Panorama geral - Recentemente, o preço da ureia nos Estados Unidos aumentou rapidamente, na medida em que a melhora das condições climáticas, e a chegada da temporada de plantio na primavera, trouxe um aumento na demanda por fertilizantes. O aumento dos preços, além disso, foi impulsionado também pelo movimento de traders, que passaram a cobrir as suas posições vendidas. Este aumento nos preços, da ureia, contudo, perdeu força ao longo dessa semana, com participantes do mercado receosos de que o crescimento das cotações possa ser um fenômeno de vida curta. Até maio, o mercado parece estar relativamente equilibrado. Porém, na medida em que se aproxima o período de pico na demanda de fertilizantes nitrogenados do segundo trimestre, os participantes preferem se manter cautelosos, e evitar grandes posições compradas. Assim, espera-se que, em breve, a atenção se volte para a próxima licitação de compra da Índia, que poderá ocorrer após junho.

A demanda por fertilizantes nos Estados Unidos finalmente aumentou – Nos últimos meses, a demanda por fertilizantes nos Estados Unidos dava sinais recorrentes de fraqueza. Os compradores, que sentiam o tom pessimista do mercado, no âmbito nacional e internacional, vinham diminuindo as suas aquisições, com receio de se comprometer com os preços até então vigentes. A ampla disponibilidade de produto se somou a essa posição de cautela dos compradores, acelerando a deterioração dos preços. Contudo, as condições mudaram: a melhora nas condições climáticas trouxe um crescimento acelerado da demanda por nitrogenados nos EUA. Em Oklahoma, que tem sido um centro importante de distribuição, os estoques diminuíram rapidamente, e a demanda por ureia cresceu significativamente.

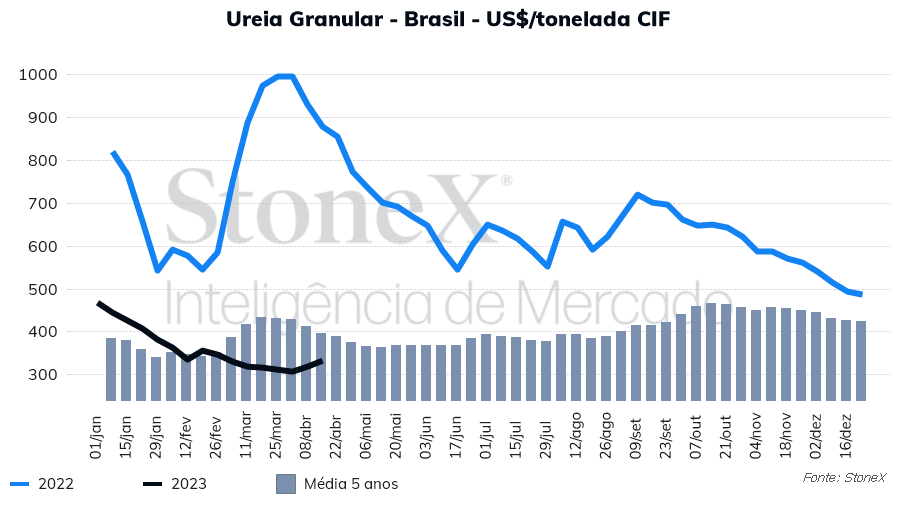

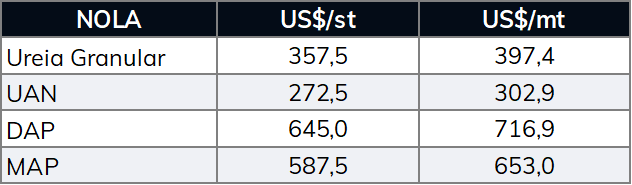

Contudo, é preciso olhar o cenário mais amplo dos nitrogenados – a demanda por nitrogenados cresceu nos Estados Unidos, mas o período de aplicação de fertilizantes, em breve, chegará ao seu fim. Após a época de pico na demanda, os compradores tenderão a segurar as suas compras para a próxima temporada, e, neste caso, a demanda voltará a enfraquecer. A demanda mais fraca no terceiro trimestre, e um possível aumento das exportações chinesas, são elementos que podem criar fundamentos negativos para o mercado global de nitrogenados nos próximos meses. Os indicadores StoneX apontam para preços da ureia FOB de US$ 392 em Nova Orleans.

Atenção do mercado, gradualmente, deve se voltar para Austrália, América do Sul e Índia - Os preços da ureia no mercado internacional aumentaram recentemente, e, nas próximas semanas, é esperado que a atenção do mercado se volte para a demanda na Austrália, América do Sul, México e Índia, onde a temporada mais importante para o consumo de fertilizantes se aproxima. Contudo, há pouca visibilidade para as perspectivas de curto prazo no mercado da ureia, e, neste cenário, os compradores preferem não se comprometer com aquisições para maio e para junho. Meses de deterioração dos preços causaram uma crise de confiança no mercado de fertilizantes. Os indicadores StoneX apontam para preços da ureia FOB de US$ 324 no Oriente Médio.

Na Europa, há sinais de desaceleração na demanda por fertilizantes - O mercado de fertilizantes europeu tem dados sinais de desaceleração, movimento que é esperado nessa época do ano. Os estoques elevados, além disso, tem desencorajado o aumento da produção. Na Alemanha, por exemplo, onde não há problema de falta de produto, a ureia de origem russa tem sido disponibilizada a preços competitivos neste mercado, e as aquisições têm sido pontuais. Na Itália, ainda há alguma demanda, mas o período de maior compra de ureia também está perto do fim.

Previsões mistas das monções na Índia jogam dúvidas sobre a demanda de fertilizantes - há incerteza em torno de uma possível nova licitação para a aquisição de ureia na Índia. As previsões mistas com relação ao período de monções jogaram dúvidas sobre a demanda de fertilizantes no país. Metade dos produtores na Índia depende das chuvas no período das monções para garantir a irrigação de suas culturas, e, se a precipitação for menor do que a esperada, a demanda por fertilizantes poderia diminuir no país. Autoridades governamentais, no entanto, dizem que há ampla disponibilidade de produto no país.

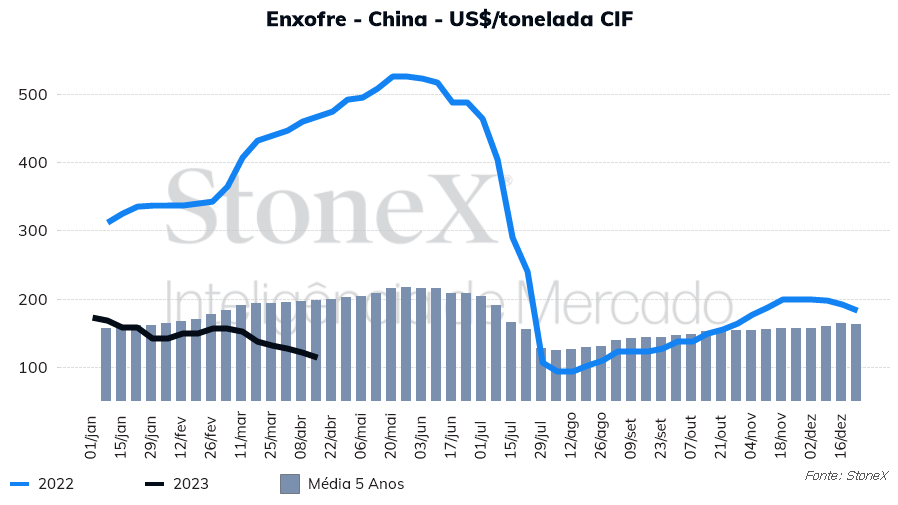

Aumento das exportações chinesas pode, gradualmente, aumentar oferta de ureia no mundo - Na China, há rumores de que o governo pretende relaxar a sua política comercial para as exportações de fertilizantes, a partir de meados de maio. Segundo informações não confirmadas, o novo tempo de inspeção das exportações demoraria em torno de uma semana, enquanto, atualmente, este tempo é de trinta dias. Na prática, contudo, o tempo atual de liberação na alfândega pode chegar a até 80 dias de espera. Não se espera que a diminuição das restrições às exportações da China leve a um aumento imediato e significativo de ureia no mundo, pois os preços dentro da China estão em patamares mais elevados do que em outros lugares. Todavia, haveria, sim, uma tendência gradual de aumento das exportações do país.

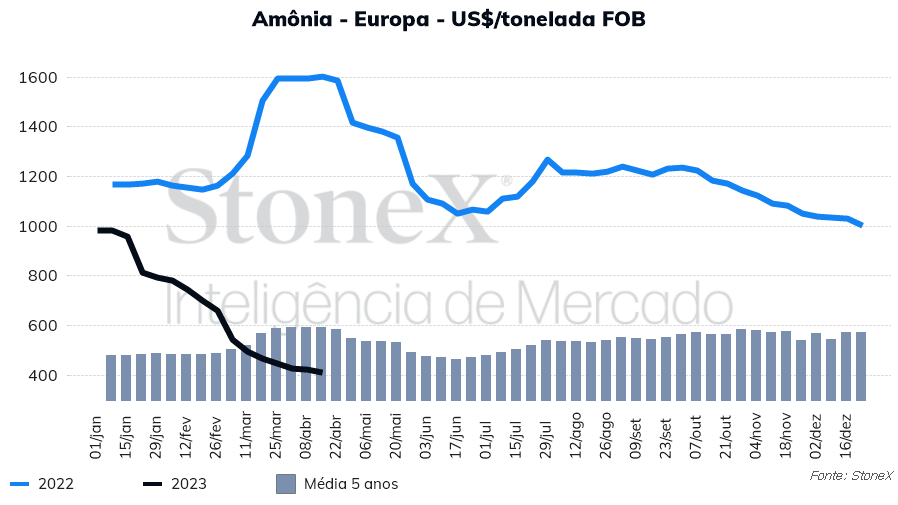

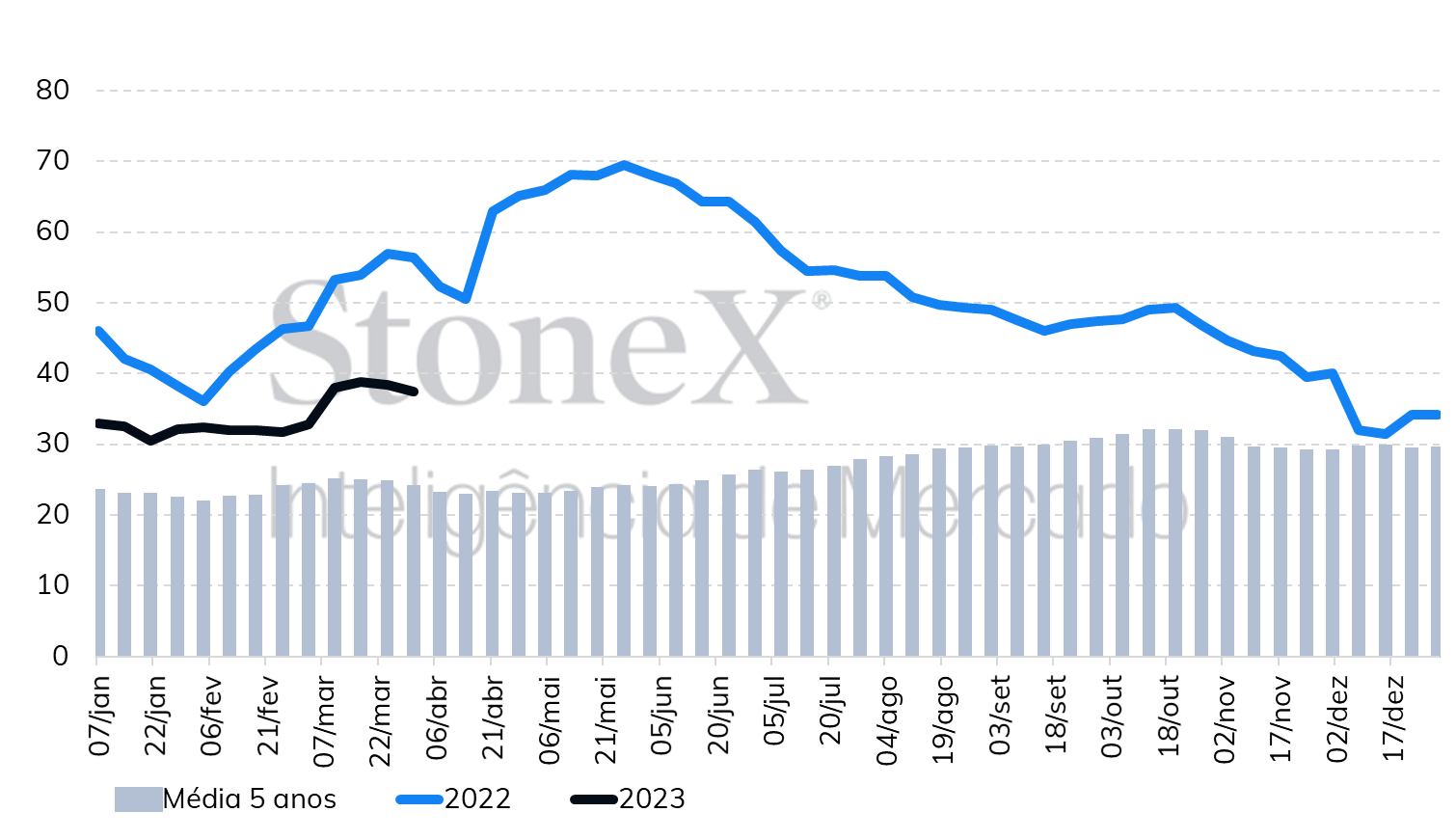

Preço do gás na Europa ainda atrapalha a produção de amônia no local - No ocidente, o mercado aparenta estar mais equilibrado, com um balanço entre a oferta e a demanda mais estável nas Américas, por exemplo, e uma procura mais consistente pelo produto na Europa. Apesar da diminuição dos preços do contrato TTF no continente europeu, o custo para a produção de amônia na Europa segue relativamente elevado, o que tem incentivado a importação de produtos, ao invés de aumentar a produção local. Baseado nos preços do TTF atuais, o custo de produção de amônia na Europa pode chegar a custar US$ 460 de gás. Assim, com os patamares de preço do produto importado em torno dos US$ 400/tonelada, por enquanto, os importadores ainda têm optado pelas compras internacionais.

Aumento na demanda por nitrogenados nos EUA pode não ser suficiente para elevar os preços da amônia - Na América, os preços da amônia se deterioraram por mais uma semana, apesar do crescimento na demanda por nitrogenados nas últimas semanas. Participantes do mercado norte-americano acreditam que as aplicações devem continuar por mais uma semana antes que o plantio ocorra. Contudo, espera-se que este movimento de aumento na demanda por fertilizantes possa ser um fenômeno de curto prazo, dada a probabilidade de que as adversidades climáticas possam dificultar as aplicações, novamente. Por fim, as barcaças contendo amônia comercializadas em Nova Orleans nessa semana devem ser entregues somente após a temporada de aplicação, e, após este período, os preços podem voltar a se deteriorar, o que dificultaria a comercialização futura do produto nos preços atuais.

Diminuição da demanda na China e importações pressionam os preços no país - Na China, os preços da amônia no mercado doméstico seguiram diminuindo, na medida em que a oferta do produto aumentou em consequência da produção local, e das importações. A demanda da indústria tem diminuído, o que dificultou a sustentação dos preços. A finalização de obras locais em fábricas de amônia, somado a um fechamento temporário de uma planta que produz ureia, ademais, colocaram pressão adicional nos preços.

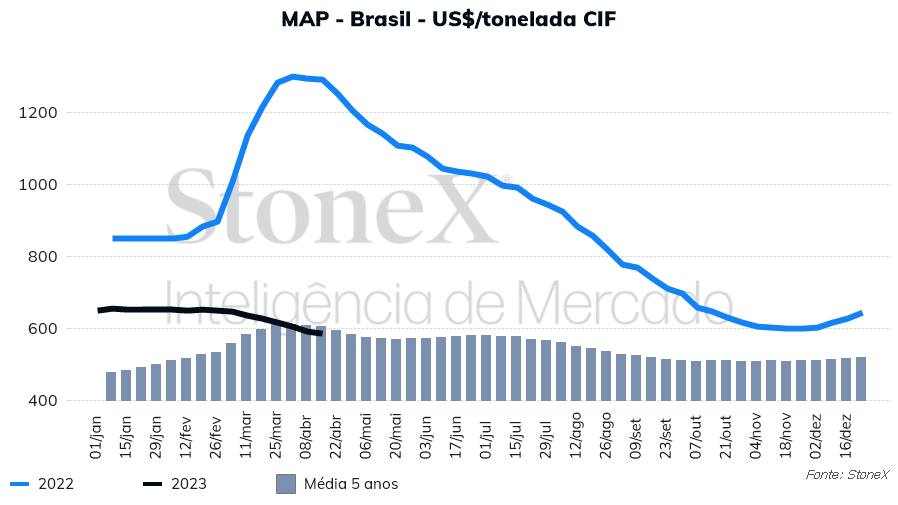

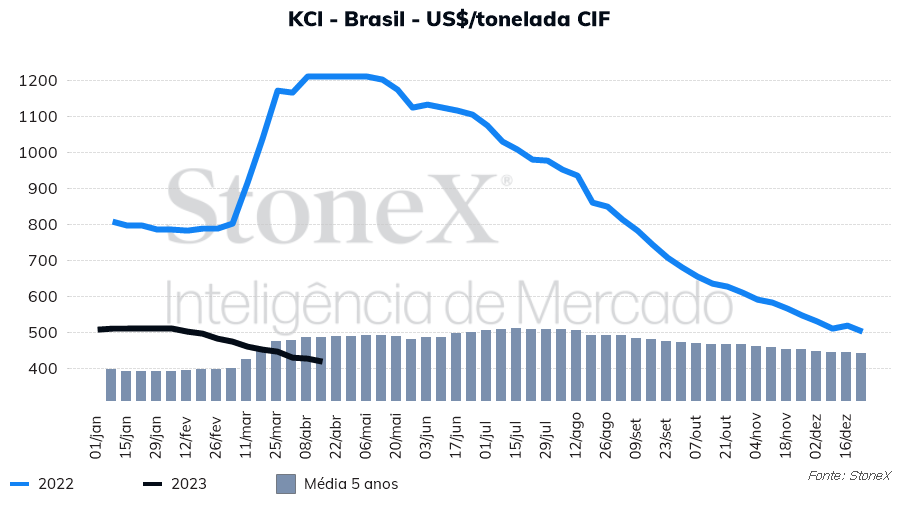

Panorama geral - Na semana passada, poucos negócios foram realizados no mercado de fertilizantes de potássio. Na ausência de novidades, o mercado se movimentou por inércia, mantendo a tendência de preço que há meses está presente no mercado: desvalorizações pequenas, mas graduais. A exceção foram os Estados Unidos. Por lá, as compras de última hora antes do plantio de primavera aumentaram o movimento de barcaças no rio Mississippi, assim como os preços do DAP e do MAP. O pico das compras norte-americanas, entretanto, parece já ter ficado para trás, com a demanda tendo desacelerado nos últimos dias.

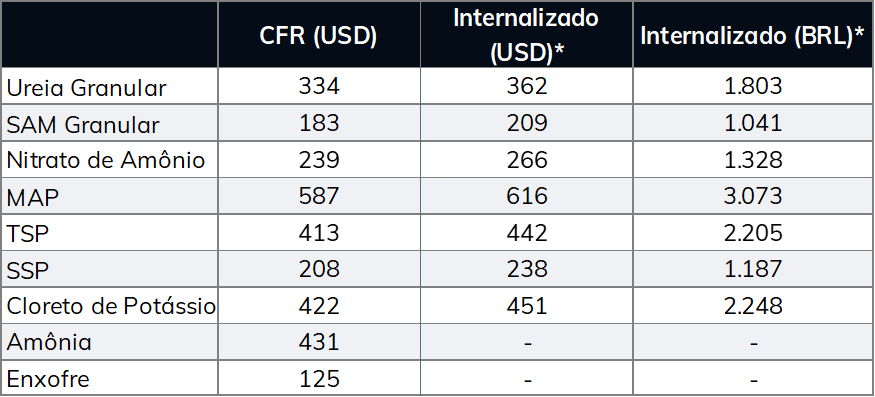

Estados Unidos: demanda segue elevada, mas há sinais de desaceleração - No início de abril, após algum atraso, a demanda por fertilizantes dos produtores agrícolas dos Estados Unidos enfim se materializou, impulsionando a cotação do DAP no porto de Nova Orleans. Na última quinta-feira (20/04), esse fertilizante foi negociado por volta de US$713/ton FOB, valorização de US$44/ton desde o final de março. Vale destacar, entretanto, que alguns dos negócios realizados no final da semana foram fechados por valores menores que os registrados no início da semana, indicando uma possível desaceleração da demanda por fertilizantes. Até o dia 24 de abril, 14% da área destinada ao milho, 9% da área destinada à soja e 5% da área destinada ao trigo de primavera já haviam sido plantadas.

Índia: estoques de DAP estão muito elevados - Em março, os estoques de DAP na Índia aumentaram em 422 mil toneladas, marcando o quarto mês consecutivo de crescimento. Agora, há cerca de 3,3 milhões de toneladas de DAP estocadas na Índia, contra 1,1 milhão no final de dezembro. Os dados de lineup mostram que outras 900 mil toneladas estão prestes a chegar no país indiano. Esses valores indicam que há um excesso de oferta de fertilizantes fosfatados no mercado indiano, trazendo como resultado a desvalorização desse fertilizante. No momento, o DAP está sendo negociado por US$563/ton CFR, um recuo mensal de US$54/ton.

Índia: atrasos no subsídio estatal e na definição do contrato de importação de ácido fosfórico - Nas últimas semanas, havia a expectativa de que o governo da Índia definiria no final de abril dois preços determinantes para a cotação global do DAP ao longo de 2023: os subsídios para a compra de fosfatados e o valor do contrato de importação de ácido fosfórico. Faltando seis dias para o final de abril, parece que a divulgação desses dois valores será feita apenas em maio. Devido a desvalorização do DAP nos últimos meses, a expectativa é que o subsídio estatal e o valor do ácido fosfórico diminuarão.

Brasil: queda nos preços do MAP - Abril é o mês em que os agricultores brasileiros menos demandam fertilizantes fosfatados no ano. Isso porque, nesse período, o plantio do milho safrinha já acabou e o plantio da safra de soja ainda está muito distante. Em 2023, soma-se a isso o fraco cenário internacional e as importações recordes ao longo do 1º trimestre e o resultado é queda nos preços do MAP nas últimas oito semanas. Esse fertilizante está agora cotado a US$587/ton CFR.

Brasil: atualizações de plantio e colheita - Até o dia 21 de abril, 91% da área brasileira plantada com soja já havia sido colhida, porcentagem em linha com a registrada no mesmo período da safra passada (90,8%). Entre os estados que ainda não completaram sua colheita, destaque para o Rio Grande do Sul (56%), Pará (70%) e Bahia (85%). Sobre o milho safrinha, seu plantio se encerrou por volta do dia 15 de abril, um pouco atrasado na comparação com anos anteriores. Por enquanto, entretanto, não há nenhuma área afetada por falta de água, trazendo a perspectiva de uma safra recorde.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.