- Avanço do plantio da safra de inverno nos EUA;

- Estimativa recorde para a safra 2022/23 da Rússia;

- Perspectivas de baixo crescimento da economia mundial.

- Registros de condições desfavoráveis para o clima da safra 2022/23 nos EUA, Índia e França no início do ano;

- Requisitos para concretização do acordo entre Rússia e Ocidente;

- Redução da área plantada da Argentina.

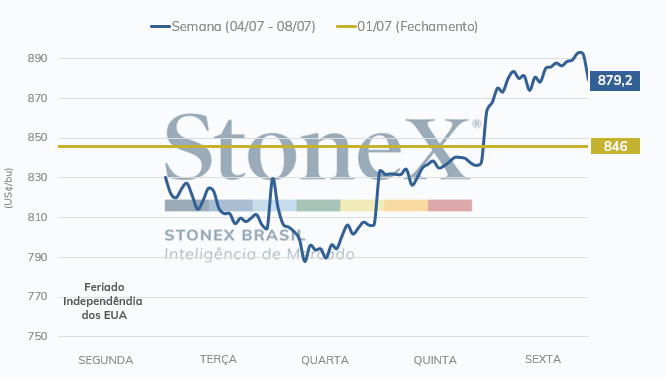

Com uma semana mais curta, que iniciou com o feriado da Independência nos EUA, o trigo obteve ganhos na primeira semana de julho, com uma variação de 4% para os preços na Bolsa de Chicago no comparativo sexta contra sexta, após 3 semanas consecutivas de quedas.

Na reabertura do mercado, na terça-feira (5), as cotações Do trigo derreteram, dando continuidade ao movimento de baixa dos pregões anteriores.

Na quarta-feira (6), após notícia veiculada na Reuters, o mercado sofreu um movimento de alta com amplitude maior dado as estimas de redução na produção do trigo mole da União Europeia em 2022. A previsão é de que sejam produzidos 125,7 milhões de toneladas, volume com variação de -3,4% em relação à safra passada e -7,5% que o estimado pelo USDA no mês passado.

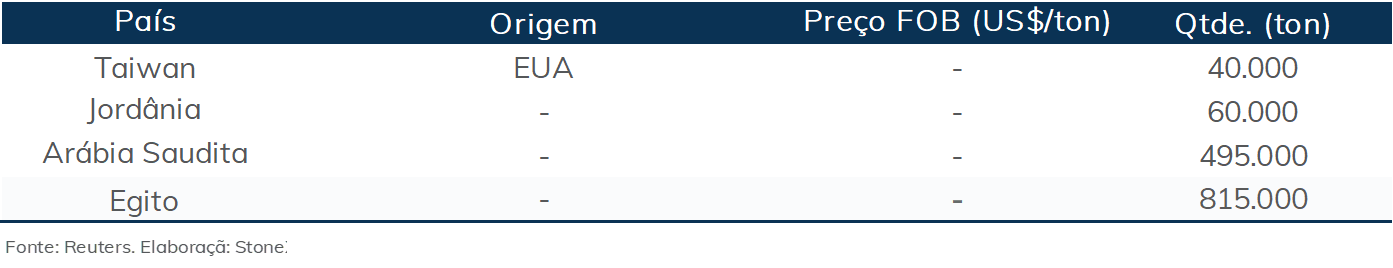

Ainda pelo lado da oferta, após cerca de 5 meses de conflito, a Ucrânia continua lutando para movimentar os volumes exportáveis de grãos que estão presos nos portos que permanecem bloqueados pela invasão russa. Em termos de produção, segundo a consultoria francesa Agritel, devem ser colhidas cerca de 21,8 milhões de toneladas de trigo ucraniano este ano, uma queda de 32% em relação ao ano anterior. Na quinta-feira (7), a América Latina tomou o centro das atenções, com a Argentina anunciando novos cortes para sua área plantada, segundo estimativas da Bolsa de Cereais de Buenos Aires. Este é o quarto corte consecutivo, desde que o plantio começou em maio, efeito das condições severas de tempo seco na área de plantio para a safra 2022/23, que deve alcançar 6,2 milhões de hectares. No Brasil, o plantio de trigo atingiu 80% das áreas no Rio Grande do Sul (+20 pontos percentuais no comparativo semanal), segundo anunciado pelo Emater-RS. Apesar do avanço significativo, o plantio está em ritmo inferior ao da safra passada, em que neste mesmo período já havia chegado a 89% das lavouras semeadas.

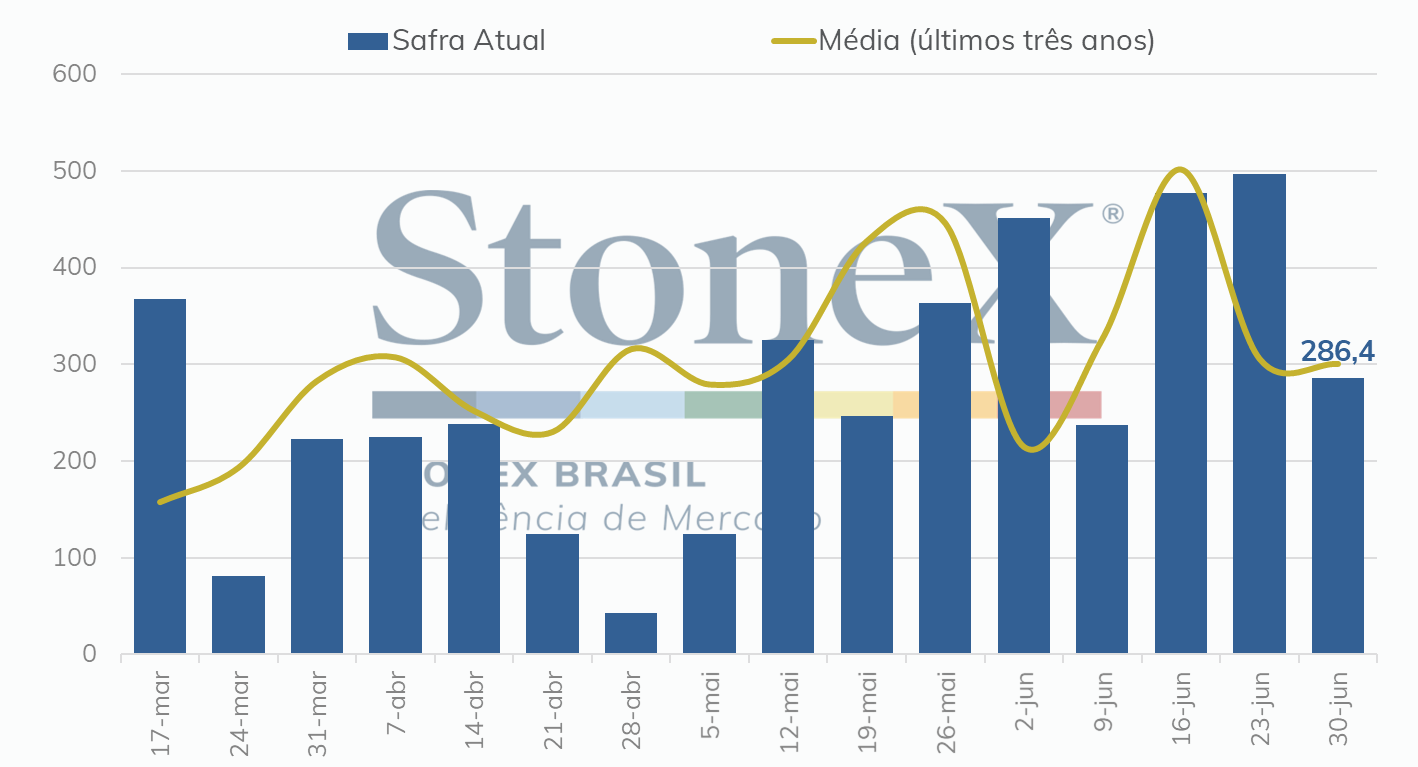

Por fim, a semana se encerra na sexta-feira (8) com os dados de exportações dos Estados Unidos referentes ao ano de comercialização 2022-2023 e que foram divulgados na sexta, chegaram a 286 mil toneladas, bem abaixo das 497 mil toneladas da semana anterior, segundo o USDA.

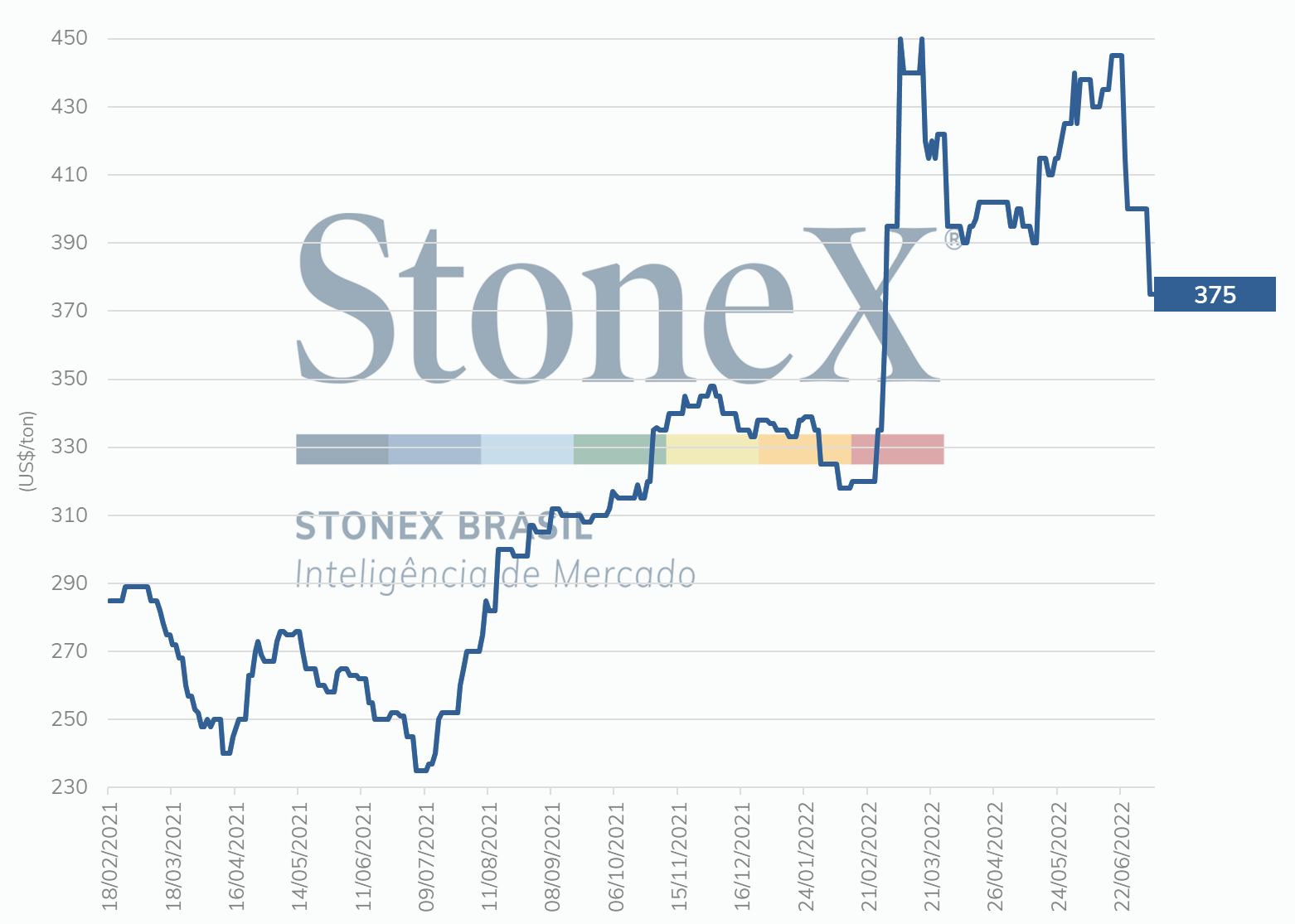

No dia 17 de maio, o trigo encerrou o dia com a cotação mais alta da sua história na bolsa de Paris: EUR 438,25/t. Desde então, entretanto, essa commodity vinha se desvalorizando, primeiro pressionada pela possibilidade do estabelecimento de um corredor de exportações no mar Negro e depois pela perspectiva de uma recessão global. Na semana passada, que compreendeu os dias entre 4 e 8 de julho, tal tendência seguiu sendo dominante nos primeiros dias de negociação.

A partir de quinta-feira, entretanto, ocorreu uma brusca reversão no sentido dos preços. Frente à queda de mais de 25% em menos de dois meses, se tornou dominante a interpretação de que a recente desvalorização havia sido excessiva. Com os investidores voltando a focar nos fundamentos, os contratos foram impulsionados pelos problemas nas safras norte-americanas, europeias, argentinas e indianas, assim como pela firme demanda. Assim, o contrato com vencimento em setembro/22 encerrou a semana cotado a EUR 357,00/t, uma valorização de 6,7%.

Voltando as atenções especificamente para a safra da União Europeia, recentemente uma notícia da Reuters ganhou bastante repercussão. Nela, a agência de notícias revelou que uma pesquisa junto a treze diferentes instituições resultou em uma estimativa média de produção para o bloco econômico de 125,7 milhões de toneladas de trigo soft. O resultado está de acordo com os valores levantados pela Comissão Europeia (125,0 milhões) e pela consultoria Strategie Grains (124,4 milhões) e abaixo das 130 milhões esperadas inicialmente.

Essa redução nas expectativas de produção se relaciona com os problemas climáticos enfrentados por países como França, Espanha e Itália. Nesta última semana, o ministério da Agricultura francês revelou mais um corte no percentual de trigo do país em condições ótimas/boas. Agora, 63% das lavouras do país se encontram sob essa condição; no início de abril, eram 92%.

Além das condições de safra, o ministério da Agricultura francês também divulgou que já foram colhidos 14% dos hectares plantados com trigo no país. Esse percentual representa um adiantamento significativo na comparação com o ano passado. No mesmo período, em 2021, apenas 1% da área de produção havia sido colhida.

Sobre as exportações, vale dizer que estão encerradas as do ciclo 2021/22. No total, 27,47 milhões de toneladas deixaram os portos da União Europeia, volume superior ao registrado em 2020/21 (25,71 milhões), mas significativamente inferior ao registrado em 2019/20 (34,76 milhões). Fazendo uma retrospectiva, as vendas começaram o ano-safra bastante aceleradas, registrando volumes próximos de 3,0 milhões de toneladas em agosto e próximos de impressionantes 4,0 milhões em setembro. A partir daí, entretanto, as exportações perderam ritmo, registrando volumes menores que o dos últimos anos no restante do ciclo. A perspectiva de aceleração a partir do início da guerra na Ucrânia não se concretizou. Vale dizer que nas próximas semanas devem ocorrer correções no número final de exportações, mas que o total não deve ir muito além das 28,0 milhões de toneladas.

Para 2022/23, o mercado está otimista. Neste mês de julho, geralmente um período de baixo volume de embarques, os exportadores contam com alguns fatores que podem impulsionar as vendas. Em primeiro lugar, a desvalorização do euro, que se encontra no nível mais baixo dos últimos vinte anos na comparação com o dólar. Em segundo, a recente queda nos preços do trigo, detalhada nos primeiros parágrafos desta sessão. E, por fim, o adiantamento da colheita na França.

Essas boas perspectivas foram amparadas pelo fato de que o Egito agendou a aquisição de 63 mil toneladas a partir da Alemanha. Negociações no mercado de trigo entre esses dois países são bastante incomuns. Ademais, há relatos de que o Marrocos deve adquirir grandes volumes a partir da França, já que sua safra doméstica sofreu com problemas climáticos.

No agregado de 2022/23, a Comissão Europeia estima exportações recordes de 38,0 milhões de toneladas. Entretanto, já em 2021/22 esse órgão superestimou as vendas da UE, levando alguns analistas a duvidar dessa projeção. Entre outros, são apontados os problemas nas lavouras e a competição da maciça safra russa como fatores que podem resultar em vendas menos significativas.

Na semana que se estendeu entre os dias 4 e 8 de julho, o assunto que dominou o mercado de trigo da Rússia foi o da nova taxa de exportação. Antes precificada em dólares, no dia 6 de julho ela passou a ser denominada em rublos, exigindo um período de adaptação por parte dos agentes.

Apesar disso, a mudança foi muito bem vinda no mercado doméstico. Isso porque a nova taxa é significativamente inferior à antiga, o que deve resultar em importantes ganhos de competitividade para o trigo russo. A taxa estipulada para a semana entre 12 e 19 de julho, por exemplo, é de RUB 5.558,90/t, o equivalente a USD 88,60/t; logo antes da mudança de moeda, a taxa era de USD 146,10/t.

Em boa medida, essa mudança tributária foi colocada em prática pelas autoridades na expectativa de acelerar as exportações. Apesar das perspectivas de produção recorde, há o receio de que as sanções ocidentais limitem o potencial de vendas do país. Para julho, as últimas estimativas indicam o embarque de 2,2 milhões de toneladas, volume pouco significativo caso a Rússia almeje alcançar as 42,6 milhões atualmente estimadas pela consultoria SovEcon.

Por fim, vale destacar os avanços nos trabalhos de colheita. Mais uma vez usando os dados da SovEcon, a estimativa é que 5,4 milhões de toneladas de trigo já estão fora do solo, volume que representa cerca de 6,0% da produção. Lembrando que os dados oficiais de colheita e de exportação deixaram de ser publicados pelo governo russo com o início da guerra.

Na Ucrânia, o ministério da Agricultura divulgou algumas atualizações importantes para o mercado de trigo. Sobre a produção, o órgão agora espera que sejam produzidas 20,8 milhões de toneladas, frente a estimativa anterior de 19,2 milhões. No momento, 356 mil hectares já foram colhidos, o que equivale a cerca de 7,0% da área plantada.

No quesito exportações, os números mostram que elas seguem em marcha lenta, limitadas pelo bloqueio russo nos portos do mar Negro. Em junho, elas totalizaram 138 mil toneladas, volume que é apenas ⅕ do registrado no mesmo período em 2021. É interessante notar a divisão por modais. Segundo o ministério, 49% dos grãos foram exportados pelo rio Danúbio; 34% via trens; 15% por caminhões e 2% outros.

Ademais, vale mencionar que a Ucrânia e seus vizinhos estão se esforçando para melhorar as logísticas alternativas de exportação do país eslavo. A Romênia está reabrindo uma ferrovia que remonta à época soviética, a Polônia está construindo um terminal de grãos e os próprios ucranianos estão investindo cerca de 5,0 bilhões de dólares em uma série de projetos.

Sobre a guerra, o Alto Comando russo declarou um período de pausas nas operações. Segundo os últimos relatórios, a Rússia está em posse de aproximadamente 20% do território ucraniano, incluindo praticamente toda a região de Donbass.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.