-

Índice de Preços ao Consumidor (CPI) e ao Produtor (PPI) nos Estados Unidos devem calibrar o apetite por riscos dos investidores internacionais, ao antecipar o grau de agressividade dos próximos reajustes de juros do Federal Reserve.

-

Crise energética na Europa pode se agravar com a alta dos preços do petróleo, gerando um ambiente de aversão ao risco e busca por ativos de segurança, especialmente o dólar.

-

IPCA deve registrar deflação pelo terceiro mês seguido, contribuindo para ampliar o apetite por ativos brasileiros.

-

Indicadores de atividade econômica nos Estados Unidos podem começar a desacelerar, gerando expectativas de que o Federal Reserve não precise manter um aperto monetário muito rígido para combater a inflação.

-

Commodities, em geral, continuam com preço elevado por conta de eventos climáticos pelo mundo, atraindo fluxos significativos de recursos estrangeiros para o país e contribuindo para o fortalecimento do real.

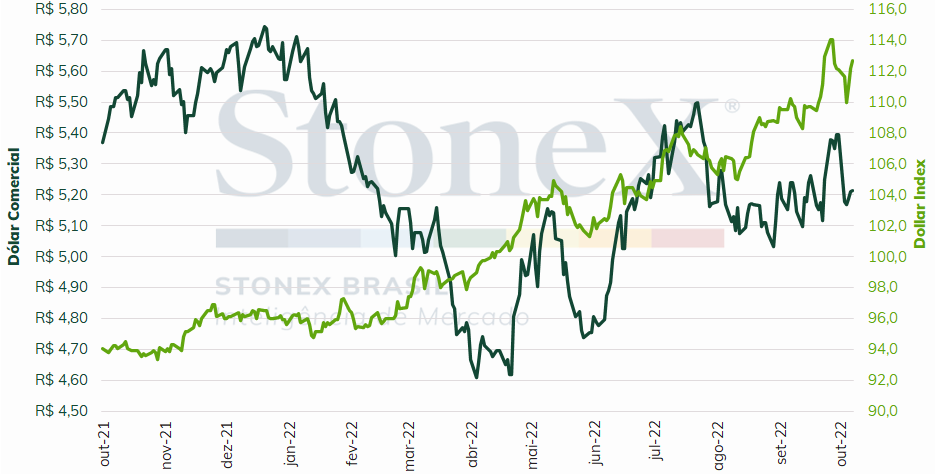

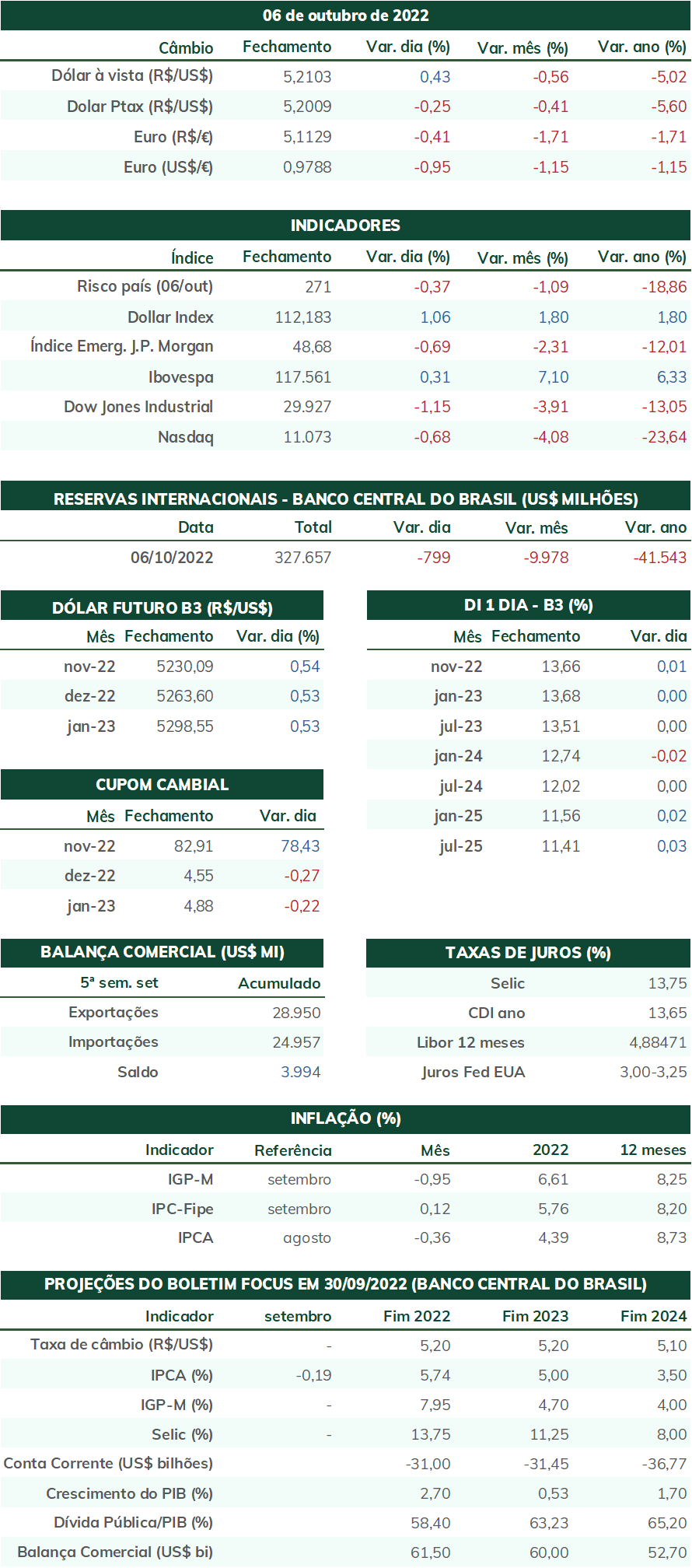

O dólar negociado no mercado interbancário encerrou a sessão desta sexta-feira (07) cotado a R$ 5,214, recuo de 3,3% na semana, 3,3% no mês e de 6,5% no ano. Já o dollar index fechou o pregão cotado a 112,7 pontos, variação de +0,5% na semana, +0,5% no mês e de +17,9% no ano. No exterior, a semana foi marcada por temores relacionados aos efeitos dos rígidos apertos monetários em curso pelos principais bancos centrais, enquanto no Brasil, os investidores demonstraram ampliado apetite após o resultado do primeiro turno das eleições mostrar uma corrida para a Presidência da República apertada e a configuração de um Congresso Nacional mais conservador.

Cenário Externo

O foco das atenções da próxima semana serão o Índice de Preços ao Consumidor (CPI) e ao Produtor (PPI) para o mês de setembro nos Estados Unidos. Com sinais de desaceleração econômica e de leve enfraquecimento do mercado de trabalho, há enorme expectativa para observar se a dinâmica dos preços irá apresentar alguma moderação. Nas últimas semanas, os mercados financeiros apresentaram enorme volatilidade em função de projeções sobre a trajetória futura dos juros americanos, isto é, se o Federal Reserve (Fed) manteria um ritmo agressivo de altas de juros mesmo diante de sinais de retração da atividade produtiva ou se ele buscaria acomodar o objetivo de combate à inflação com o de sustentar o nível de renda e de demanda.

Vale ressaltar que os investidores ponderam sobre a possibilidade de alívio no aperto monetário e equilíbrio entre estabilidade de preços com crescimento econômico a despeito de repetidas afirmações de autoridades do Federal Reserve em contrário, de que o banco central estadunidense manterá sua política de taxas de juros restritivas até obter uma redução consistente da inflação. Somente nesta semana, pode-se destacar a fala do membro do Conselho de Governadores do Fed, Philip Jefferson: “Quero assegurar a vocês que meus colegas e eu estamos decididos a trazer a inflação de volta para 2%. (...) Estamos comprometidos em adotar as medidas adicionais necessárias”; da presidenta do Fed de San Francisco, Mary Daly: “o caminho é claro: vamos aumentar as taxas para território restritivo, depois mantê-las lá por um tempo. (...) Estamos comprometidos em reduzir a inflação, mantendo o curso até que estejamos bem e realmente tenhamos terminados”; da membra do Conselho de Governadores, Lisa Cook: “é apropriado [o aumento antecipado de juros]. Embora a redução da inflação vá trazer alguma dor, uma falha em restaurar a estabilidade de preços tornaria muito mais difícil e muito mais doloroso restaurá-la no futuro”; do presidente do Fed de Minneapolis, Neel Kashkari: “quase não há evidências” que a inflação já chegou ao seu ponto de inflexão e o banco central americano “ainda tem um longo caminho” antes de pausar os aumentos de juros; e a presidenta do Fed de Cleveland, Loretta Mester: “nós temos de estar singularmente focados na inflação”.

Tais questionamentos ganharam força após uma breve, porém intensa, crise nos mercados de dívida governamental do Reino Unido decorrente de um plano de estímulos fiscais mal-recebido da primeira-ministra Liz Truss, que obrigou o Banco da Inglaterra a gastar £ 65 bilhões para impedir um risco sistêmico mais grave. Desta forma, analistas temem que se os EUA passarem por um período de fraqueza nos indicadores econômicos ou de uma crise de liquidez nos mercados financeiros, o Federal Reserve possa iniciar cortes em suas taxas de juros ainda que a inflação não tenha retornado à meta da instituição. Porém, até o momento, não há sinais oficiais que justifiquem estes questionamentos.

Estão programados para se pronunciarem na próxima semana o presidente do Fed de Chicago, Charles Evans, a vice-presidenta do Fed, Lael Brainard, o presidente do Fed de Philadelphia, Patrick Harker, a presidenta do Fed de Cleveland, Loretta Mester, a membra do Conselho de Governadores do Fed, Michelle Bowman, e o membro do Conselho de Governadores do Fed, Michael Barr.

Na Europa, o foco das atenções da próxima semana deve ser no mercado de energia local, após os 23 membros da OPEP+ decidirem reduzir as quotas produtivas para novembro bem acima do projetado, em 2 milhões de barris por dia. Analistas apontam que á maior parte destes países já não estavam atingindo suas quotas de produção, e que a redução efetiva deve se situar próxima de 900 mil barris por dia. Ainda assim, o momento da decisão deve penalizar as economias europeias, pois eleva os custos do petróleo justamente quando se busca substituir o uso do gás natural por outras fontes de energia a fim de manter elevado os níveis de estoque para os meses de inverno e se está às vésperas de se implantar a proibição de importação de petróleo bruto e seus refinos de origem russa.

Na guerra entre Rússia e Ucrânia, após Moscou oficializar a anexação das quatro regiões ocupadas na Ucrânia e conclamar forças reservistas para seu exército, uma sequência de contratempos deixa o presidente Vladimir Putin em situação bastante desconfortável. Em primeiro lugar, sua convocação de forças reservistas foi mal-recebida no país, com raros protestos e críticas em mídias oficiais. Adicionalmente, Kyiv obteve vitórias estratégicas importantes, com a reconquista de Lyman, no norte do país, e uma blitz na região de Kherson, no sul do país, liberando mais de dez vilarejos em uma área de aproximadamente 800 km². A derrota vexaminosa levou a uma troca no comando militar da região, segundo a mídia russa, em que o Tenente-General Roman Berdnikov substituiu o Coronel-General Alexander Zhuravlev como o comandante do Distrito Militar Ocidental.

Cenário Doméstico

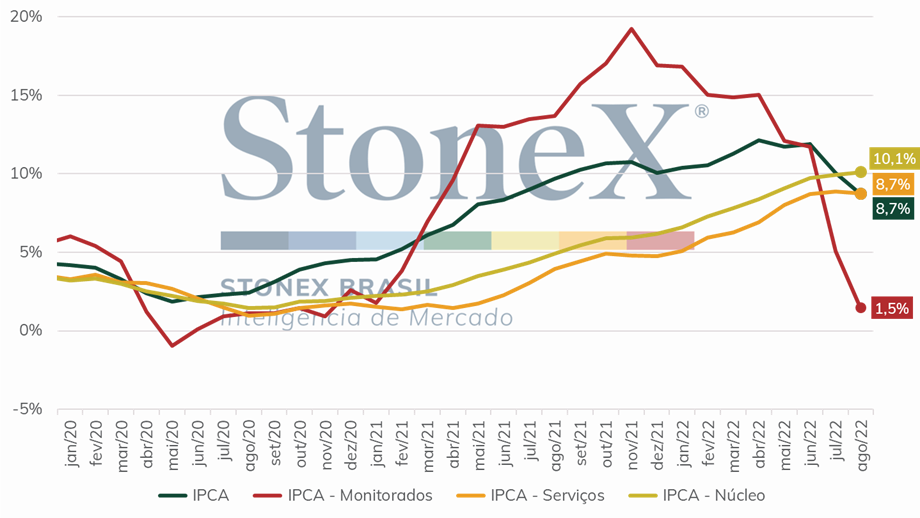

No Brasil, a próxima semana será vazia de indicadores, entrecortada por feriado nacional na quarta-feira. O destaque deve ser o Índice Nacional de Preços ao Consumidor Amplo (IPCA) de setembro e, especialmente, a dinâmica dos preços do chamado “núcleo” do indicador, que remove as voláteis categorias de energia e alimentação e bebida. Para setembro, a maior parte das estimativas antevê uma nova deflação mensal, porém com pequeno crescimento em seu núcleo. No mês passado, enquanto o IPCA como um todo recuou pelo segundo mês consecutivo e acumulou alta de 8,7% em 12 meses, o núcleo do IPCA se manteve em aceleração e acumulou alta de 10,1% em 12 meses – retornando a dois dígitos pela primeira vez desde dezembro de 2003.

Na próxima semana, também, devem repercutir no mercado de moedas notícias relacionadas ao segundo turno das eleições para Presidência da República. Pesquisas de intenção de voto realizadas ao longo desta semana apontaram para um cenário competitivo, em que Luiz Inácio Lula da Silva se situa com aproximadamente 50% das intenções e Jair Bolsonaro se situa com cerca de 45% das intenções. Os primeiros dias após o início da segunda rodada foram dedicados a costurar alianças com candidatos derrotados e com senadores e governadores eleitos ou que também irão disputar segundo turno. Adicionalmente, os candidatos aproveitam para uma análise detalhada de seu desempenho em 02 de outubro para calibrar as estratégias que montarão daqui para a frente.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.