- Ata da decisão do Comitê Federal de Mercado Aberto (FOMC) deve reforçar a visão dos integrantes do Federal Reserve de que mais aumentos de juros serão necessários para combater a inflação nos EUA, contribuindo para fortalecer o dólar.

- Dados econômicos nos Estados Unidos devem mostrar uma economia estável e com mercado de trabalho bastante aquecido, reforçando a percepção de que o Federal Reserve precisará manter o aperto monetário por mais tempo a fim de reestabilizar os preços.

- Aprovação de pautas econômicas importantes para o governo na Câmara dos Deputados pode reduzir a percepção de riscos políticos de ativos brasileiros e contribuir para a atração de investimentos, fortalecendo o real.

- Atualização do Boletim Focus deve trazer novas estimativas favoráveis para as principais variáveis macroeconômicas brasileiras e reforçar a percepção otimista com o ambiente de negócios do país, fortalecendo o real.

Resumo da semana passada

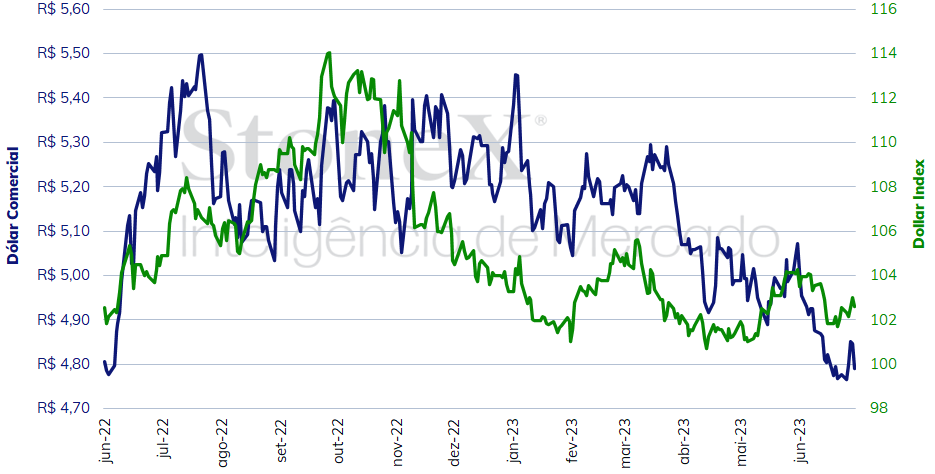

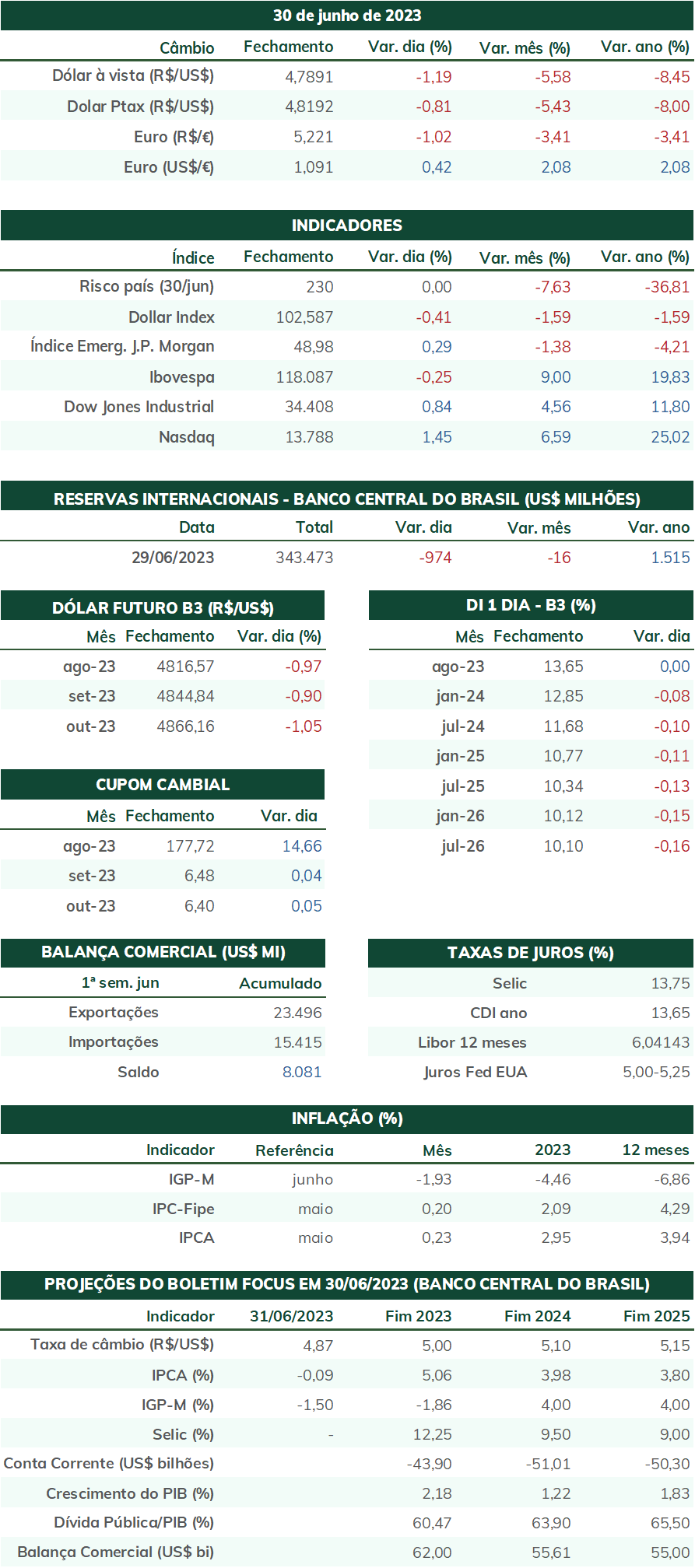

O dólar negociado no mercado interbancário interrompeu uma sequência de cinco semanas de queda ao encerrar a sessão desta sexta-feira (30) cotado a R$ 4,789, ganho semanal de 0,2%, porém recuo mensal de 5,6% e anual de 9,3%. Já o dollar index fechou o pregão desta sexta cotado a 102,6 pontos, variação de +0,1% na semana, -1,6% no mês e -0,6% no ano. O mercado de divisas repercutiu um forte movimento de correção técnica no Brasil, com relatos de remessas significativas de lucros ao exterior em função dos ganhos acumulados no mês. No exterior, a moeda americana refletiu a divulgação do Produto Interno Bruto (PIB) americano para o primeiro trimestre acima do estimado e do Índice de Preços de Despesas de Consumo Pessoal (PCE) com valores brandos para maio.

Impacto esperado no USDBRL: baixista

A semana deve conter uma agenda legislativa cheia para a Câmara dos Deputados. Retornando de evento em Portugal, o presidente da Casa Baixa, deputado Arthur Lira (PP-AL), afirmou que “combinou um esforço concentrado” com o ministro da Fazenda, Fernando Haddad, e pautou para apreciação em Plenário o projeto de lei sobre voto de desempate no Conselho Administrativo de Recursos Fiscais – Carf (PL 2.384/2023), a análise final do texto do projeto de lei complementar do arcabouço fiscal (PLP 93/2023) e a votação da Proposta de Emenda à Constituição que visa à reforma tributária no país (PEC 45/2019).

O primeiro projeto de lei recria o chamado “voto de qualidade” do Carf. O Conselho é um órgão administrativo paritário que julga disputas entre contribuintes (pessoas físicas e jurídicas) e o governo federal em relação ao pagamento de impostos. Com o reestabelecimento do “voto de qualidade”, em casos de empate nas votações, a decisão seria desempatada pelos conselheiros representantes da Fazenda Nacional – a favor da União.

Já o arcabouço fiscal precisa de uma última análise pela Plenária da Câmara dos Deputados, pois o texto aprovado no Senado Federal foi diferente daquele aprovado pela Câmara. O rito processual exige que os deputados analisem somente as emendas ao projeto, isto é, os pontos modificados pelos senadores, acatando as sugestões ou retornando ao texto aprovado inicialmente na Casa Baixa.

Por fim, a reforma tributária passaria por uma primeira apreciação pelos deputados. Como se trata de emenda constitucional, são necessárias duas votações favoráveis na Câmara e duas no Senado para se aprovar a PEC. Na semana passada, o relator da proposta, deputado Aguinaldo Ribeiro (PP-PB), apresentou seu parecer preliminar sobre o projeto, que, entre suas principais medidas estão a extinção de quatro tributos – IPI, PIS e Cofins (federais), ICMS (estadual) e ISS (municipal) – e sua substituição por dois novos Impostos de Valor Agregado (IVA): o Imposto sobre Bens e Serviços (IBS), unificando o ICMS e o ISS, e a Contribuição sobre Bens e Serviços (CBS), no lugar do IPI, PIS e Cofins. Além da simplificação obtida com a redução no número de tributos, a mudança visa à neutralidade da cobrança de impostos ao evitar sua incidência em cascata ao longo da cadeia de produção, o que acaba onerando demasiadamente atividades industriais mais complexas. Na proposta, a cobrança de impostos deixaria de ocorrer na origem da operação (produção ou venda), como é atualmente, e se daria no destino, onde ocorre o consumo do bem ou serviço em questão. O relatório prevê a transição para os novos impostos em um período de 8 anos entre 2026 e 2033, com a entrada gradativa da CBS, a partir de 2027, e do IBS a partir de 2029. A mudança da cobrança da origem para o destino ocorreria em um período de 50 anos, definido junto aos governadores, entre 2029 e 2078.

Impacto esperado no USDBRL: altista

Na semana passada, a divulgação do Produto Interno Bruto (PIB) do primeiro trimestre de 2023 e do Índice de Preços de Despesas de Consumo Pessoal (PCE) de maio impulsionou o apetite por riscos de investidores ao sugerir que o crescimento econômico nos EUA ainda se mantém resiliente, porém as pressões inflacionárias perdem ritmo. Assim, nesta semana, o foco da atenção dos investidores deve recair sobre os dados de atividade econômica e do mercado de trabalho nos Estados Unidos, com suas implicações para a política monetária do Federal Reserve.

Primeiramente, a divulgação dos Índices de Gerentes de Compras (PMI) de manufatura e de serviços de junho trará uma leitura atualizada da conjuntura do país. O cenário para a indústria é de contração, tanto nos Estados Unidos quanto nas principais economias globais, ao mesmo tempo que os preços de bens industriais estão em declínio. Já a atividade de serviços deve crescer moderadamente, tal como no mês de maio, enquanto os preços de serviços, estes sim, se aceleram com maior vigor.

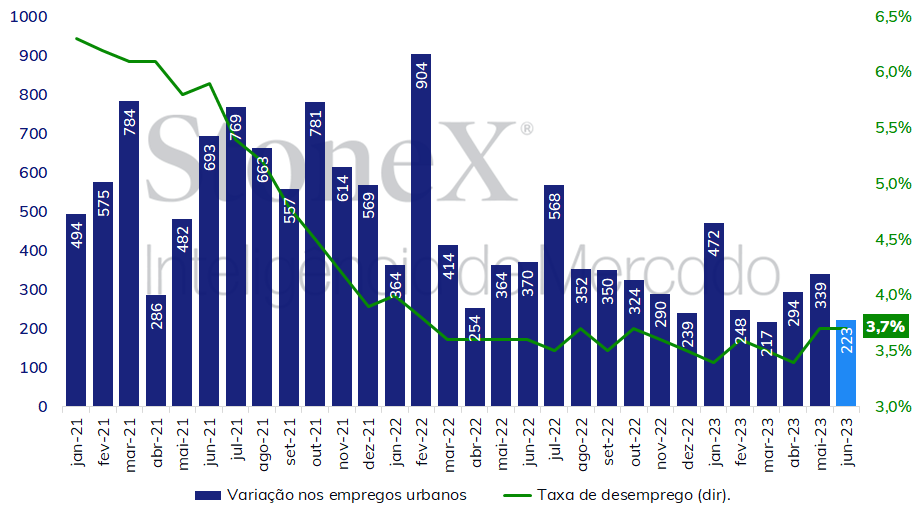

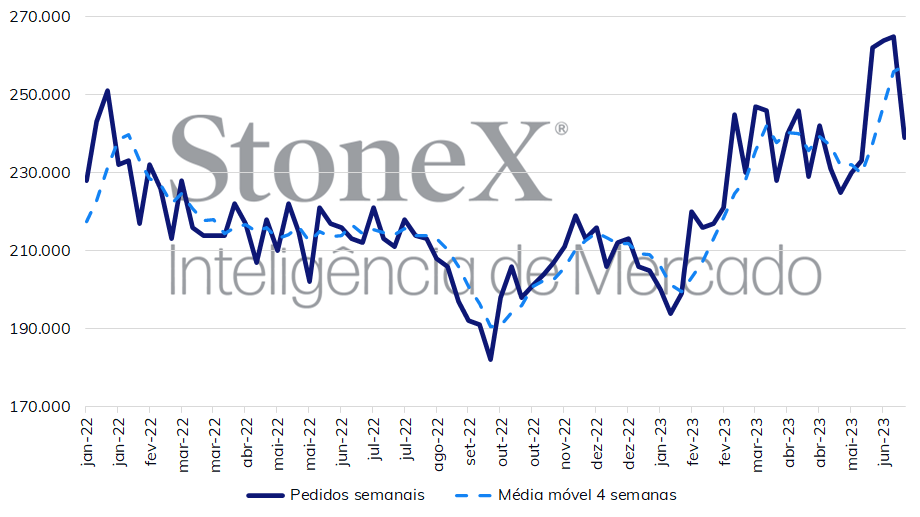

A leitura para o mercado de trabalho em junho deve mostrar mais um mês de criação líquida de empregos no país, corroborando as interpretações de que a demanda por mão de obra continua elevada nas organizações e que a disponibilidade de trabalhadores ainda é escassa. Por outro lado, nas últimas semanas, os pedidos semanais de auxílio-desemprego tiveram uma alta considerável, sinalizando o que pode ser o início de um processo de enfraquecimento do mercado do trabalho no país e que pode levar algum tempo até se refletir em outros indicadores, como saldo mensal de criação de empregos e taxa de desemprego.

Impacto esperado no USDBRL: altista

O Comitê Federal de Mercado Aberto (FOMC) adotou uma posição dicotômica em sua decisão de política monetária de junho. Por um lado, seus integrantes decidiram manter inalterada a taxa básica de juros, encerrando um ciclo de dez aumentos consecutivos após quinze meses e mantendo-a no intervalo entre 5,00% e 5,25% a.a. Por outro, o Comitê sinalizou a intenção de realizar mais reajustes ao longo do ano ao revelar em suas projeções econômicas sumarizadas que 16 de seus 18 integrantes visualizam, no mínimo, mais uma alta, com uma mediana entre 5,50% e 5,75% a.a. Por conta dessa contradição, os investidores não modificaram suas apostas para os juros americanos, continuam a prever que o FOMC reajustará sua taxa uma última vez em julho, elevando-a até o patamar entre 5,25% e 5,50% a.a., mas alongaram suas previsões sobre quando começaria um possível corte de juros para o primeiro trimestre de 2024. Dado o elevado grau de dispersão para as estimativas para os juros americanos entre os próprios membros do FOMC, a ata da reunião pode fornecer maior contexto sobre as divergências dentro do Comitê e esclarecer se houve alguma discussão sobre a reunião de julho.

Impacto esperado no USDBRL: baixista

Como era largamente esperado, o Conselho Monetário Nacional (CMN) alterou o formato do sistema de metas de inflação no Brasil, deixando de indicar metas para um ano-calendário e adotando um regime de alvo contínuo de prazo mais longo a partir de 2025, mantendo a meta em 3,0% e o intervalo de tolerância em 1,5 ponto percentual. A nova pesquisa do Boletim Focus, de segunda-feira, deve manter sua trajetória de revisões favoráveis para as estimativas de crescimento econômico e de inflação, especialmente após o próprio Banco Central melhorar suas previsões em seu Relatório Trimestral de Inflação, de junho.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.