- Federal Reserve deve adotar um discurso firme contra a inflação e divulgar projeções próprias de juros mais elevadas que a mediana das estimativas de mercado, reforçando a percepção de que os juros se manterão mais altos por mais tempo nos EUA e fortalecendo o dólar.

- Comitê de Política Monetária deve reduzir a taxa básica de juros (Selic) em 0,50 p.p., reduzindo o diferencial de juros do país frente a outras economias e podendo reduzir a entrada de investimentos no país, enfraquecendo o real.

- Banco Central da Inglaterra deve elevar seus juros mesmo diante de um contexto de estagnação econômica no país, ampliando temores de uma desaceleração econômica no continente europeu e fortalecendo o dólar por contraste.

- Banco Central do Japão deve manter sua política monetária ultrafrouxa inalterada, contribuindo para o fortalecimento do dólar por contraste.

Resumo da semana passada

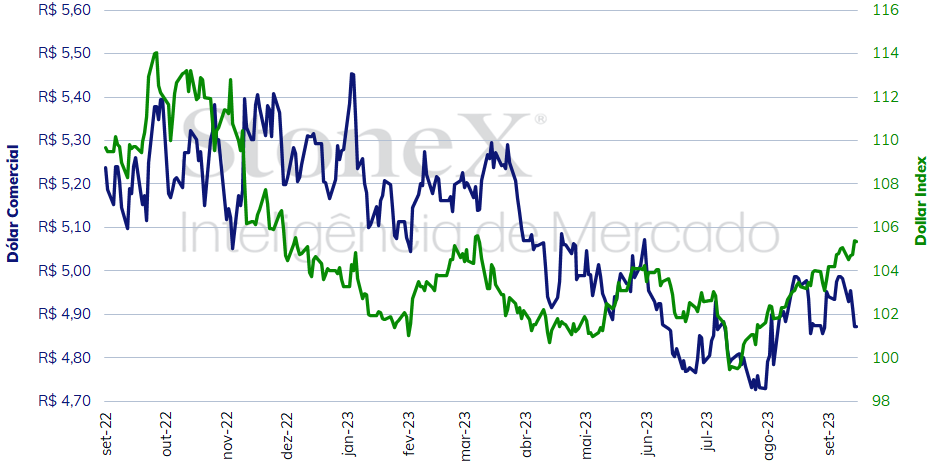

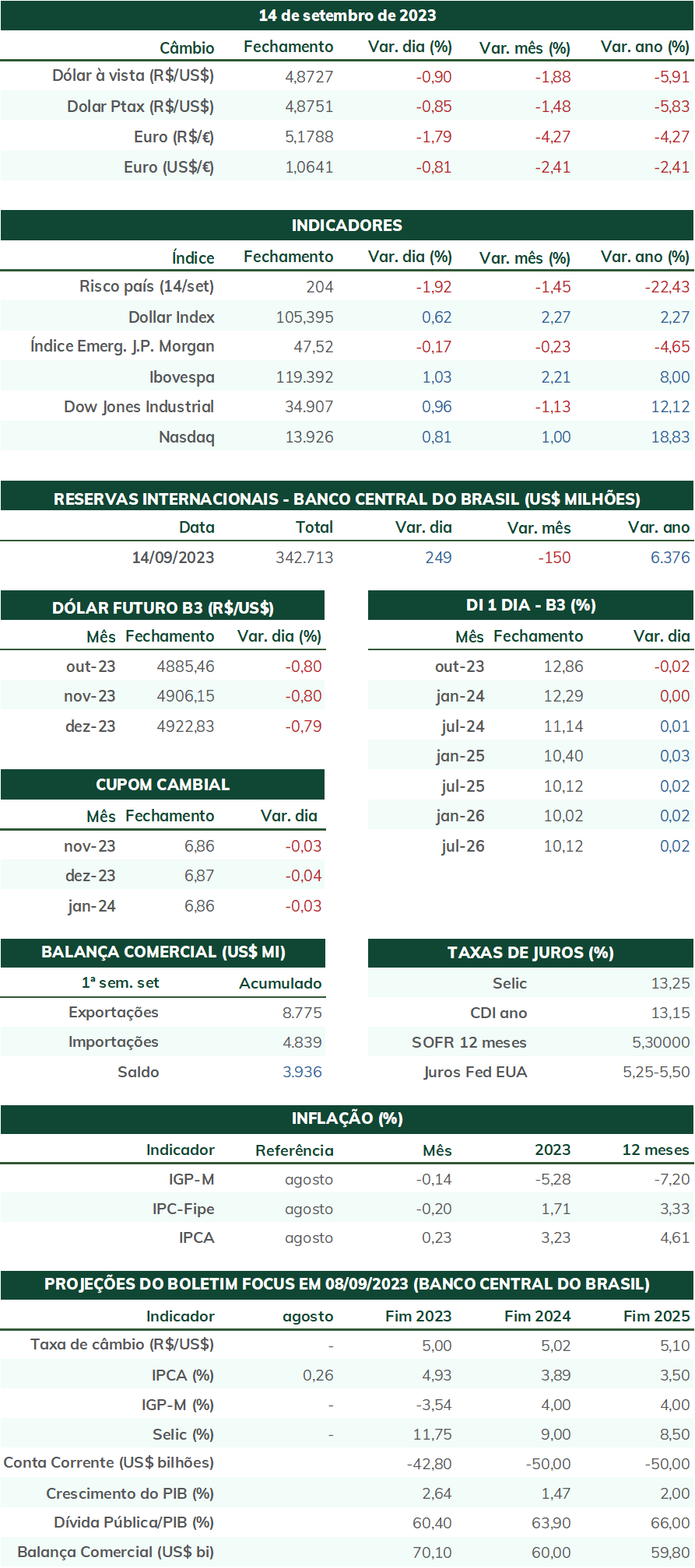

O dólar negociado no mercado interbancário terminou a semana em baixa, encerrando a sessão desta sexta-feira (15) cotado a R$ 4,872, recuo semanal de 2,2%, mensal de 1,6% e anual de 7,7%. Já o dollar index fechou o pregão desta sexta em alta pela nona semana consecutiva, cotado a 105,3 pontos, variação de +0,3% na semana, +1,7% no mês e +2,0% no ano. O mercado de divisas repercutiu a divulgação de dados de inflação no Brasil e nos Estados Unidos, dados aquecidos para vendas do varejo americano e a decisão de política monetária do Banco Central Europeu.

Impacto esperado no USDBRL: altista

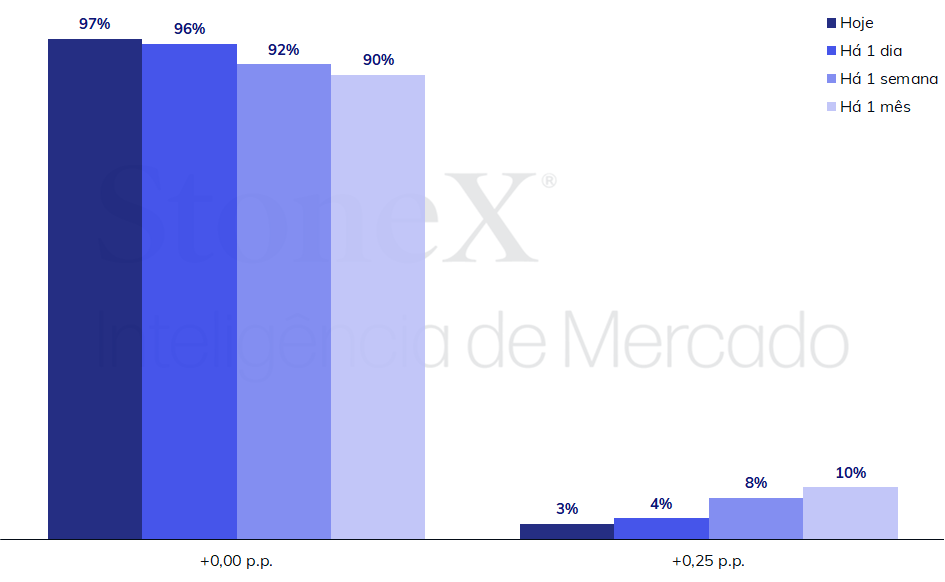

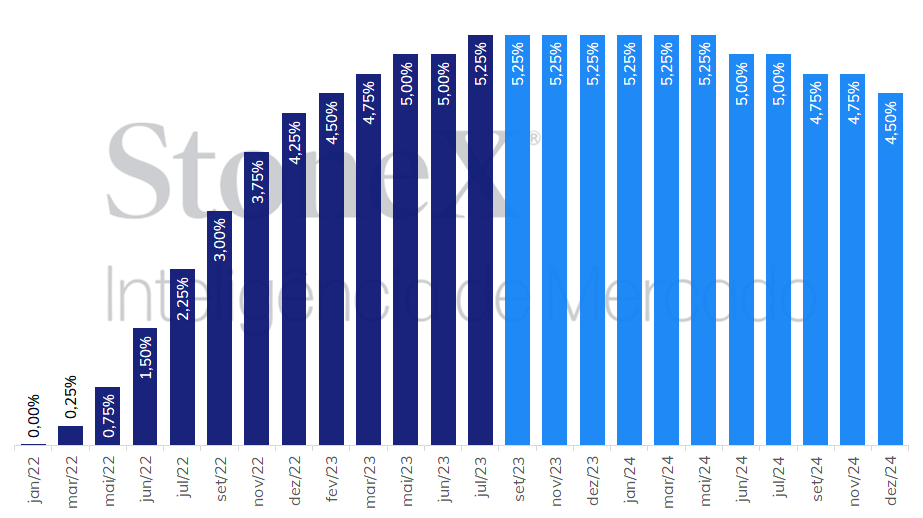

O foco da atenção dos investidores nesta semana deve ser a decisão de política monetária do Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve (Fed). Há praticamente consenso de que o Comitê manterá as taxas de juros inalteradas, no intervalo entre 5,25% e 5,50% ao ano. Os dados do mês de agosto mantiveram, em geral, a mesma tendência dos meses recentes, sugerindo uma moderação do núcleo da inflação ao mesmo tempo que a atividade produtiva e o mercado de trabalho continuam demonstrando vigor. Espera-se, também, que o discurso das autoridades do Fed continue parecido, reforçando uma postura vigilante contra os possíveis riscos inflacionários, afirmando que é muito cedo para concluir que o processo de estabilização de preços está garantido e que não hesitará em realizar mais altas de juros caso novos dados econômicos possam apontar para uma reaceleração dos preços. Essa postura deve prover mais flexibilidade para as próximas decisões do FOMC, abrigando tanto a possibilidade de encerrar o ciclo de aperto monetário caso a inflação continue moderando e também a possibilidade de adotar uma postura mais firme no caso de dados desfavoráveis.

Será igualmente importante a divulgação das Projeções Econômicas Sumarizadas dos integrantes do FOMC, especialmente o chamado “dot plot” (gráfico de pontos) com as taxas de juros julgadas como adequadas pelos integrantes do Comitê para o fim de 2023, 2024, 2025 e 2026. Ultimamente, o discurso das autoridades do Federal Reserve tem sido mais firme que as previsões feitas pelos agentes de mercado, portanto é provável que estas projeções também venham acima das estimativas medianas de analistas, prevendo, por exemplo, mais uma alta de juros em 2023. A entrevista coletiva do presidente do Fed, Jerome Powell, também é um evento com potencial de influenciar o debate macroeconômico pelos próximos meses. Como já afirmado, Powell deve repetir o discurso de que os riscos inflacionários ainda são relevantes e a instituição permanece em vigilante para a necessidade de mais reajustes de juros. Deve afirmar, também, que mesmo com a moderação recente nos preços, os dados aquecidos de emprego e de crescimento podem representar por si só um risco inflacionário suficiente que justifique novos aumentos de juros, bem como alertar para a tendência recente de elevação dos preços internacionais de petróleo.

Impacto esperado no USDBRL: altista

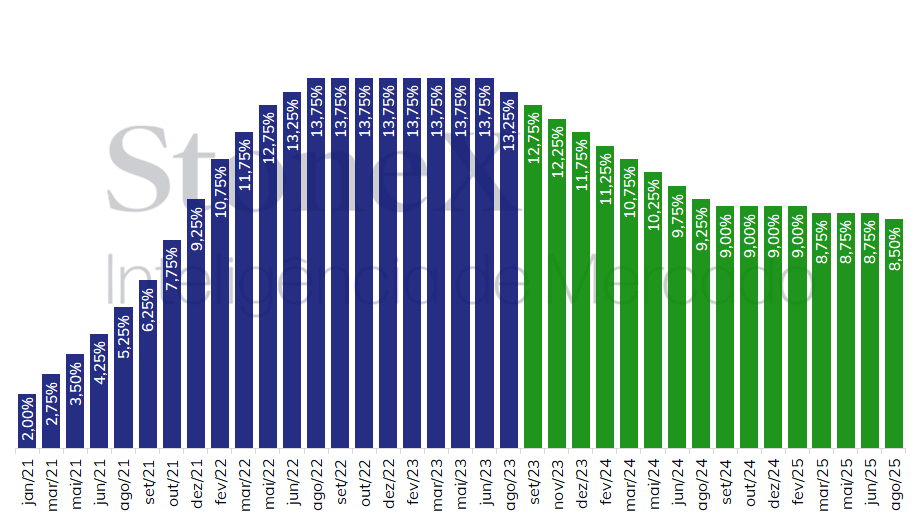

O Comitê de Política Monetária (Copom) do Banco Central (BC) deve reduzir a taxa básica de juros (Selic) em 0,50 p.p., de 13,25% a.a. para 12,75% a.a., conforme sinalizado na última decisão do colegiado e amplamente esperado por analistas. Os investidores devem buscar no comunicado da decisão detalhes sobre a trajetória futura dos juros no país em meio a um cenário externo mais adverso e alguns pontos de preocupações internos. Na véspera da decisão, deve ser divulgado o Índice de Atividade Econômica do Banco Central (IBC-Br) de julho, considerado uma prévia do Produto Interno Bruto, e o grau de aquecimento (ou de ociosidade) da economia deve ser um dos pontos de destaque no balanço de riscos do comunicado. Os dados econômicos mais recentes têm mostrado uma atividade acima do antecipado e pode ser considerado um fator de risco inflacionário, o que pode, eventualmente, reduzir o espaço de flexibilização para a autoridade monetária.

Impacto esperado no USDBRL: baixista

Nesta semana, haverá decisão de política monetária em diversos bancos centrais importantes, como do Japão, da Inglaterra, da Suíça, da Suécia, da Noruega, dentre outros. A expectativa para o Banco Central da Inglaterra (BoE) é de um aumento de 0,25 p.p. em sua taxa básica de juros, passando de 5,25% a.a. para 5,50% a.a., com dúvidas se este será o último reajuste em função de um difícil impasse entre inflação ainda elevada e fraqueza dos dados econômicos. Já o Banco Central do Japão deve continuar sua política monetária ultrafrouxa e manter sua taxa de juros inalterada em -0,10% a.a., mesmo patamar desde fevereiro de 2016. Entretanto, refletindo comentários recentes do presidente da instituição, Kazuo Ueda, o comunicado deve ser levemente alterado para incluir a possibilidade de modificações nessa política no futuro caso os dados de inflação e de salários se mantenham acima do objetivo da autoridade monetária por um período prolongado.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.