- Ambiente de incerteza sobre a viabilidade das metas orçamentárias em 2024 podem elevar as exigências de prêmios de riscos por investidores para ativos brasileiros e diminuir investimentos estrangeiros, enfraquecendo o real.

- Eleições na Argentina podem elevar percepção de riscos para outros países da região e diminuir temporariamente investimentos para o Brasil, enfraquecendo o real.

- Divulgação da ata da decisão do FOMC pode reforçar a percepção de que o patamar de juros americanos já atingiu o seu ponto de máximo e contribuir para o enfraquecimento do dólar.

Resumo da semana passada

A semana foi marcada pela divulgação de dados mais brandos que o esperado para a economia americana, reforçando a percepção de que o Federal Reserve não irá mais elevar os juros básicos do país e promovendo um enfraquecimento global da moeda americana. O fortalecimento do real foi contido pelo prolongamento dos temores fiscais, em meio à indefinição sobre a possibilidade de se alterar a meta orçamentária de 2024.

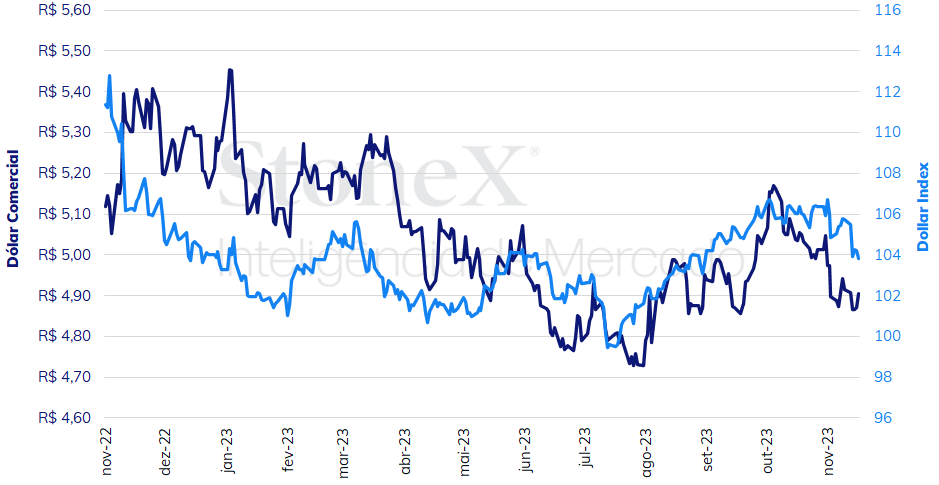

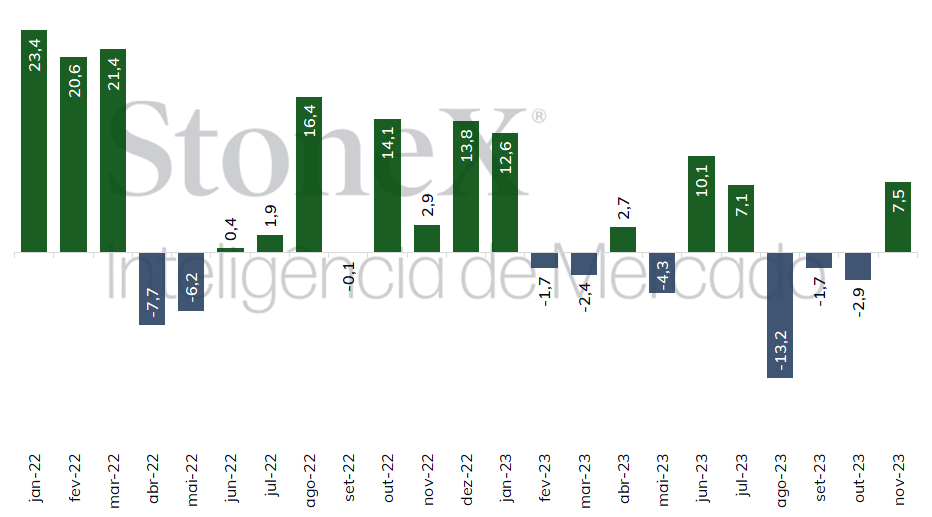

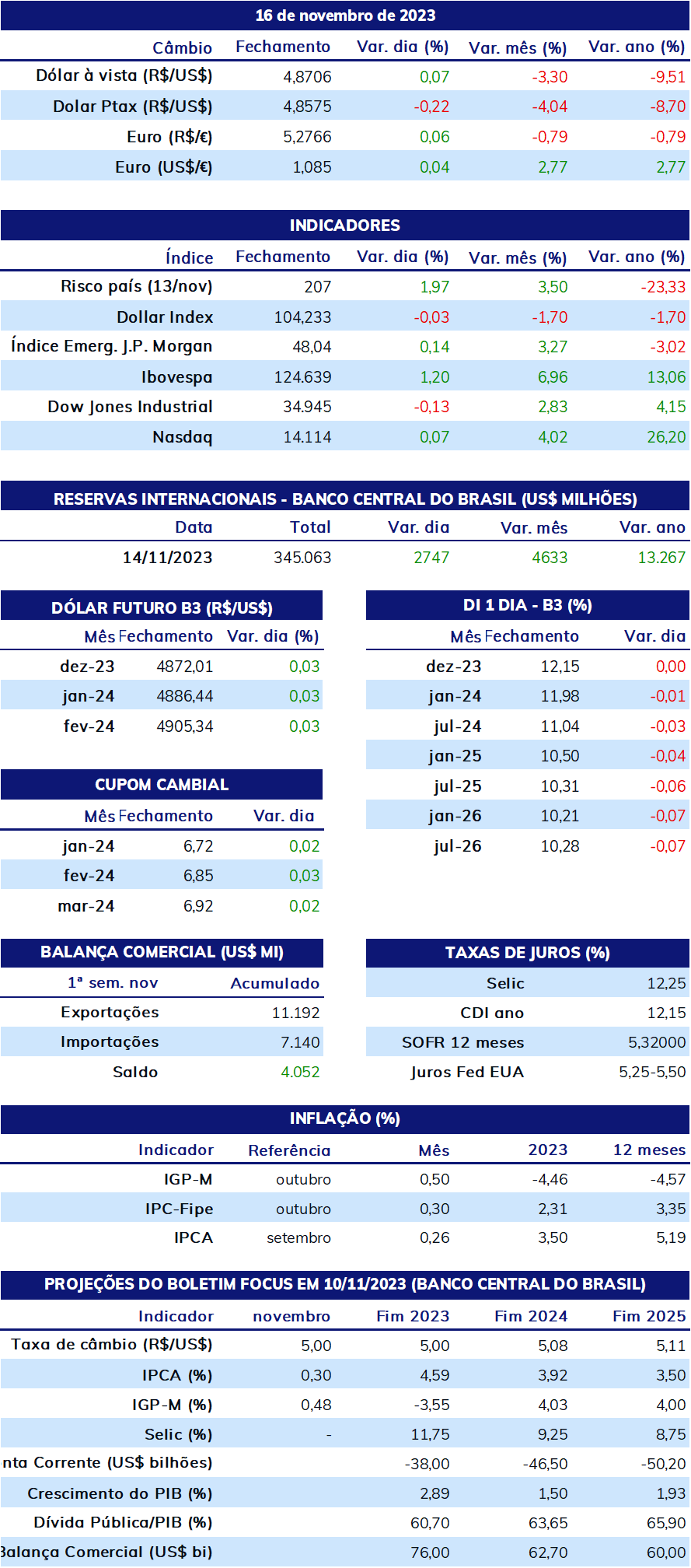

O dólar negociado no mercado interbancário terminou a semana em queda, encerrando a sessão desta sexta-feira (17) cotado a R$ 4,906, recuo semanal de 0,2%, mensal de 2,8% e anual de 7,1%. Já o dollar index fechou o pregão desta sexta cotado a 103,8 pontos, variação de -1,8% na semana, -2,0% no mês e +0,5% no ano.

Impacto esperado no USDBRL: altista

O foco da atenção de investidores nesta semana deve ser a votação do projeto de Lei de Diretrizes Orçamentárias (LDO) na Comissão Mista de Orçamentos (CMO). Após semanas de indefinição e discussões de bastidores sobre a possibilidade de se alterar a meta fiscal para o Orçamento de 2024, o governo federal definiu por não apresentar emenda e manter o objetivo original de déficit primário zero na LDO. O relator da matéria, deputado Danilo Forte (União-CE) deve apresentar o relatório para apreciação nesta segunda-feira (20) da CMO e votá-lo nesta semana. Depois, a LDO segue para o Plenário do Congresso Nacional, que se estima votar nas próximas duas semanas, e depois exige-se a votação da Lei Orçamentária Anual (LOA), cujo prazo para votação em Plenário estaria previsto até a última semana antes do recesso (18 a 22 de dezembro).

Se, por um lado, a manutenção dos objetivos fiscais neste momento é uma vitória da equipe econômica do governo e auxilia na defesa da manutenção da meta, nos bastidores, de acordo com reportagens de mídia especializada, ainda parece certo que a mudança da meta ocorrerá no futuro, porém por meio de um projeto de lei (PLN), o que exigirá maioria de deputados e senadores, provavelmente em março, quando se apresentar o primeiro relatório bimestral de receitas e despesas. Desta forma, além de optar por uma estratégia que pode exigir uma mobilização legislativa que tem sido um ponto fraco deste governo, não se consegue recuperar a credibilidade da condução da política fiscal, o que pode manter maiores percepções de riscos fiscais aos ativos brasileiros e elevar a exigência de prêmios de risco pelos investidores, enfraquecendo o real.

Impacto esperado no USDBRL: baixista

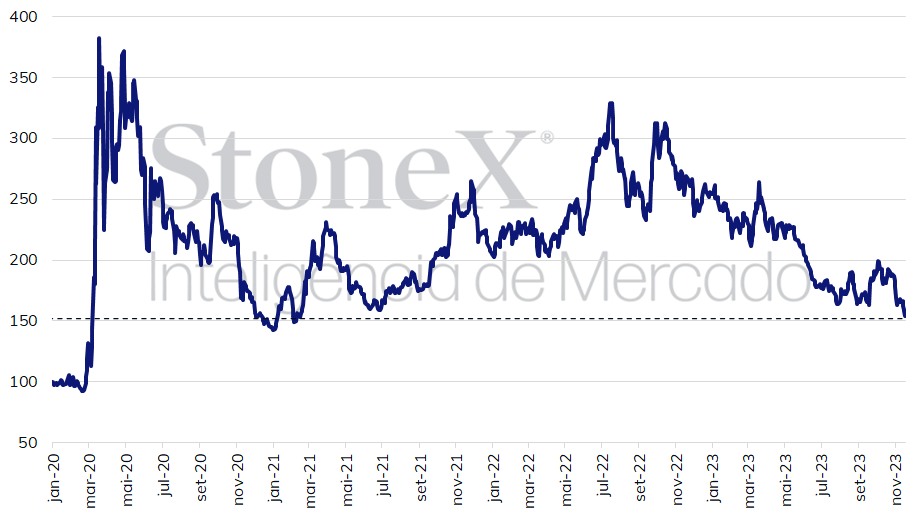

Deve ser destaque nesta semana, também, a divulgação da ata da última reunião do Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve (Fed), ocorrida entre 31 de outubro e 01 de novembro. A decisão do Comitê de manter estáveis os juros básicos americanos e um discurso considerado mais equilibrado indicou que o ciclo de aperto monetário da instituição possa estar próximo de seu final. Esta percepção foi reforçada pela divulgação de dados econômicos mais brandos que o esperado referentes ao mês de outubro, impulsionando um forte apetite por riscos entre investidores. Desta forma, o mês de novembro está sendo marcado, até aqui, por um significativo enfraquecimento global da moeda americana, um recuo expressivo dos rendimentos dos títulos do Tesouro americano (Treasuries) e uma valorização de ativos arriscados, como ações, commodities e moedas de países exportadores de produtos primários.

Em certo sentido, a ata refletirá uma conjuntura desatualizada, visto que as discussões ao final do mês de outubro estavam centradas nas preocupações de “juros elevados por mais tempo”, dados econômicos referentes a setembro mais aquecidos que as expectativas de especialistas e uma pressão contínua dos rendimentos dos Treasuries. Em 19 de outubro, por exemplo, o rendimento de um título de 10 anos havia passado de 5% a.a. pela primeira vez desde 2007, contra 4,42% a.a. desta sexta-feira, 17 de novembro. Da mesma forma, o discurso das autoridades do Federal Reserve ainda é cauteloso e pede por paciência, afirmando que a redução inflacionária até aqui é bem-vinda, porém que qualquer reaceleração de preços pode provocar um novo aumento da taxa de juros. Os agentes de mercado desejam explorar as considerações sobre a trajetória de juros, visto que há quase consenso que uma nova alta é improvável e que o Fed deve manter as taxas inalteradas por algum tempo antes de iniciar um ciclo de cortes.

Para o Brasil e o real, o impulso por apetite arriscados significou uma queda expressiva da avaliação de risco de títulos brasileiros, com o spread dos contratos de Credit Default Swap (CDS) atingindo o menor valor desde fevereiro de 2021. Adicionalmente, houve maior demanda por ativos brasileiros, contribuindo para o fortalecimento do real, e que pode ser observado, por exemplo, no saldo do fluxo de capitais estrangeiros na B3 no mês.

Impacto esperado no USDBRL: altista

Neste domingo (19), ocorre o segundo turno das eleições presidenciais na Argentina entre os candidatos Javier Milei e Sergio Massa. As pesquisas de intenção de voto mostram uma corrida bastante equilibrada, normalmente com diferenças dentro das margens de erro. Qualquer dos candidatos eleito irá encontrar uma economia com desafios econômicos muito difíceis, como elevadas taxas de inflação e escassez de reservas internacionais. Se o atual ministro da Economia Massa representa a continuidade de um governo com muitos fracassos, o oposicionista e ultraconservador Milei acumula declarações polêmicas como que abandonaria o Mercosul caso eleito e não faria negócios com o Brasil.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.