- Decisão de política monetária do Federal Reserve deve reforçar uma postura cautelosa da instituição ao realizar seu ciclo de corte de juros neste ano, o que pode favorecer o diferencial de juros americano e fortalecer o dólar.

- Banco Central do Japão pode aumentar sua taxa básica de juros pela primeira vez em mais de oito anos, o que contribuiria para a busca de ativos de segurança e prejudicaria moedas de países emergentes, como o real.

- Mudanças no comunicado do Copom podem levar a uma expectativa de ritmo menor de cortes para a taxa básica de juros (Selic), o que seria benéfico para o diferencial de juros brasileiro e contribuiria para um fortalecimento do real.

Resumo da semana passada

A semana foi marcada pela divulgação de dados ambíguos para a economia americana, com aceleração dos Índices de Preços ao Consumidor (CPI) e do Produtor (PPI) acima do esperado e crescimento mais lento das vendas do varejo. Os dados devem reforçar uma postura cautelosa do Federal Reserve na condução da política monetária este ano.

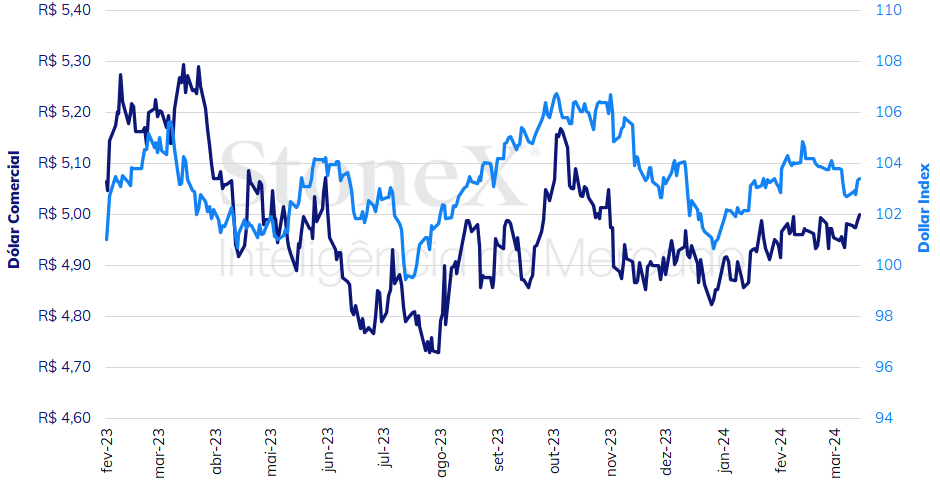

O dólar negociado no mercado interbancário terminou a semana em alta, encerrando a sessão desta sexta-feira (15) cotado a R$ 4,999, ganho semanal de 0,3%, mensal de 0,5% e anual de 3,0%. Já o dollar index fechou o pregão desta sexta cotado a 103,4 pontos, variação de +0,7% na semana, -0,7% no mês e +2,4% no ano.

O MAIS IMPORTANTE: Decisão de política monetária do Federal Reserve

Impacto esperado no USDBRL: altista

Há praticamente consenso de que o Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve (Fed) manterá a taxa de juros inalterada no intervalo entre 5,25% a 5,50% a.a. nesta quarta-feira (20). Contudo, os investidores acompanharão atentamente a divulgação das Projeções Econômicas Resumidas, bem como o tom adotado no comunicado do Comitê e na entrevista coletiva de seu presidente, Jerome Powell. Após duas leituras inflacionárias mais aquecidas que o antecipado (janeiro e fevereiro) e leituras ambíguas para indicadores de emprego e atividade no país, a maior parte dos analistas espera que as Projeções mostrem uma expectativa de inflação mais elevada em 2024 e um número menor de cortes de juros antecipado pelos integrantes do Comitê. Powell deve reforçar que é necessário atingir um grau de confiança mais elevado na estabilização de preços para se iniciar um ciclo de cortes de juros e que isso deve demorar uma pouco mais por conta dos dados recentes mais aquecidos. Caso estas expectativas se confirmem, é provável que diminua o apetite por riscos de investidores e ocorra um fortalecimento da moeda americana ante as demais divisas.

Decisão de política monetária do Copom

Impacto esperado no USDBRL: baixista

Assim como na decisão do Federal Reserve, há praticamente consenso de que o Comitê de Política Monetária (Copom) do Banco Central (BC) reduzirá a taxa básica de juros (Selic) em 0,50 p.p. nesta quarta-feira (20), de 11,25% a.a. para 10,75% a.a. Contudo, alguns analistas argumentam que o espaço para cortes de juros pelo BC está se reduzindo, em meio à persistência da inflação de serviços no Brasil e as perspectivas de manutenção dos juros americanos por mais tempo. Por isso, há dúvidas se o comunicado do Comitê mudará sua avaliação sobre riscos inflacionários no Brasil ou a conjuntura econômica internacional. Além disso, diversos integrantes do Copom comentaram nas semanas anteriores que o Comitê estuda o melhor momento e a forma adequada de se mudar a sua sinalização para o futuro (“foward guidance”), removendo o plural da frase que “antev[ê] redução de mesma magnitude nas próximas reuniões” sem que isto seja interpretado erroneamente como uma indicação de que o ritmo de cortes de juros irá se alterar. De fato, é bastante provável que qualquer uma dessas mudanças leve a uma interpretação mais conservadora dos próximos passos da instituição, podendo contribuir para um fortalecimento do real.

Decisão de política monetária do banco central japonês

Impacto esperado no USDBRL: altista

A decisão de política monetária do Banco Central do Japão (BoJ) nesta terça-feira (19) pode ter uma influência maior que o habitual e deve ser bastante acompanhada nos mercados de ativos. A última alteração de juros no Japão foi em fevereiro de 2016, quando reduziu sua taxa básica de juros de 0,0% para -0,1% a.a., mantendo uma postura ultraflexível para tentar estimular o crescimento e combater a deflação crônica de sua economia. O BoJ também manteve um controle indireto sobre os juros negociados em títulos da dívida do país, com diferentes margens de tolerância. Nesta semana, uma série de reportagens da mídia especializada afirmaram que o Banco Central poderia finalmente fazer um aumento de juros e abandonar essa política de controle de juros após estar mais satisfeito com o crescimento da inflação (atualmente, em 2,1% ante o ano passado) e dos salários no Japão. A maior parte dos analistas acredita que a instituição elevará seus juros em algum momento deste ano, porém, neste momento, ainda é incerto se isto ocorrerá na decisão desta semana. Como o iene é uma das moedas consideradas como porto-seguro nas finanças internacionais, juntamente com o dólar, o euro e o franco suíço, uma mudança na política do BoJ deve contribuir para o fortalecimento do iene e diminuir o apetite de investidores por ativos arriscados, enfraquecendo o real.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.