- Crescimento do PIB do primeiro trimestre nos EUA e leitura do índice PCE de março devem reforçar a percepção de que a inflação está se tornando resiliente e que o Federal Reserve manterá os juros em níveis elevados por mais tempo, contribuindo para o fortalecimento do dólar.

- Tramitação de pautas com elevado custo fiscal no Congresso deve manter elevadas as percepções de riscos associadas a ativos brasileiros, elevando a exigência de prêmios de riscos pelos investidores e contribuindo para o enfraquecimento o real.

- IPCA-15 mais brando em abril deve reduzir preocupações com a moderação de preços no Brasil e aumentar a possibilidade de o Copom manter seu ritmo de cortes de 0,50 p.p. à taxa Selic em maio, o que prejudicaria o diferencial de juros brasileiro e enfraqueceria o real.

- Expectativa de pagamento de 100% dos dividendos extraordinários da Petrobras pode elevar os investimentos estrangeiros na ação da empresa e contribuir para o fortalecimento do real.

- Redução dos temores de um conflito direto entre Irã e Israel deve diminuir a aversão global a riscos e contribuir para a recuperação de ativos arriscados, beneficiando o real.

Resumo da semana passada

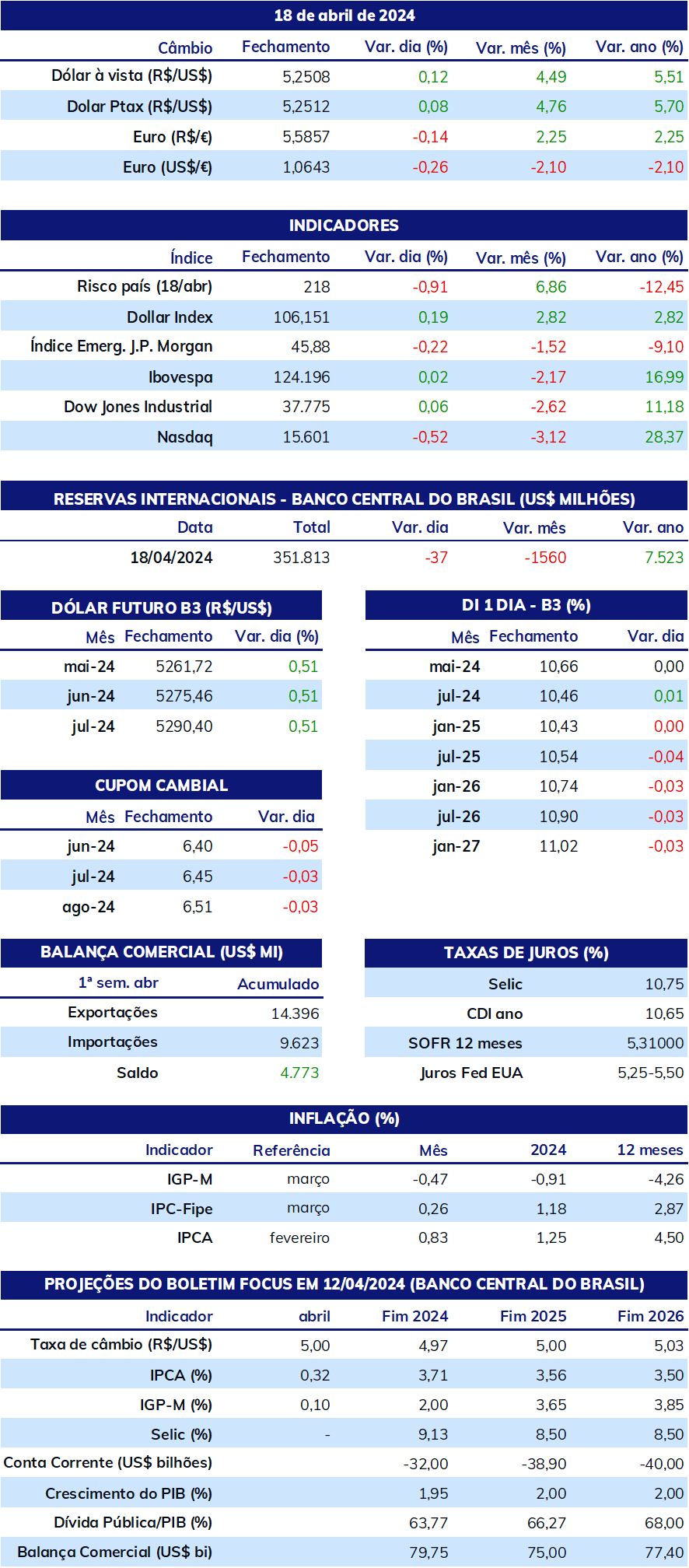

A semana foi marcada pela forte desvalorização do real em meio à soma de aversão global a riscos, por conta de temores inflacionários nos EUA e de receios de um conflito militar entre Irã e Israel, e de preocupações com a estabilidade fiscal no Brasil após o governo federal reduzir sua meta orçamentária entre 2025 e 2027.

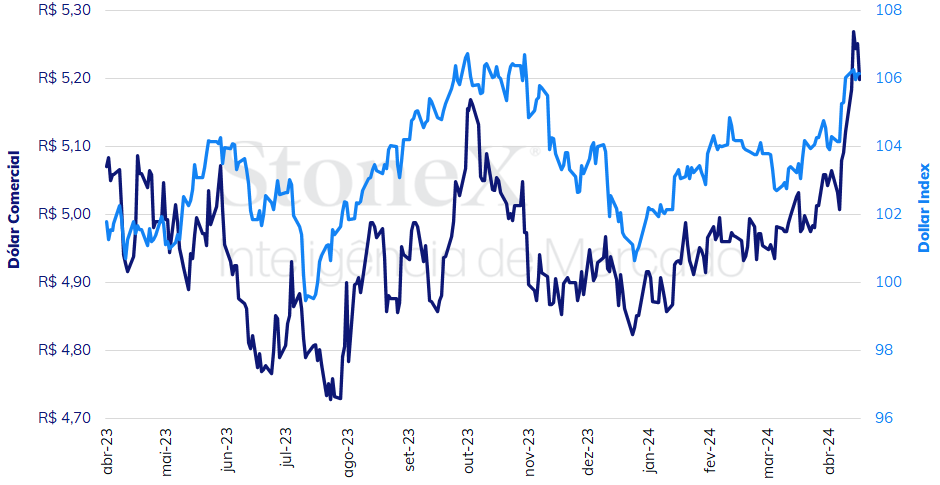

O dólar negociado no mercado interbancário terminou a semana em alta, encerrando a sessão desta sexta-feira (19) cotado a R$ 5,199, ganho semanal de 1,5%, mensal de 4,6% e anual de 7,2%. Já o dollar index fechou o pregão desta sexta cotado a 106,1 pontos, variação de +0,1% na semana, +2,0% no mês e +5,1% no ano.

O MAIS IMPORTANTE: PIB e PCE americanos

Impacto esperado no USDBRL: altista

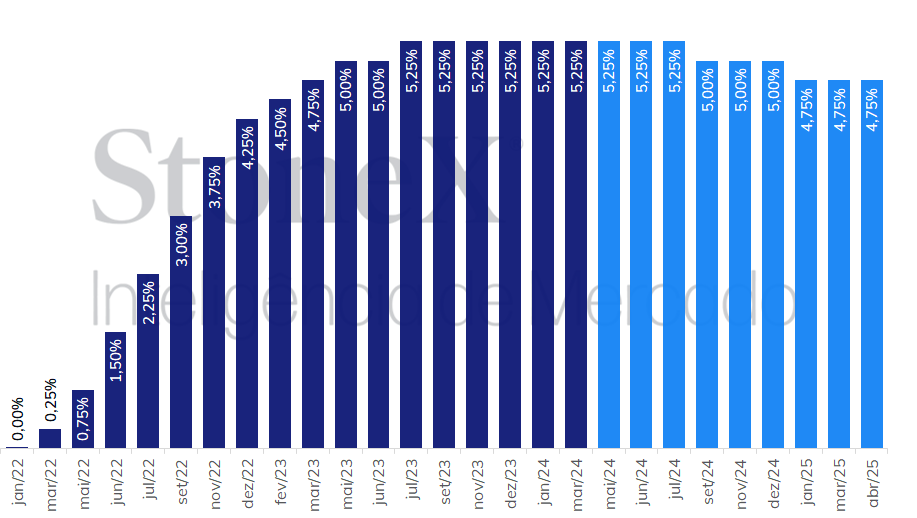

Os investidores globais estão cada vez mais pessimistas em relação à possibilidade de cortes de juros pelo Federal Reserve (Fed) neste ano. Nesta semana, o crescimento acima do esperado das vendas do varejo americano em março e declarações mais cautelosas de integrantes do Fed, entre eles seu presidente e seu vice-presidente, Jerome Powell e Phillip Jefferson, respectivamente, quanto à necessidade de paciência antes de se flexibilizar a política monetária levaram os investidores a precificarem apenas uma redução de juros (-0,25 p.p.) em 2024, na decisão de setembro. É notável o contraste com o “otimismo exuberante” do começo do ano, quando as apostas majoritárias no mercado futuro de juros chegaram a indicar sete cortes (-1,75 p.p.). Como resultado, o dollar index, que pondera o valor da moeda americana ante seis divisas de economias centrais, atingiu o seu maior valor desde o final de outubro.

Na semana que vem, o Índice de Preços de Despesas de Consumo Pessoal (PCE) de março deve repetir sua alta considerável de fevereiro, de 0,3% tanto no índice cheio como no núcleo do indicador, que exclui os voláteis componentes de alimentação e energia. Embora a leitura deva ser menor que a do Índice de Preços ao Consumidor (CPI), que subiu 0,4% em seu núcleo em março, o dado não deve modificar a impressão de que a economia americana está mais aquecida e que os preços ao consumidor estão persistentes, mantendo as expectativas de que os juros americanos ficarão em patamares mais elevados por mais tempo, contribuindo para manter o dólar valorizado internacionalmente. Da mesma forma, a primeira estimativa para o Produto Interno Bruto (PIB) do 1º trimestre para os EUA deve mostrar mais um crescimento saudável para o período, marcando o sétimo trimestre consecutivo de expansão do país. O crescimento deve ser ao redor de 2,1% em uma base anualizada, impulsionado pelo forte desempenho do consumo pessoal americano.

EUA: Histórico e expectativa para a taxa de juros – 12 de abril de 2024

Fonte: CME FedWatch Tool. Elaboração: StoneX. Refere-se à aposta com maior probabilidade no mercado futuro de juros na data indicada.

Temores fiscais no Brasil

Impacto esperado no USDBRL: altista

Receios com a gestão da política fiscal brasileira levaram ao intenso enfraquecimento do real na semana passada, que chegou a ultrapassar o valor de R$ 5,28 por dólar, maior valor desde março de 2023. Nesta semana, as preocupações com a saúde das contas públicas devem permanecer elevadas em meio à tramitação de pautas com elevado custo fiscal no Legislativo. Na última quarta-feira, a Comissão de Constituição, Justiça e Cidadania (CCJ) do Senado Federal aprovou a Proposta de Emenda à Constituição do quinquênio (PEC 10/2023), que cria uma remuneração mensal compensatória por tempo de serviço para agentes públicos de carreira jurídicas e não é contabilizada dentro do limite constitucional máximo que cada servidor pode receber. Agora, a proposta segue para o Plenário do Senado e da Câmara. A equipe econômica do governo estima que o impacto dessa medida é de R$ 42 bilhões ao ano. Além disso, permanecem em tramitação no parlamento o projeto de lei do Perse, de benefícios ao setor de eventos, a desoneração da folha de pagamentos de setores da economia e a desoneração de municípios, que podem resultar em mais R$ 38 bilhões em despesas em 2024. A percepção de riscos fiscais mais elevados, em conjunto com o ambiente externo desfavorável, levou os investidores a precificarem cortes de juros mais lentos à taxa básica de juros (Selic), de 0,25 p.p. a partir da decisão de maio.

IPCA-15 de abril

Impacto esperado no USDBRL: altista

A divulgação do Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15) de abril, na sexta-feira (26), deve estender a tendência benigna da leitura de março do indicador, quando se observou alta menor que 0,1% tanto no núcleo do indicador como nos preços de serviços. Em meio a apostas de desaceleração do ritmo de cortes para a taxa Selic, o dado, se confirmado, deve aliviar preocupações quanto ao ritmo de moderação de preços no Brasil e dar maior margem de manobra para o Comitê de Política Monetária manter uma redução de 0,5 p.p. na decisão de maio. Isso, por sua vez, manteria as projeções de piora no diferencial de juros brasileiro, o que pode resultar em menor entrada de investimentos financeiros do exterior e contribuir para o enfraquecimento do real.

Dividendos extraordinários da Petrobras

Impacto esperado no USDBRL: baixista

A assembleia geral de acionistas da Petrobras delibera sobre o pagamento de dividendos extras da empresa na quinta-feira (25), quando, segundo reportagem do jornal O Globo, deve ser aprovado o pagamento integral do valor. A notícia contribuiu para aumentar o valor da ação da empresa e pode se refletir na entrada de investimentos externos na Bovespa durante a semana.

Alívio nas tensões geopolíticas

Impacto esperado no USDBRL: baixista

Vale mencionar, por fim, que a resposta tímida de Israel à retaliação iraniana do último dia 14 diminuiu temores de um conflito militar direto entre as duas nações e deve aliviar as preocupações com o cenário geopolítico global, contribuindo para uma menor aversão a riscos e, consequentemente, beneficiando o desempenho de ativos arriscados, como ações, commodities e moedas de países emergentes, como o real.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.