Panorama de câmbio: principais eventos da semana

- Fatores baixistas

- Decisão do Copom deve apresentar um tom mais firme e sinalizar mais fortemente os riscos de descolamento das expectativas inflacionárias, podendo aliviar parcialmente as percepções de riscos no Brasil e contribuir para um fortalecimento do real.

- Governo brasileiro esboça uma reação à piora na credibilidade das políticas econômicas e começa a sugerir um possível ajusto de despesas públicas, o que pode aliviar parcialmente as exigências de prêmio de risco por investidores e contribuir para um fortalecimento do real.

- Dados mais brandos para o varejo e a indústria americana podem aumentar levemente as apostas de investidores para cortes de juros pelo Fed, contribuindo para o enfraquecimento do dólar.

- Fatores altistas

- Dados brandos para o varejo e a indústria na China podem reforçar percepção de desaceleração da demanda interna no país e prejudicar o desempenho de ativos arriscados, como commodities e moedas de países exportadores de produtos primários, como o real.

Resumo da semana passada

A semana foi marcada pela postura firme do Federal Reserve em sua decisão de juros e por dados brandos de inflação para os EUA, enquanto a percepção de riscos fiscais permaneceu elevada no Brasil.

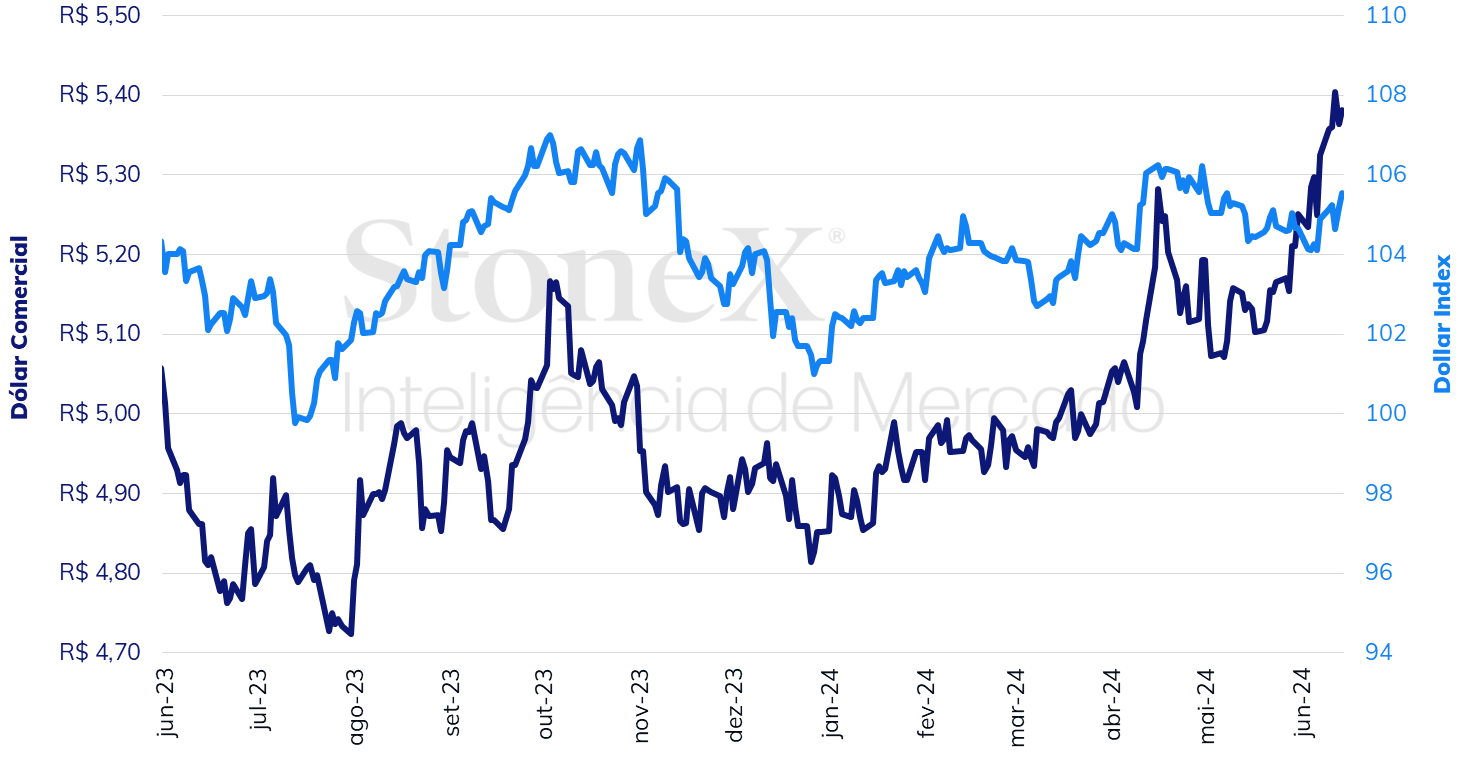

O dólar negociado no mercado interbancário terminou a semana em alta, encerrando a sessão desta sexta-feira (14) cotado a R$ 5,325, alta semanal de 1,1%, mensal de 2,5% e anual de 10,9%. Já o dollar index fechou o pregão desta sexta cotado a 105,5 pontos, variação de +0,6% na semana, +0,8% no mês e +4,2% no ano.

Dólar comercial (US$/R$) e Dollar Index (pontos)

Fonte: StoneX cmdtyView. Elaboração: StoneX.

O MAIS IMPORTANTE: Decisão de juros do Copom

Impacto esperado no USDBRL: baixista

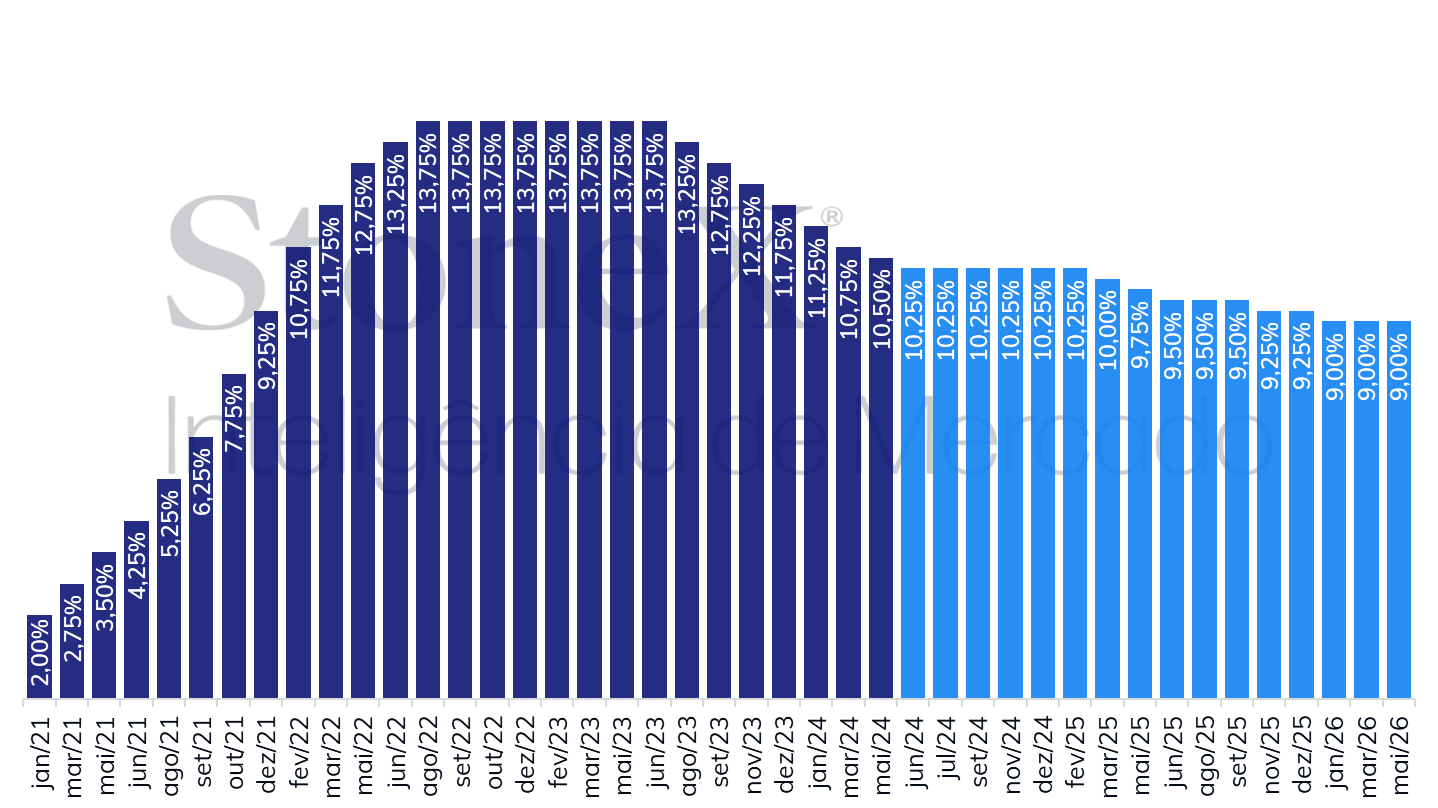

Em uma semana de poucos indicadores nacionais, os investidores concentrarão suas atenções na decisão do Comitê de Política Monetária (Copom), do Banco Central. Nos últimos dois meses, a credibilidade da política fiscal e da política monetária tem sido questionada por investidores, especialmente por conta da flexibilização das metas orçamentárias do governo federal entre 2025 e 2027 e por conta da última decisão do Copom, em 08 de maio. Essa decisão foi a primeira sem consenso desde agosto do ano passado, o comunicado removeu os parágrafos de sinalização futura (“foward guidance”), algo que não ocorria desde março de 2021 e o Comitê piorou as suas estimativas para a inflação ao fim de 2024 (de 3,5% para 3,8%) e 2025 (de 3,2% para 3,3%). Além disso, a divisão bastante clara entre os integrantes do Copom, com membros indicados pela gestão passada do Executivo defendendo uma postura mais rígida contra a inflação e membros indicados pela atual gestão defendendo uma postura mais branda, elevou os receios entre investidores sobre uma possível mudança de conduta no Copom após os próximos membros indicados pelo atual governo assumirem suas posições, em 2025. Como consequência, as projeções para inflação e juros no país pioraram e o desempenho de ativos brasileiros, como o real, foi prejudicado.

Para a reunião desta semana, novamente há incerteza sobre como o Comitê decidirá. Após já ter reduzido os juros básicos em 3,25 p.p. desde agosto, a mediana das projeções do último Boletim Focus ainda aponta para um corte de 0,25 p.p., o último deste ano. Já a curva futura de juros DI precificava que a taxa básica de juros (Selic) será mantida em 10,50% a.a., bem como 91,5% das apostas em 13 de junho no mercado de opções de Copom, na B3. Se há dúvidas sobre a decisão de juros, há maior consenso de que a decisão deve ser consensual e de que o comunicado deve sinalizar que há uma deterioração nas expectativas inflacionárias e que, por consequência, a política monetária precisará ficar mais restritiva por mais tempo. Se confirmado, um comunicado mais firme pelo Copom pode aliviar parcialmente as percepções de riscos no Brasil, contribuindo para um fortalecimento do real.

Brasil: Histórico e expectativa para a taxa de juros

Fonte: Banco Central do Brasil (Focus 07/06/2024). Elaboração: StoneX. Refere-se à mediana das estimativas indicada pelo boletim Focus na data indicada.

Reação à perda de credibilidade da política fiscal

Impacto esperado no USDBRL: baixista

Depois de uma semana com piora na percepção de riscos para ativos brasileiros por conta do noticiário político em Brasília, os operadores do mercado financeiro devem continuar monitorando as declarações de autoridades para tentar tranquilizar investidores a respeitos das contas públicas, particularmente em relação à percepção de que o equilíbrio fiscal dependeria exclusivamente do aumento de receitas tributárias. Por exemplo, na semana passada, o presidente da República saiu em defesa de seu ministro da Fazenda, Fernando Haddad, enquanto Haddad e a ministra do Planejamento e Orçamento, Simone Tebet, declararam que ambos estão intensificando trabalhos para fazer uma revisão “ampla, geral e irrestrita” dos gastos públicos para o Orçamento de 2025. Se confirmadas, comentários a respeito de um possível ajusto de despesas públicas pode aliviar parcialmente as exigências de prêmio de risco por investidores, contribuindo para um fortalecimento do real.

Varejo e indústria nos EUA

Impacto esperado no USDBRL: baixista

Após uma semana repleta de indicadores importantes, esta semana trará apenas os número de produção industrial e vendas do varejo nos EUA em maio, complementando a leitura para o desempenho macroeconômico americano no mês. Para a vendas do varejo, espera-se que o indicador volte a se expandir 0,3% em maio depois de surpreender negativamente em abril, quando se manteve estável (0,0%). Da mesma forma, projeta-se que a produção industrial crescerá em 0,2% no período, após também se manter estável (0,0%) no mês anterior. Se confirmados, estes dados devem reforçar a percepção de que os Estados Unidos se mantiveram em modesta expansão em maio, compatível com as interpretações de “pouso suave” da economia, ou seja, estabilização de preços sem uma penalização excessiva da atividade econômica.

Varejo e indústria na China

Impacto esperado no USDBRL: altista

Na China, os números mais recentes reforçam a percepção de analistas de que a demanda interna do país continua crescendo menos que o esperado enquanto as exportações se recuperam além do previsto, particularmente em segmentos industriais de tecnologias ligadas a inteligência artificial e a veículos elétricos. Ainda assim, a produção industrial deve se reduzir no acumulado em 12 meses, passando de 6,7% em abril para cerca de 6,0% em maio. Por sua vez, as vendas do varejo devem aumentar levemente, de 2,3% em uma base anual para cerca de 2,6%, com uma ajuda de serviços relacionados à atividade turística por conta do feriado prolongado do Dia do Trabalhador, no começo de maio. Se confirmados, os dados não devem modificar as perspectivas pessimistas para o crescimento da segunda maior economia global, o que pode piorar as expectativas para demanda de commodities e prejudicar o desempenho de moedas de países exportadores de produtos primários, tal como o real.

TABELA DE INDICADORES ECONÔMICOS

Fontes: Banco Central do Brasil; B3; IBGE; Fipe; FGV; MDIC; IPEA e StoneX cmdtyView.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.