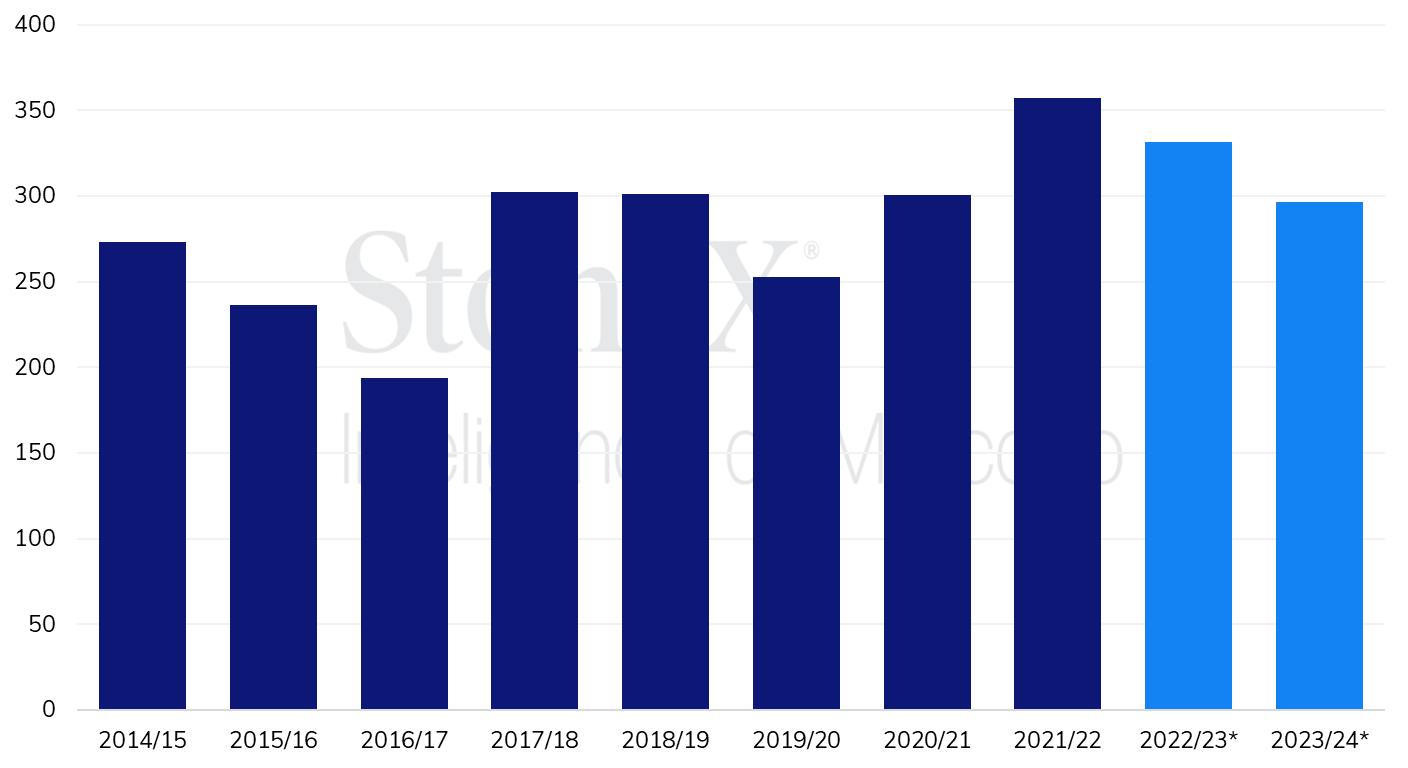

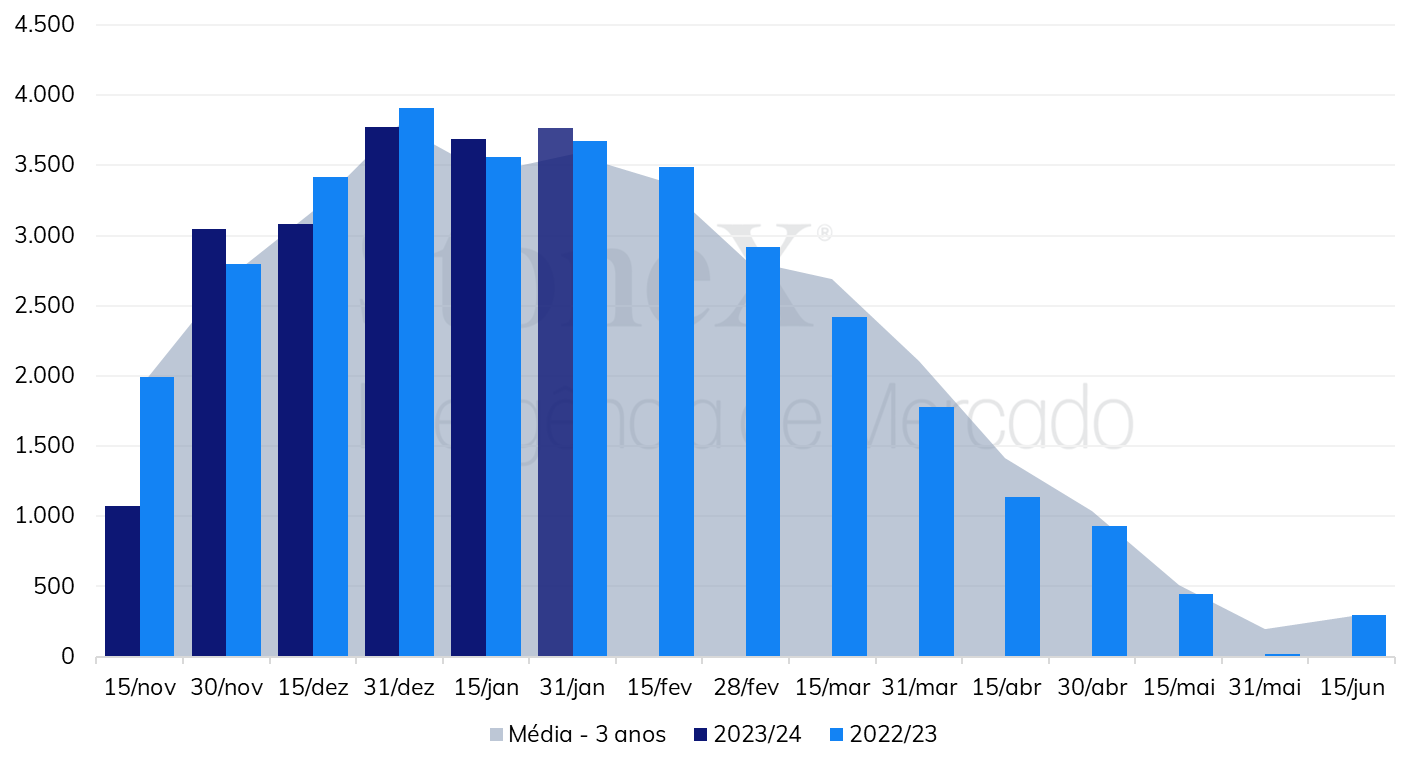

Ainda de acordo com a NFSCF, a produção de açúcar no país alcançou 14,87 milhões de toneladas até a primeira quinzena de janeiro da temporada 2023/24, 7,1% abaixo de 2022/23, assim como a moagem. O pico do ciclo costuma ser na segunda metade de dezembro, explicando o menor volume produzido na quinzena divulgada, movimento natural. Uma vez que as usinas continuam totalmente em operação, a segunda metade do mês deve continuar com altos volumes de moagem e oferta de açúcar e, contando com o atraso da safra, parte do que normalmente seria colhido em dezembro foi para janeiro, fazendo com que o primeiro mês de 2024 tenha potencial de chegar a 7,5 MMT de açúcar, o que seria 3,1% maior que janeiro/23.

Produção quinzenal de açúcar na Índia (mil toneladas)

Contudo, a perspectiva de safra durando ainda menos em 2023/24 e a quebra de produtividade devem ocasionar um período entre fevereiro e maio de desaceleração do ritmo de moagem maior do que o ano passado e acima da média, colocando a estimativa de produção de açúcar na Índia para queda frente a 2022/23.

Em dezembro, a determinação imposta pelo governo limitando o desvio de açúcar para a fabricação de etanol em apenas 1,7 milhões de toneladas trouxe fundamento baixista para o mercado, que entendia que a medida poderia fortalecer a produção açucareira interna, abrindo a possibilidade de exportações na Índia em 2023/24, as quais foram zeradas pelo governo antes mesmo do início da nova safra.

O que o mercado já tem digerido, ao que tudo indica, é o fato de que, na realidade, o desenvolvimento da temporada trouxe um alerta de que a disponibilidade de cana e consequente oferta de açúcar estava pior do que o esperado no início do ano e, nesse sentido, além de proibir as exportações, o governo decidiu limitar a produção de etanol para garantir os estoques internos de açúcar – vindos, vale mencionar, de três safras seguidas de queda nos estoques finais.

Além disso, já se fala que o governo pode uma nova cota de desvio de açúcar para etanol caso a safra corra melhor do que o esperado – com algumas fontes indicando uma adição entre 800 mil e 1,3 MMT no volume permitido – ou seja, antes de acontecerem as exportações, a prioridade do governo indiano parece ser, em primeiro lugar, o abastecimento interno do produto, cuja demanda é crescente ano-a-ano, e, em segundo lugar, a disponibilidade de etanol para mistura na gasolina a fim de cumprir as metas anuais estipuladas. Caso aconteçam exportações, o governo indiano só iria liberar após uma avaliação das reservas domésticas em março, algo que não possui indícios no momento. Outro fator que pode impedir uma liberação de açúcar para o mercado externo são as expectativas iniciais para 2024/25, safra em que alguns agentes já estimam queda de até 2,0 MMT de produção de açúcar frente à projeção de 2023/24, volume que ficaria próximo ou até abaixo do consumo doméstico – que está ao redor de 28,0 milhões de toneladas na safra atual.

Já reflexo da menor oferta de etanol a partir do setor açucareiro, a mistura de etanol na gasolina na Índia dentro do novo ano fiscal (que se iniciou em novembro de 2023) está em 10,77%, contra os 12% (E12) atingido na temporada anterior. Para 2024, a meta inicial era que o país atingisse o E15, para assim, em 2025, alcançar o E20. Neste ano, frente à perspectiva de limitação do etanol a partir da cana, é possível que o 2023/24 não consiga atingir os 10% de mistura, e o mercado fique um pouco mais dependente da disponibilidade de grãos (principalmente, arroz e milho) para elevar a oferta interna de etanol. As usinas “mollasses-based”, ou seja, que utilizam o caldo de cana e os melaços para produção de etanol, possuem capacidade de produção de 8,75 bilhões de litros anuais de etanol, e as “grain-based”, usinas de grãos, possuem cerca de 5,05 bilhões de litros. Contudo, os investimentos e capacidade não estão determinando a oferta do biocombustível no mercado indiano, mas sim a matéria-prima, seja pelo fator clima (como o caso da cana), ou pela competição de sua função alimentícia – como é são os grãos.

- Resumo da semana

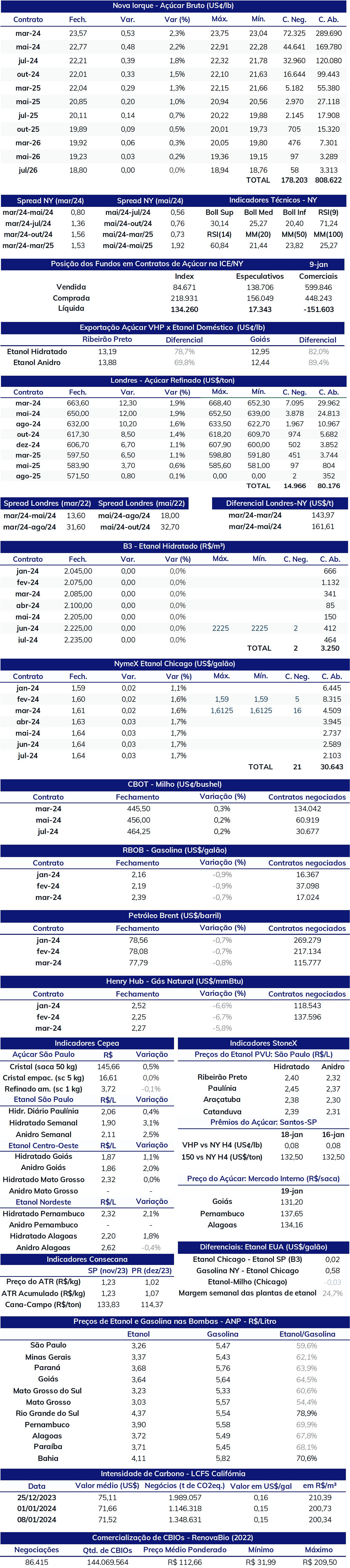

Nesta semana, os preços do açúcar bruto e branco demonstraram forte recuperação nos mercados futuros. Para a tela mais líquida do bruto #11 (SBH24), o período desde o fechamento da última semana indicou crescimento de 9,1%, encerrando esta sexta-feira (19) na marca de US¢ 23,57/lb. Para o branco #5 (SW24), o movimento foi semelhante, indicando valorização de 8% no período. Neste contexto, a reação do açúcar ocorre diante de uma semana lateral para a maioria da commodities, reforçando a mudança de sentimentos para o mercado açucareiro. Diante da forte movimentação altista, a mudança de percepção do mercado se ampara na divulgação de relatórios de acompanhamento de safra na Índia e Tailândia confirmando as expectativas pessimistas do setor devido ao El Niño, o que fortalece o argumento de um cenário sobrevendido para o açúcar após a forte liquidação dos especuladores ao final de dezembro.

- Importações chinesas de açúcar indicam queda de 24,7% em 2023

Na última quinta-feira (18), a agência aduaneira da China indicou o número de importações de açúcar do país em dezembro/23, demonstrando uma demanda de 500 mil toneladas do país a partir do mercado internacional, queda de 3,8% no comparativo anual. Considerando o consolidado para 2023, os números da agência chinesa indicam 3,98 MMT, retração de 24,7% em relação a 2022, cenário relacionado à pior margem de importação do país durante a maior parte do ano. Para mais detalhes, clique aqui.

- Tailândia divulga dados de acompanhamento de safra

Nesta última terça-feira (16), o órgão do setor canavieiro da Tailândia (OCSB, na sigla em inglês) atualizou seu acompanhamento de safra até o dia 15/janeiro. Desde o início da temporada em outubro até a data mencionada, o segundo maior exportador de açúcar mundial havia processado um total de 29,82 MMT de cana, queda de 7,5% em relação ao último ciclo. Neste contexto, devido a uma taxa de recuperação de açúcar menor, a produção açucareira do país desde o início da safra foi de 4,7 MMT, 15,3% abaixo do ano anterior. Para maiores detalhes, clique aqui.

- NOAA divulga atualização para suas estimativas de El Niño e La Niña

Nesta sexta-feira (19), o órgão meteorológico estadunidense NOAA atualizou suas estimativas de transição do fenômeno El Niño para neutralidade já para o segundo trimestre de 2024, com implicações para o clima global com foco principalmente no sudeste asiático, onde o fenômeno afetou a temporada de chuvas de monções de 2023 trazendo um clima mais seco. Considerando as perspectivas de longo prazo, o órgão meteorológico já enxerga uma gradual transição para La Niña a partir do terceiro e quarto trimestre do ano, cenário que deverá ficar mais claro nas próximas atualizações meteorológicas ao longo do ano.

- Resumo semanal dos preços

Nesta semana, os preços do etanol demonstraram recuperação significativa nas principais praças de comercialização do estado de São Paulo. Após iniciar a semana com as últimas indicações ao redor de R$ 2,20/L - menor nível para o etanol com base nas usinas desde setembro de 2020 – o hidratado finalizou esta semana com negócios próximos a R$ 2,40/L. Neste cenário, além do contexto de entressafra, que limita a oferta das usinas, a demanda parece ter finalmente respondido aos níveis de paridade amplamente favoráveis. Na última semana, a relação entre o hidratado e a gasolina nos postos do estado São Paulo se posicionou na marca de 59,5%, menor nível já registrado para o período de entressafra.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.