Expectativas para a finalização do ciclo global 2023/24 (out-set)

Para 2023/24, onde a maioria dos players do Hemisfério Norte já têm a colheita praticamente finalizada, o grande destaque está sendo a produção brasileira. A temporada 2023/24 (abr-mar) do Centro-Sul registrou um recorde na produção de cana-de-açúcar e na fabricação do adoçante. Além disso, segundo estimativa da StoneX, o Brasil, diante do início da temporada 2024/25 (abr-mar) no Centro-Sul, contribuirá com cerca de 94% da produção de açúcar dentre os principais players do mercado entre abril/24 e setembro/24.

Estimativa StoneX para o Saldo Global de Açúcar (calendário safra global, out-set)

Expectativas para o ciclo global 2024/25 (out-set)

Para o ciclo global 2024/25, o principal destaque deverá ser para a recuperação de algumas das principais regiões produtoras do Hemisfério Norte. Com a exceção da Índia, a visão é otimista para a maior parte dos players globais de açúcar, muitos dos quais sofreram com efeitos climáticos relacionados ao El Niño em 2023.

As expectativas climáticas para 2024 já aponta para uma transição para o La Niña, cujas estimativas apontam para a chance de 49% de ocorrência no período junho-agosto. Pela média dos modelos estatísticos, agosto já deve apresentar La Niña fraco, aumentando a intensidade nos meses seguintes.

No ciclo 2024/25, a ocorrência do fenômeno será determinante para o saldo global, especialmente porque deve trazer recuperação ou crescimento produtivo em grandes produtores e exportadores do adoçante, destacando Tailândia e Paquistão.

Para o continente asiático, a Tailândia deve ter recuperação expressiva na próxima safra, tanto por ganhos de área como produtividade relacionada ao clima mais chuvoso na fase de monções. A visão da StoneX é de que o país incremente sua produção em 23,1% em 2024/25 (out-set), chegando a 10,8 MMT.

Já para a Índia, a expectativa segue pessimista pelo lado da oferta. O país deve herdar uma cana menos produtiva devido à seca nos estados do Sul do país em 2023, tendo também a política de etanol o papel de limitar qualquer aumento mais expressivo na produção de açúcar.

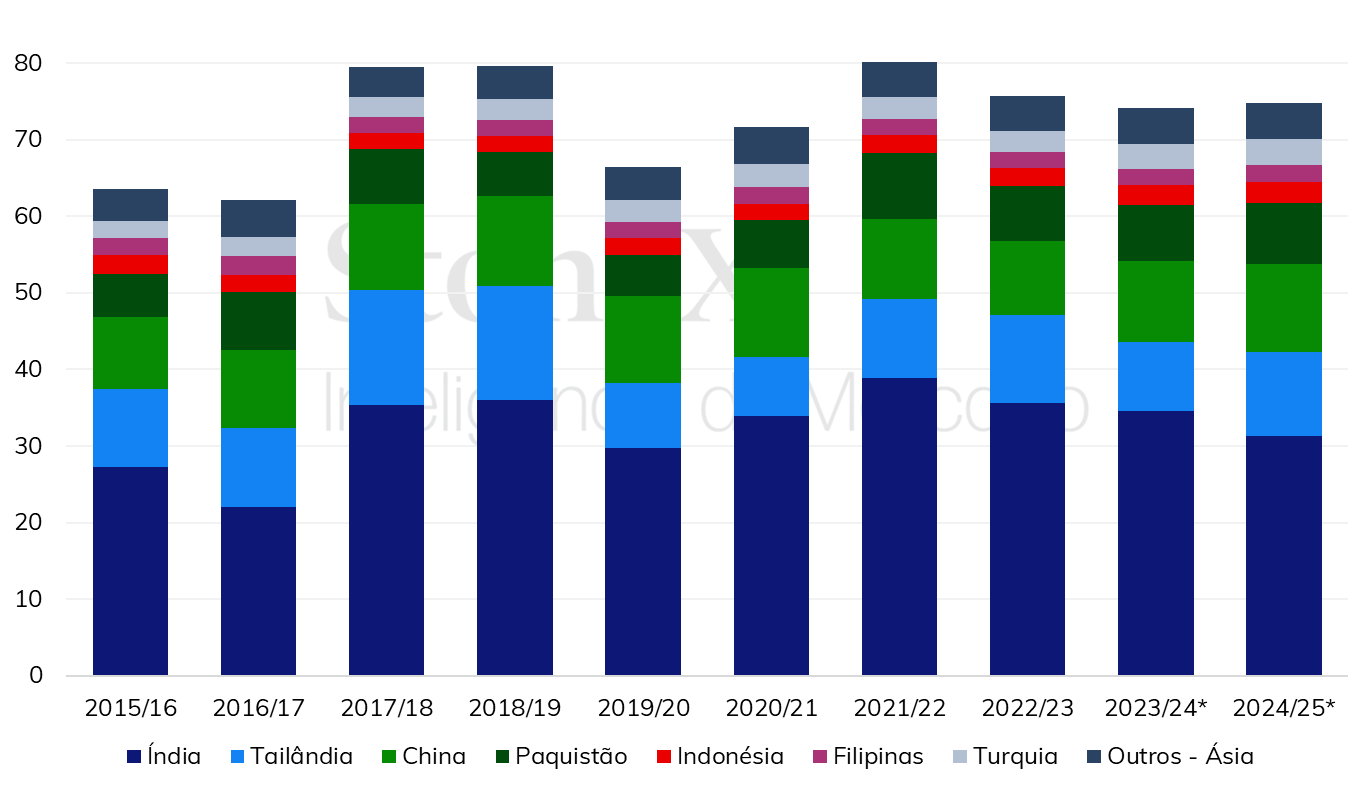

Devido à seca em 2023, A StoneX espera que a área de cana na Índia caia ao redor de 3%, podendo registrar quedas de maior magnitude nas regiões ao Sul, onde o clima foi melhor no último ano. Com isso, a visão para a Índia é de uma queda de 9,4% em 2024/25 (out-set). Considerando o total do continente asiático, a visão da StoneX é de uma queda de 0,9% em 2024/25, motivado por incrementos produtivos no Paquistão, Tailândia e China, apesar da retração esperada em 3 MMT para a Índia.

Produção de açúcar nos principais players asiáticos (milhões de toneladas)

Considerando a visão para o continente europeu, cuja produção do açúcar vem através da beterraba sacarina, as estimativas são novamente otimistas após a forte quebra na safra 2022/23 – impactada por fatores climáticos. Na UE e Reino Unido, o aumento agregado de área deve ser de 8% em 2024/25, respondendo ao fator preço e a uma boa condição dos solos, que herdaram boas chuvas de 2023 como um todo.

Apesar disso, com o excesso de chuvas observado no quarto trimestre de 2023 na França, Alemanha e Reino Unido – o que atrasou a etapa de plantio das lavouras, entende-se que a produção de açúcar na União Europeia e Reino Unido deve crescer 5,6% em 2024/25, chegando a 17,4 MMT.

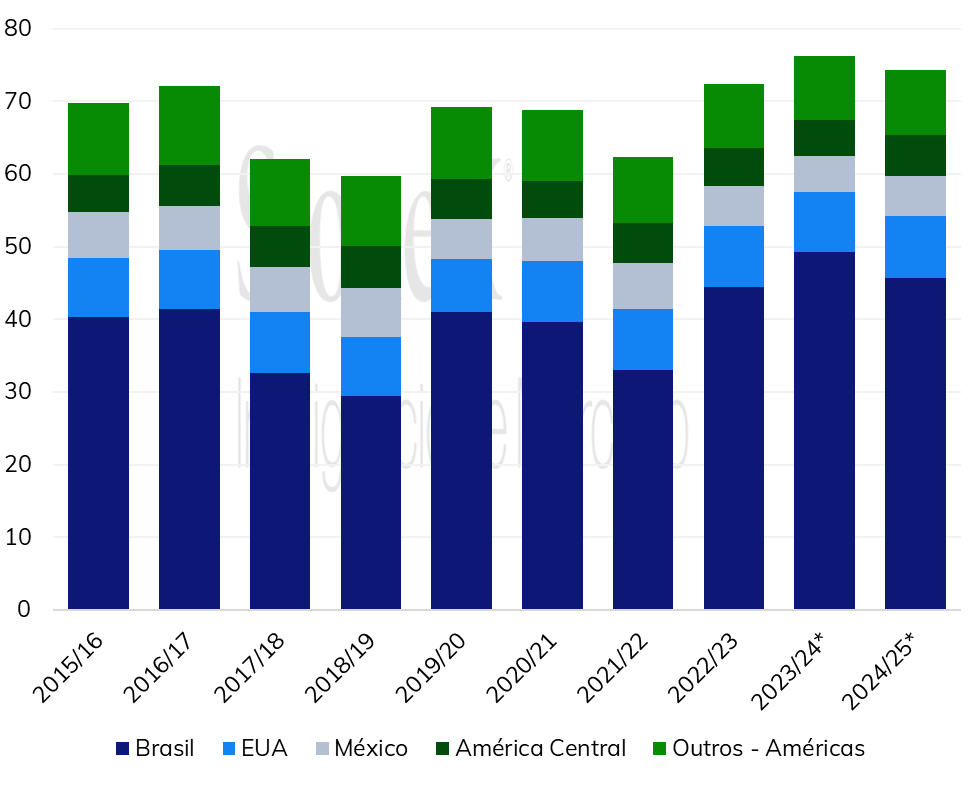

Par as américas, a produção de açúcar nos países da América Central, Caribe e América do Norte deve registrar recuperação em 2024/25. O clima, que prejudicou de forma severa alguns players como México e Guatemala na temporada 2023/24 tende a ser mais brando neste ano de 2024, proporcionando ganhos de produtividade. Com isso, na América Central a projeção é de 5,6 milhões de toneladas (valor bruto) de açúcar em 2024/25, respondendo principalmente por um ano de recuperação produtiva no principal player da região, a Guatemala – que deve crescer cerca de 13%, alcançando 3,0 MMT de produção.

Já para os Estados Unidos, observa-se que o início do plantio da beterraba norte-americana apresentou leve atraso devido às chuvas acima da média e temperaturas mais baixas nos principais estados. Apesar disso, o clima tem se mostrado favorável em abril e maio de 2024 levando a crer que, com a melhora das condições para o tubérculo e uma recuperação da produção de cana, o país deve produzir 8,5 MMT em 2024/25, aumento de 1,6% em relação à 2023/24.

Já para o principal produtor mundial, a oferta brasileira deve cair até 7% dentro do calendário safra global 2024/25 (out-set), considerando Centro-Sul e Norte-Nordeste. Isso porque entende-se que a colheita da safra 2024/25 (abr-mar) do Centro-Sul deverá ter encerramento mais curto, com menor concentração da produção entre o final de 2024 e início de 2025, resultando em uma contribuição 8,3% menor da região para o saldo global em 2024/25.

Já para a região Norte-Nordeste do país, dentro do calendário safra 2024/25 (out-set), a produção deverá crescer 8,2%, impulsionada pelo clima mais favorável devido ao La Niña, assim como por um cenário favorável para investimentos no setor e maximização do mix produtivo destinado ao açúcar, consolidando uma produção de 3,8 MMT para a região.

Produção de açúcar nas Américas dentro ciclo global 2024/25 (out-set)

* Estimativas StoneX. Fontes: USDA, CONADESUCA, Engicaña, StoneX. Elaboração: StoneX.

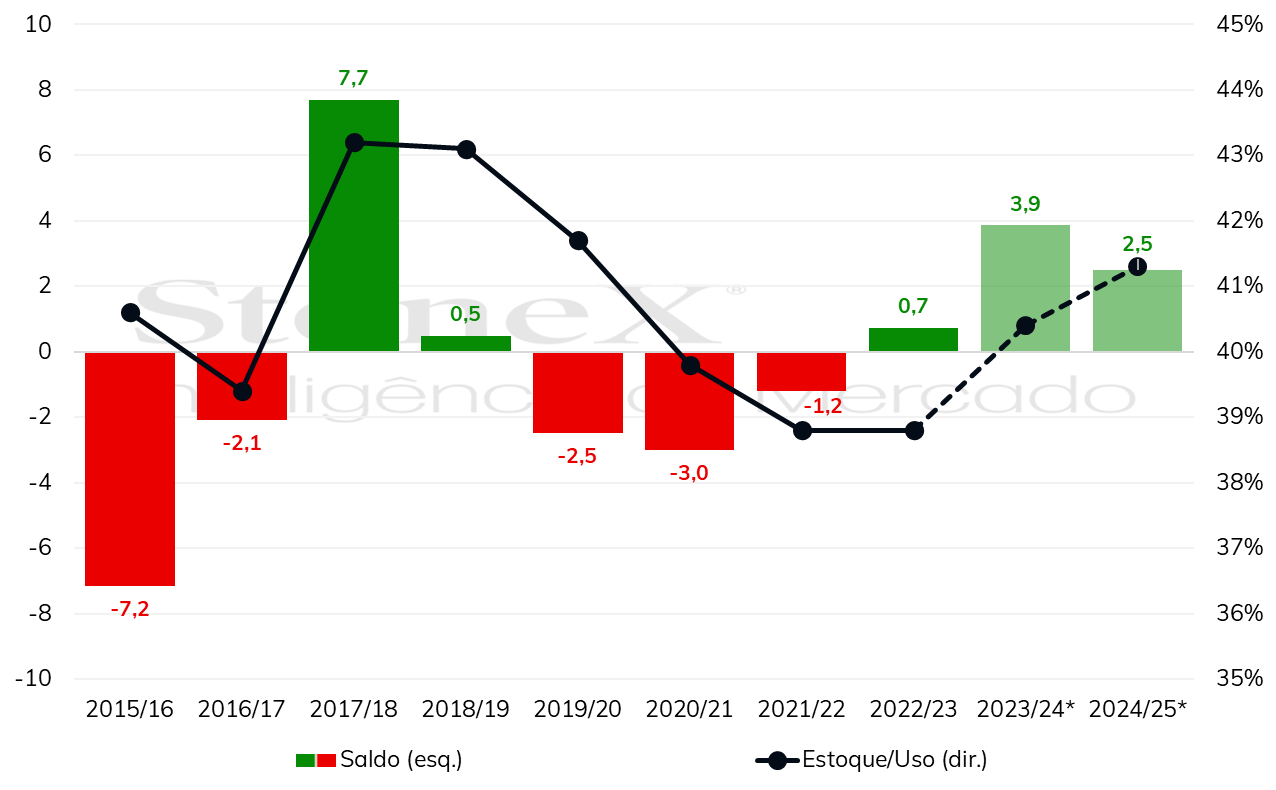

Diante das movimentações elencadas acima, a visão da StoneX é de uma sequência de superávits no Saldo Global de açúcar, de 3,9 MMT em 2023/24 e 2,5 MMT em 2024/25, trazendo um cenário de fundamentos baixistas sobre o preço no médio prazo. A maior produção global em relação à demanda já parece ter sido internalizada pelo mercado, e diante do início da safra 2024/25 (abr-mar) tem influenciado de maneira baixista os preços durante abril e março/24. Contudo, ainda há incertezas no mercado, principalmente considerando a extensão dos impactos do clima mais seco sobre a temporada 2024/25 (abr-mar) do Centro-Sul brasileiro.

Para 2024/25 (out-set), a queda na Índia e a menor disponibilidade no calendário-safra out-set pelo Brasil devem ser pontos importantes em termos de oferta, porém, na próxima safra global serão compensados por recuperação em importantes produtores, com destaque para a Tailândia.

Pelo lado da demanda, para além dos fatores estruturais de crescimento populacional, o consumo também deve ficar mais estimulado no médio prazo dado o recuo recente nas cotações do NY#11. Portanto, o consumo internacional de açúcar em 2024/25 tem um crescimento projetado de 1,0% frente a 2023/24, com um volume de 194,1 milhões de toneladas (valor bruto), com uma produção estimada em 196,6 milhões de toneladas.

Saldo Global de Açúcar (MMT) e relação estoque/demanda (%)

Fonte e Elaboração: StoneX.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.