Overview Mercado Internacional

Inclinações baixistas continuam a prevalecer no mercado global de amônia - A demanda no mercado de amônia segue enfraquecida no mercado internacional. Os compradores, de um lado, não têm requerido uma grande quantidade da mercadoria, e, portanto, o ímpeto comprador está fraco em diversos países. Pelo lado da oferta, não há problema para aquisições do produto, e, até mesmo com manutenções programadas na Indonésia, a disponibilidade de mercadorias segue superando as necessidades dos compradores. É esperado que, até que o próximo período de compras se inicie, este mercado siga caracterizado por um baixo volume de negociações e inclinações baixistas prevaleçam no setor.

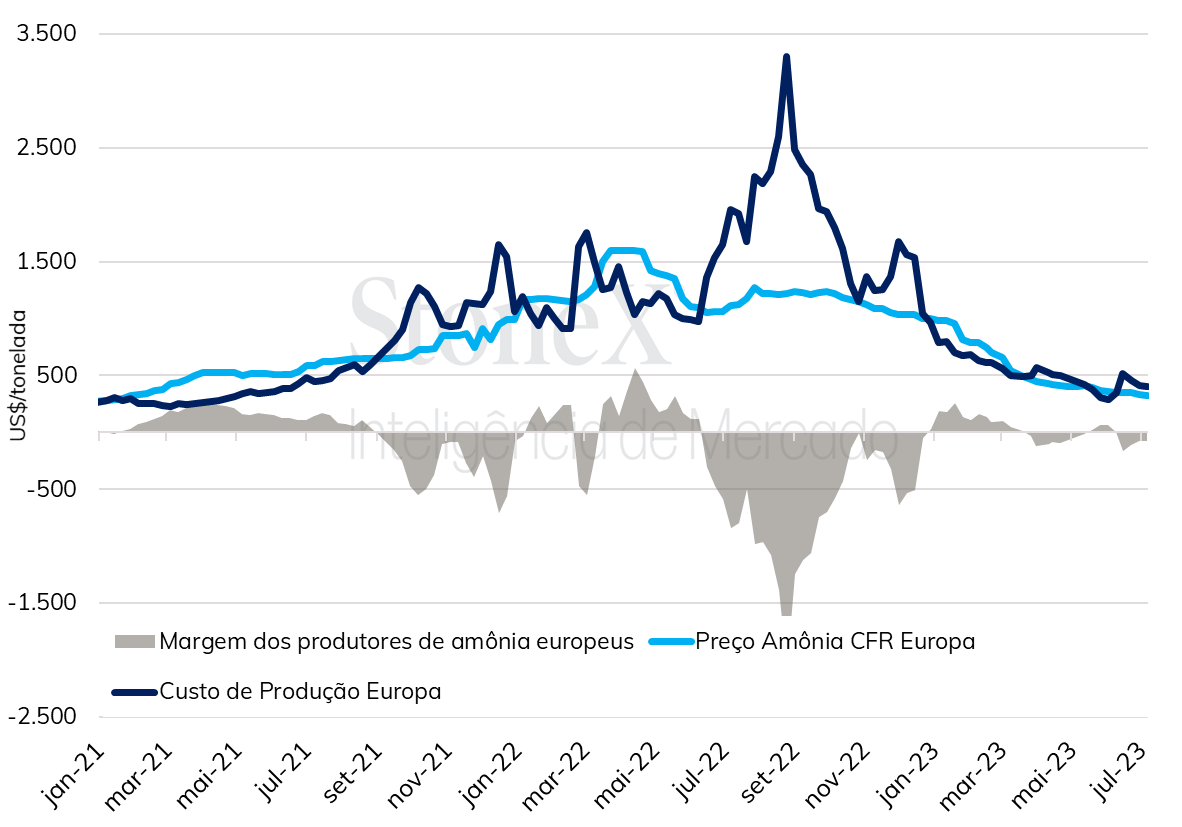

Restituição dos impostos sobre a importação de amônia e de ureia na Europa - A Comissão Europeia restituiu a tributação sobre as importações de amônia e de ureia, de 5,5% e 6,5%, respectivamente. A taxação, que estava suspensa desde o dia 17 de dezembro de 2022, será implementada para todas as compras internacionais dos produtos mencionados, com exceção de mercadorias fabricadas no Egito, Argélia e Uzbequistão. Entre os que estavam favoráveis à restituição dos impostos estavam os produtores de nitrogenados locais, que estavam sofrendo com a concorrência de produtos mais baratos do exterior, e com custos elevados de produção.

Mercado prevê uma demanda enfraquecida nos Estados Unidos - Nos EUA, é esperado que a demanda por amônia permaneça enfraquecida no curto prazo. O período de aplicação de fertilizantes no plantio de milho está praticamente finalizado, e, neste momento, o mercado prevê uma época de baixa demanda pela mercadoria na América do Norte.

Manutenção em planta na Ásia diminui a disponibilidade de produto na Ásia - Na última semana, uma fábrica de amônia na Indonésia, que pertence à empresa KPI (Kaltin Parna Industri), estou em manutenção. A planta, que tem a capacidade de produzir 500 mil toneladas de produto por ano, exportava 25 mil toneladas de amônia por mês, além de realizar vendas spot da mercadoria. Trata-se de um evento que diminui a disponibilidade de amônia na Ásia.

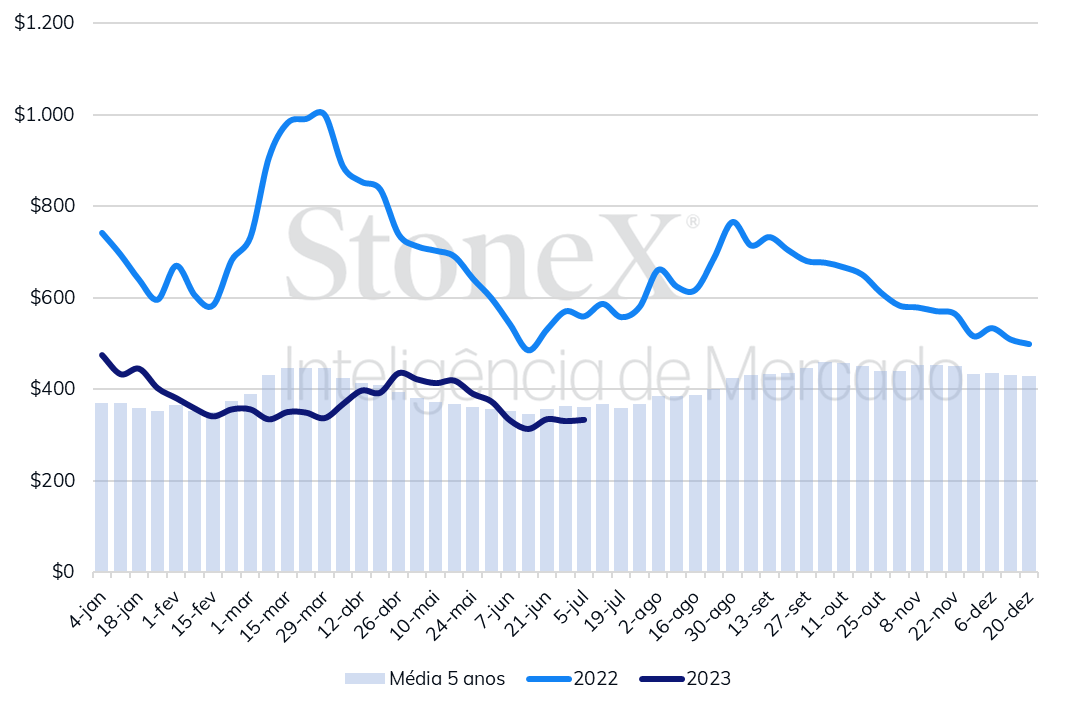

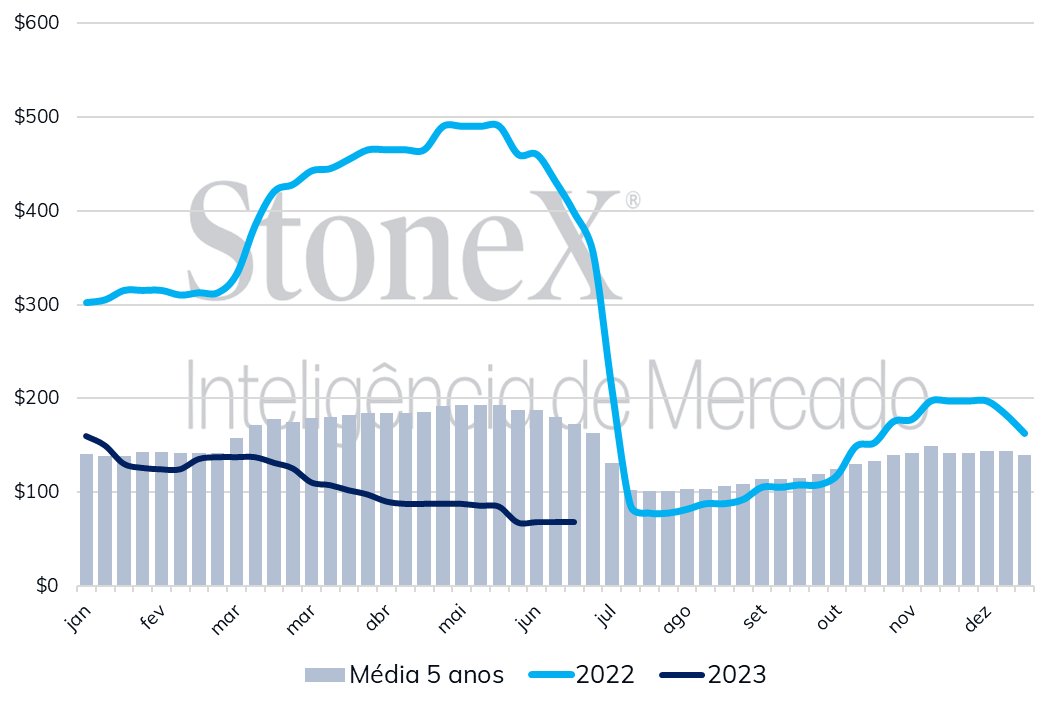

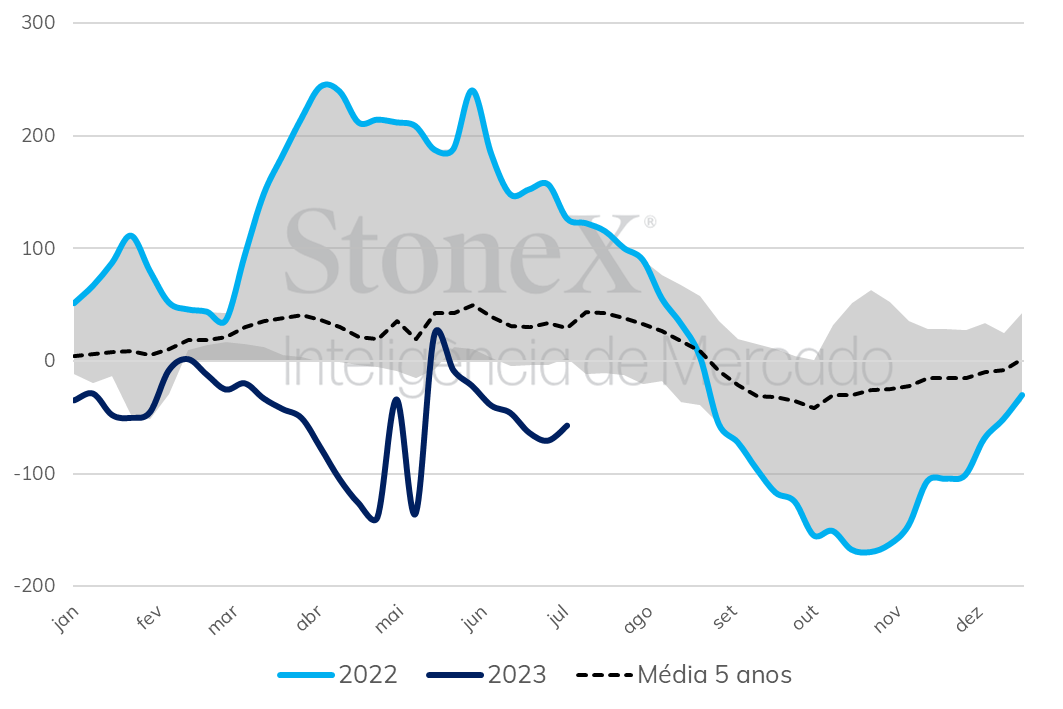

Gráfico: Amônia Europa CFR Europa (US$/tonelada)

Fonte: StoneX

Perspectivas

Sentimento baixista ainda prevalece no mercado global de amônia - O mercado espera um cenário com inclinações baixistas para o mercado global de amônia. Ainda há um receio de que o mundo possa, em 2023, entrar numa recessão, e a diminuição da atividade econômica poderia impactar negativamente nas necessidades de amônia. Além disso, os compradores de amônia estão, neste momento, adotando uma postura cautelosa no mercado, preferindo aguardar por mais clareza quanto à trajetória futura dos preços.

Nos Estados Unidos, reposição de estoques pode afetar fundamentos do mercado local - Nos EUA, espera-se que, em algum momento, os compradores reponham os seus estoques, e, neste momento, a atenção do mercado está voltada para este evento. A previsão de aquisições de amônia nos EUA é um fator potencialmente altista para o mercado norte-americano.

Restituição de impostos na Europa pode ser fator baixista para a amônia nos Estados Unidos - A restituição da taxação europeia sobre a amônia importada diminui a competitividade das mercadorias norte-americanas no continente. A tributação sobre a amônia dos EUA pode fazer com que mais produtos permaneçam no território norte-americano, e este fato pode ser considerado com elemento baixista para o mercado de amônia dos EUA.

Aumento dos preços do gás no segundo semestre pode trazer encarecimento da amônia - No segundo semestre do ano, o inverno europeu costuma trazer consigo o aumento dos preços do gás natural. O gás, vale lembrar, é um insumo importante na produção de amônia, e o seu encarecimento pode levar a um aumento do custo de produção do fertilizante.

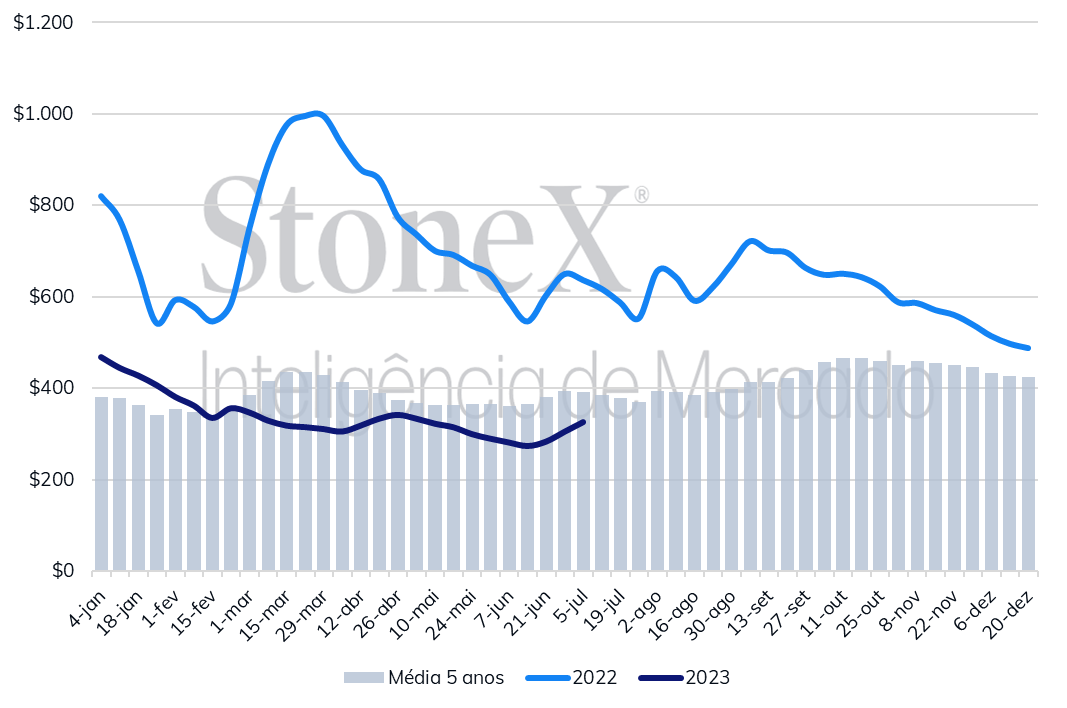

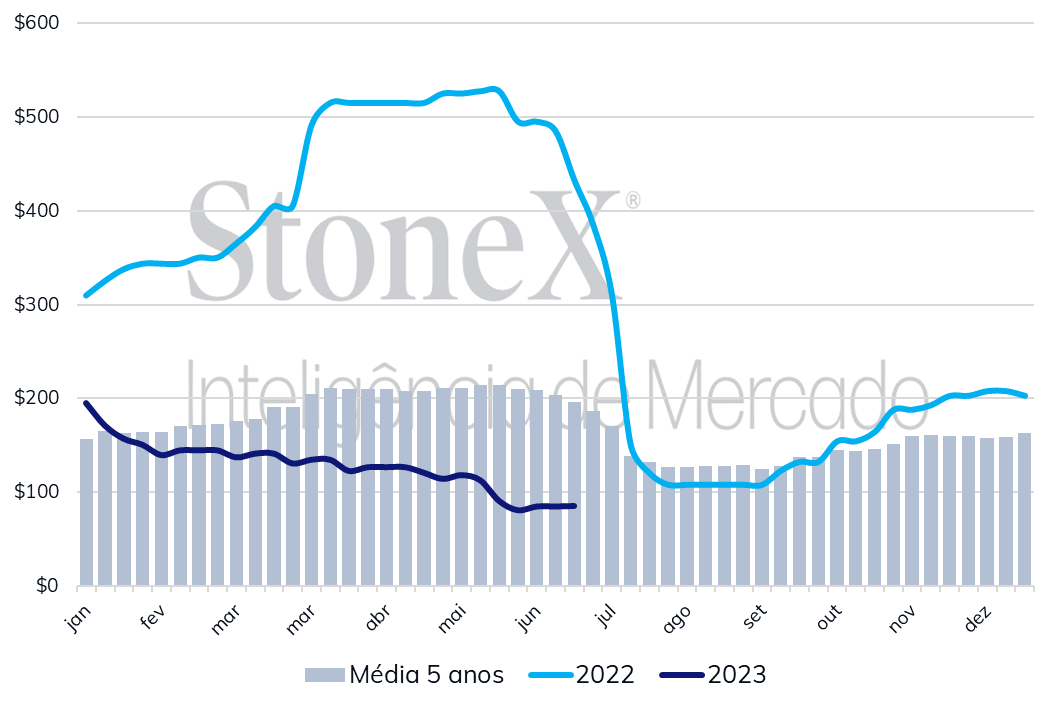

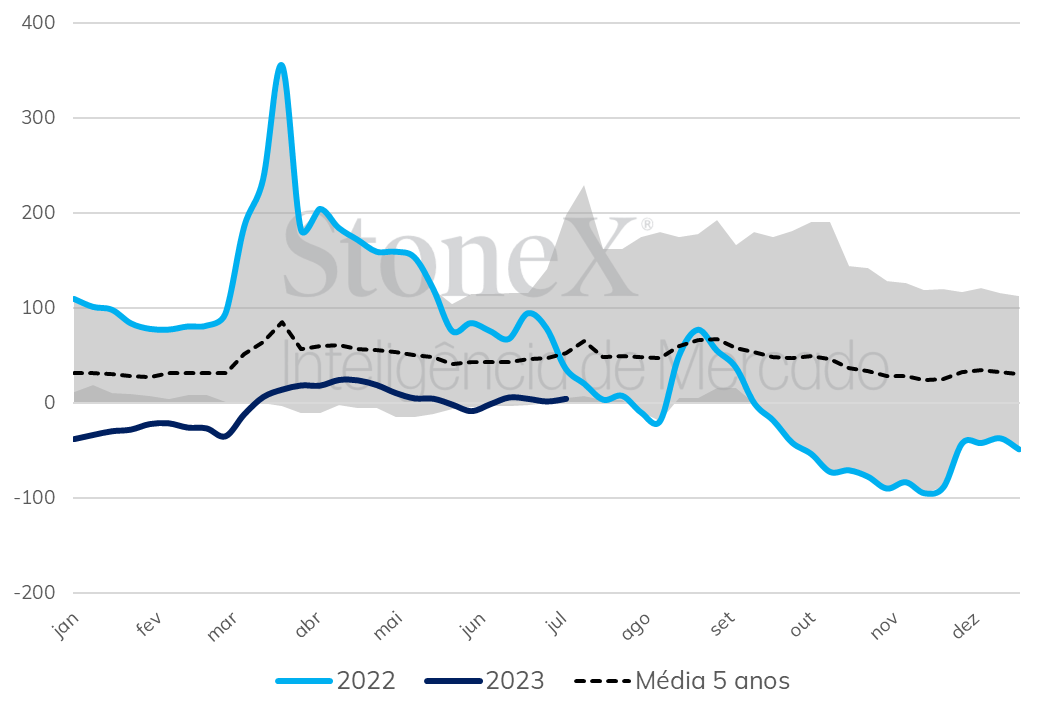

Gráfico: Margem estimada da produção de amônia na Europa (Preço CFR x Custo de produção)

Fosfatados

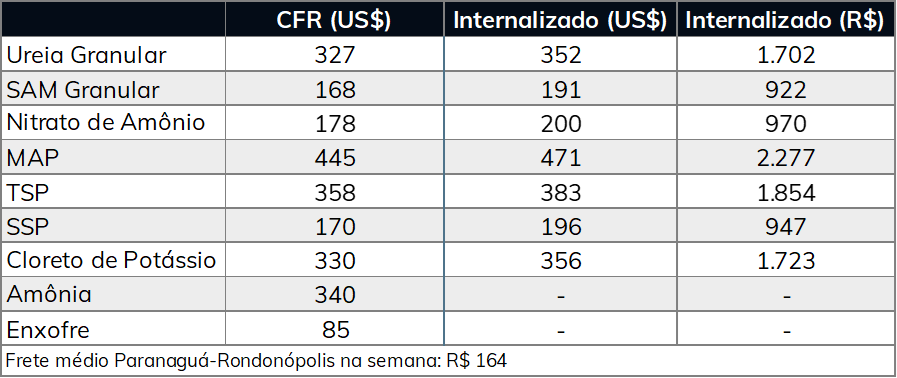

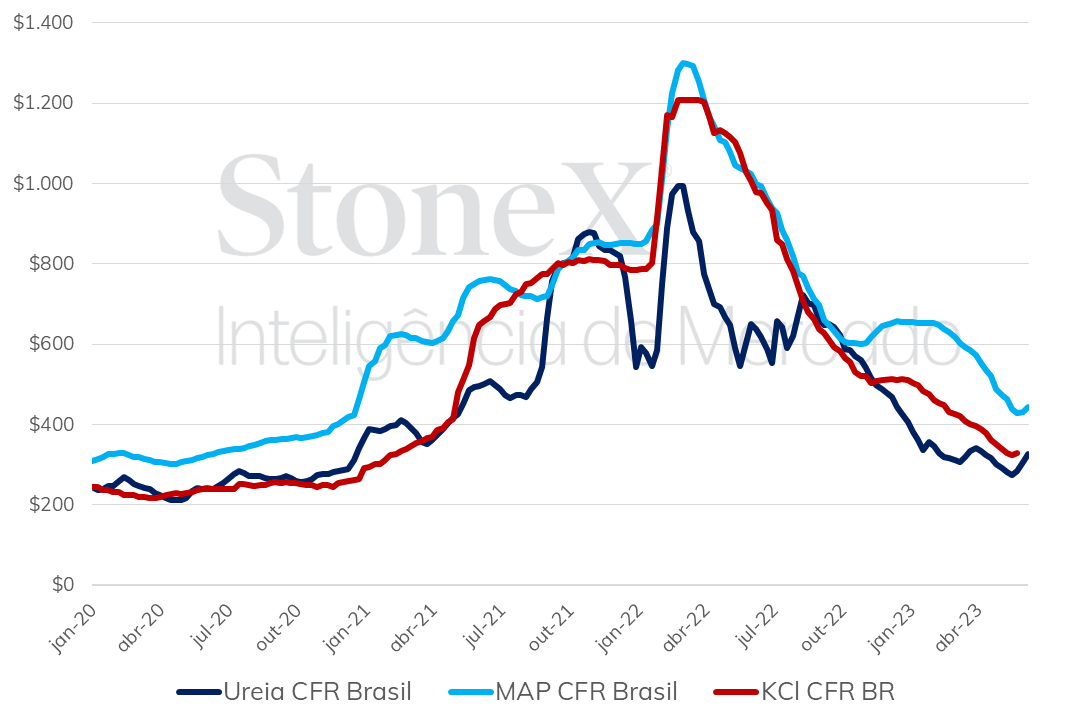

Overview Mercado Doméstico

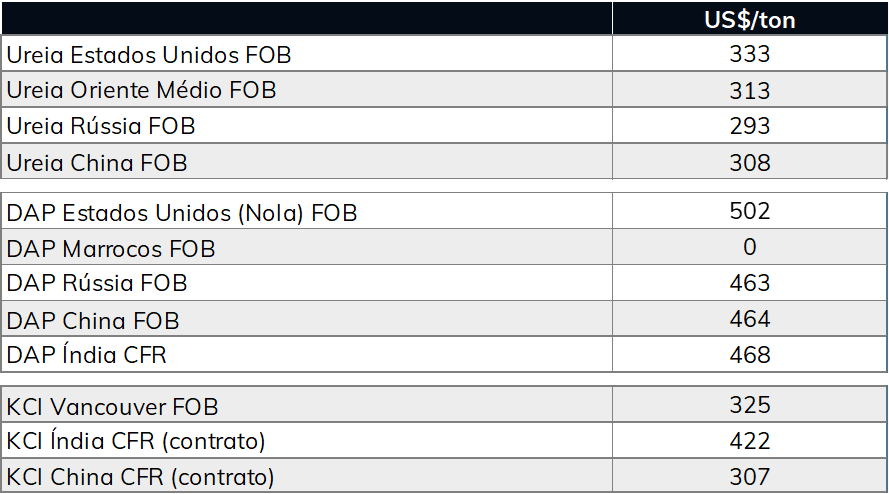

Mercado dividido: preços em alta na Rússia e no Marrocos e em queda na China – No 2º semestre, os grandes consumidores de fertilizantes fosfatados são Brasil e Índia. No momento, os preços estão se movendo de maneira distinta em cada um deles. Em território brasileiro, a proximidade do plantio da soja aqueceu o mercado e fez o MAP se valorizar, alcançando US$445/ton CFR. Consequentemente, o preço na Rússia e Marrocos, os dois principais fornecedores de fósforo do Brasil, também subiu. Já no território indiano, o estoque elevado de DAP - superior a 4 milhões de toneladas – fez esse fertilizante recuar para US$ 426/ton CFR, mesmo com a forte demanda dos agricultores. Consequentemente, os preços ns China, principal fornecedor da Índia, também caiu.

Atenção às exportações chinesas – Em maio de 2023, o governo chinês anunciou uma flexibilização da política que por mais de um ano e meio restringiu as exportações de fertilizantes fosfatados. Isso pode significar um crescimento expressivo na oferta de MAP/DAP, já que antes das restrições a China era a principal ofertante desses produtos no mercado internacional. Logo no 1º mês de flexibilização, 724 mil toneladas de DAP/MAP foram exportadas pela China, maior volume mensal desde outubro de 2021. Atenção, portanto, para a divulgação do volume de exportação de junho, que dará novas pistas sobre a situação da oferta global de fósforo.

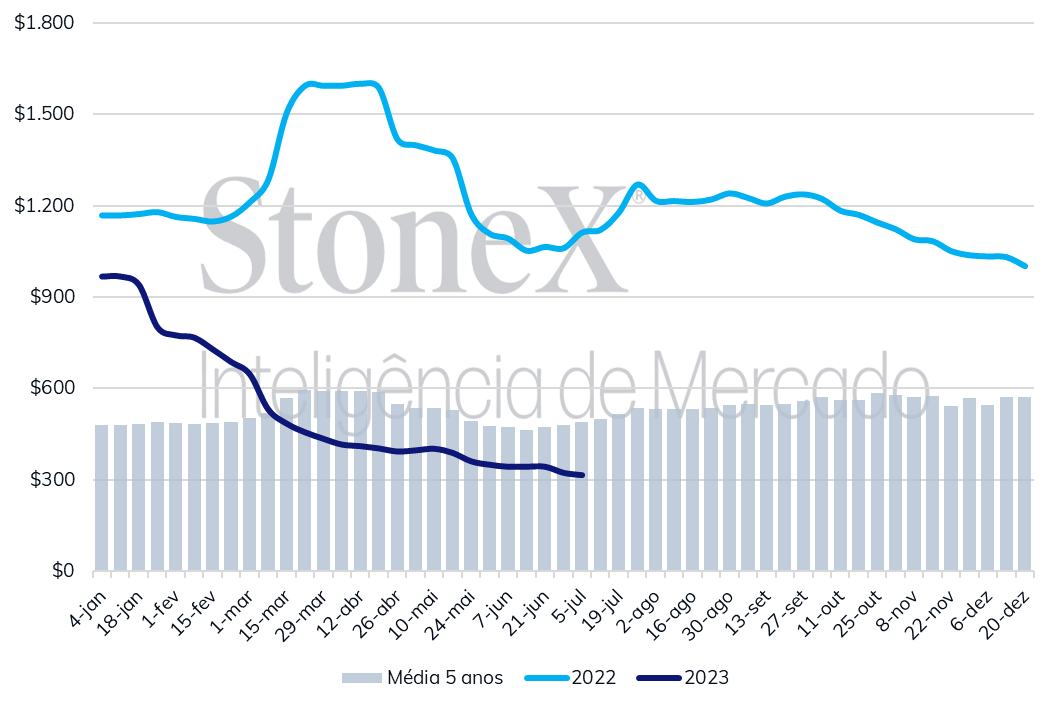

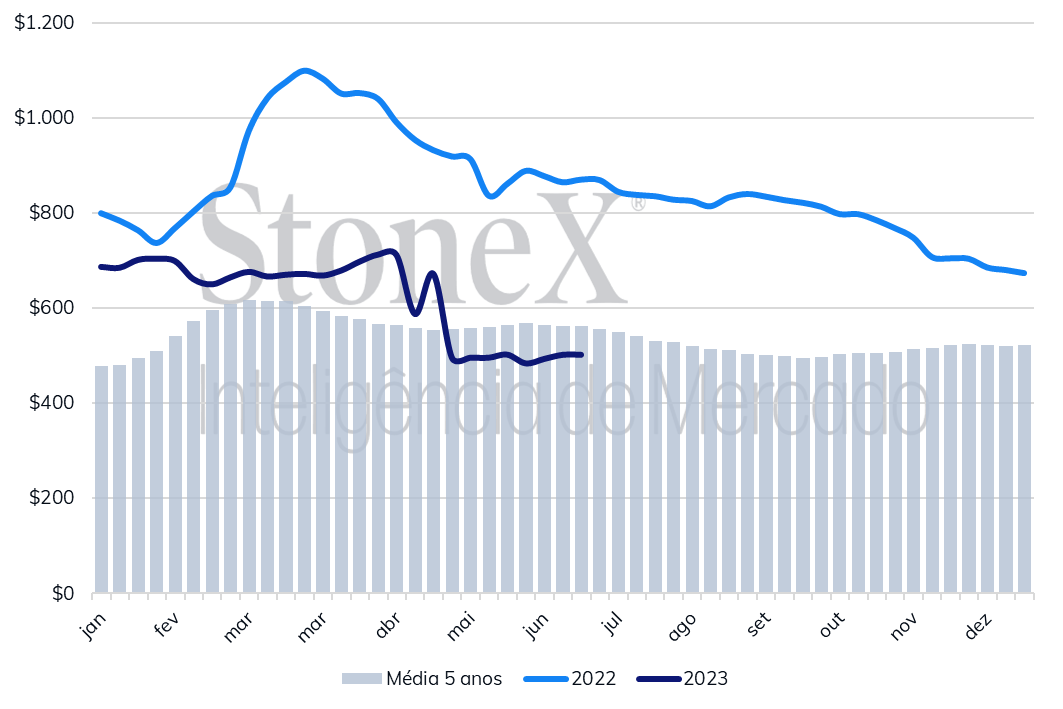

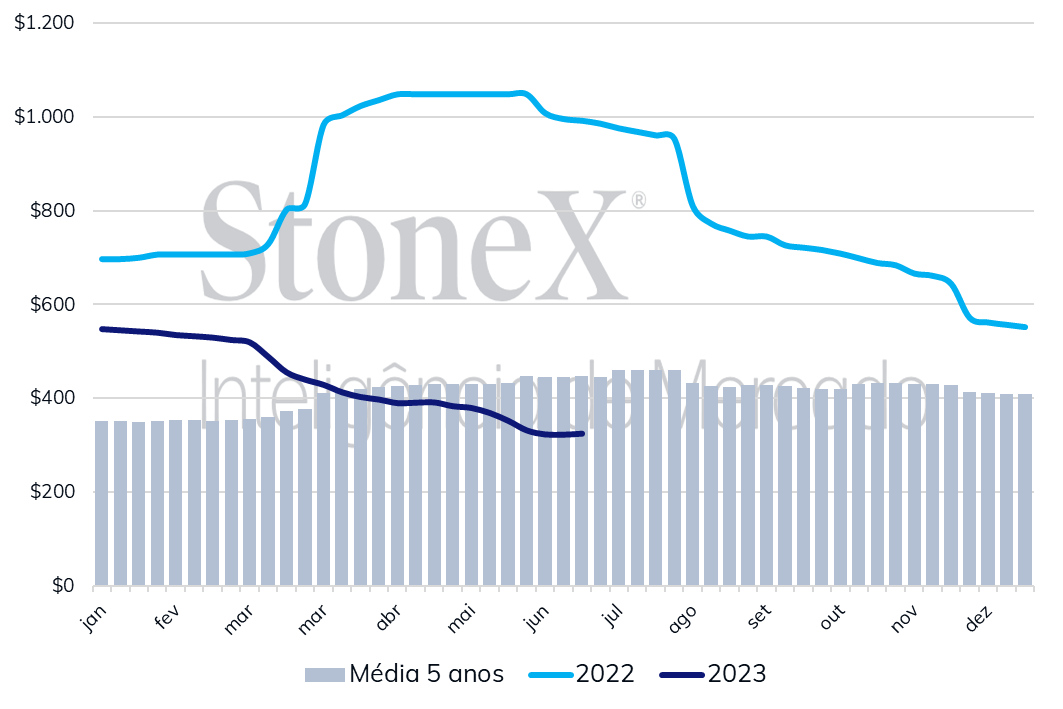

Gráfico: DAP - Nova Orleans (EUA) - US$/tonelada FOB

Overview Mercado Doméstico

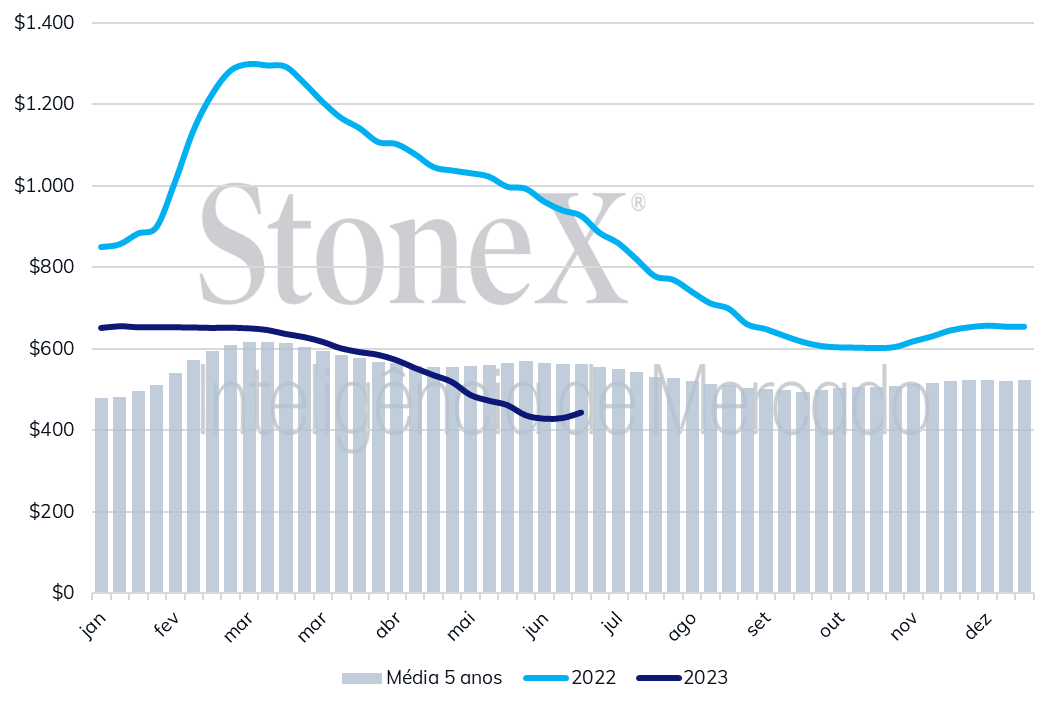

MAP em alta no Brasil - Historicamente, as importações brasileiras de MAP atingem um pico entre julho e setembro, logo antes do início do plantio da safra de soja. Em 2023, parece que não será diferente. Nas últimas semanas, diversas cargas russas foram adquiridas, além de mercadorias chinesas e marroquinas. Com isso, os preços passaram a atuar em alta, avançado US$15/ton nas últimas duas semanas. Agora, o MAP está sendo negociado no Brasil por volta de US$445/ton CFR.

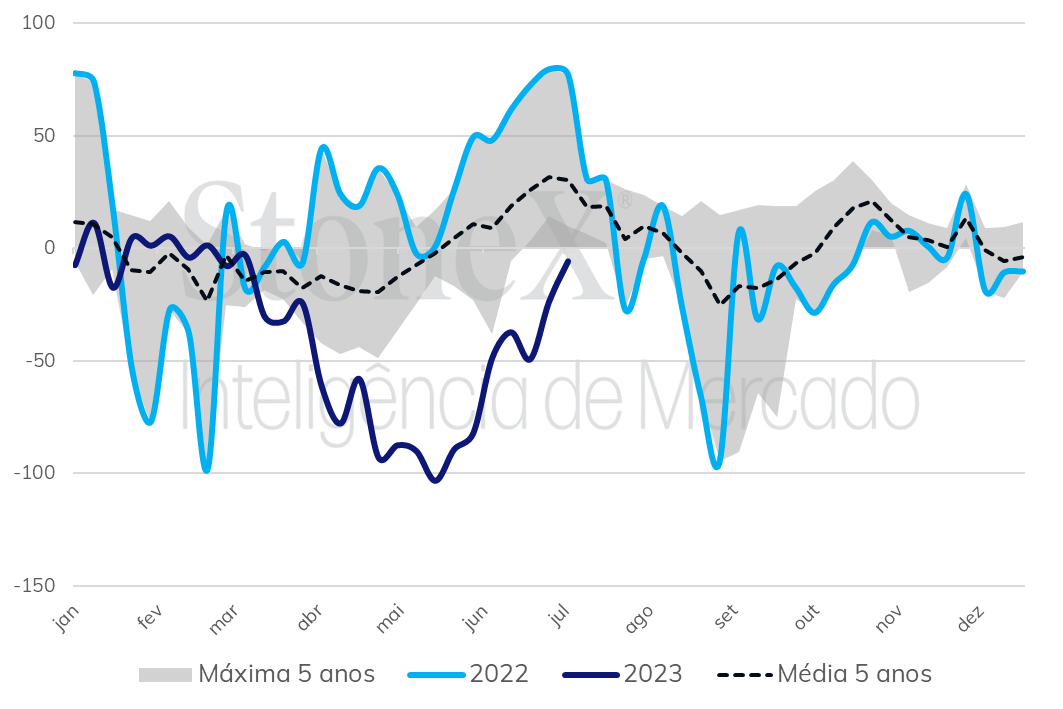

Importações de fosfatados em 2023: dois momentos distintos – Nos primeiros quatro meses de 2023, o Brasil importou 1,61 milhões de toneladas de MAP, maior volume da história para o período. Em maio e junho, entretanto, as importações recuaram, com as 708 mil toneladas ficando abaixo da média dos últimos três anos de 998 mil. A conclusão, portanto, é que o forte volume de importação entre janeiro-abril permitiu aos importadores diminuir o ritmo em maio e junho. Agora, aparentemente as importações voltaram a se aquecer. É necessário observar, entretanto, por quanto tempo elas permanecerão assim, já que há indícios de que os estoques brasileiros estão cheios.

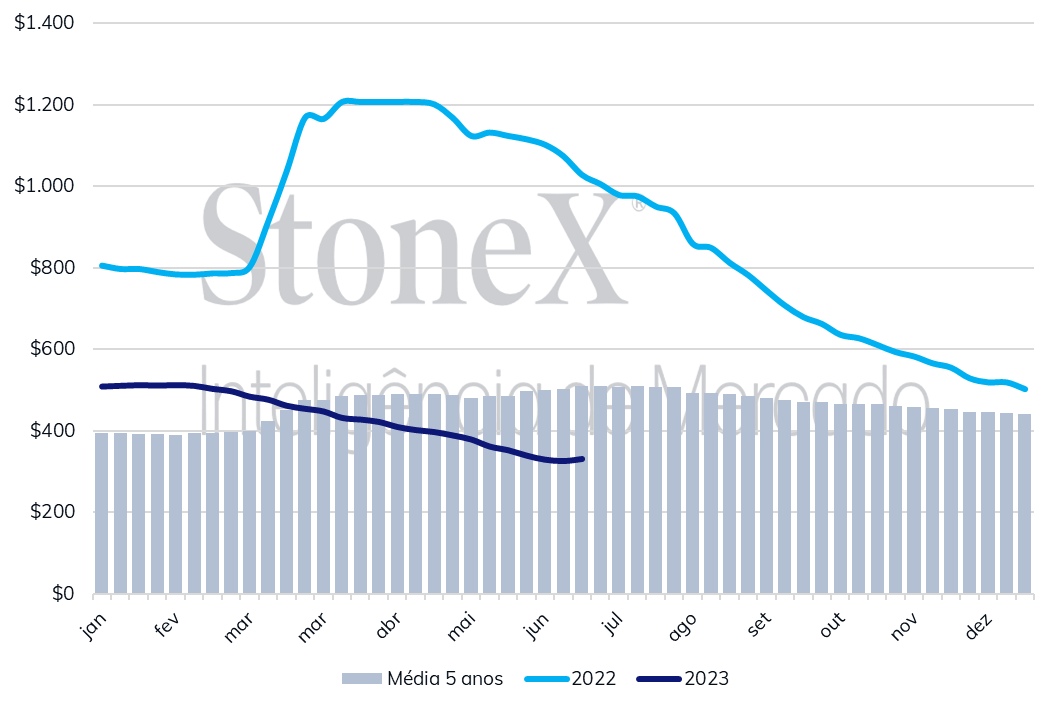

Gráfico: MAP - Brasil CFR (US$/tonelada CFR)

Perspectivas

Cenário mais provável: preços em alta no Brasil e em queda na Índia – Em boa parte do mercado internacional, os fertilizantes fosfatados devem atuar com perdas. Além dos elevados estoques indianos e do crescimento da oferta chinesa, há também o barateamento da amônia, que diminui o custo de produção do DAP e do MAP. No Brasil, entretanto, os fosfatados devem atuar em alta. Isso porque a demanda por fertilizantes fosfatados continuará muito significativa, já que os produtores de soja e milho precisam comprar agora se quiserem que o produto chegue à tempo na fazenda. Ademais, relação de troca do MAP com o milho e a soja está boa, o que deve incentivar o consumo.

Baixa volatilidade – Como visto, há fortes fundamentos baixistas (estoques indianos, demanda chinesa, diminuição nos custos de produção) e fortes fundamentos altistas (enorme demanda brasileira) no mercado de fosfatados. Ainda não é possível cravar quais irão acabar dominando o mercado. A expectativa para os próximos meses, entretanto, é que não observemos nem ganhos e nem perdas muito significativas, já que os fundamentos de alta devem remediar os fundamentos de baixa e vice-versa.

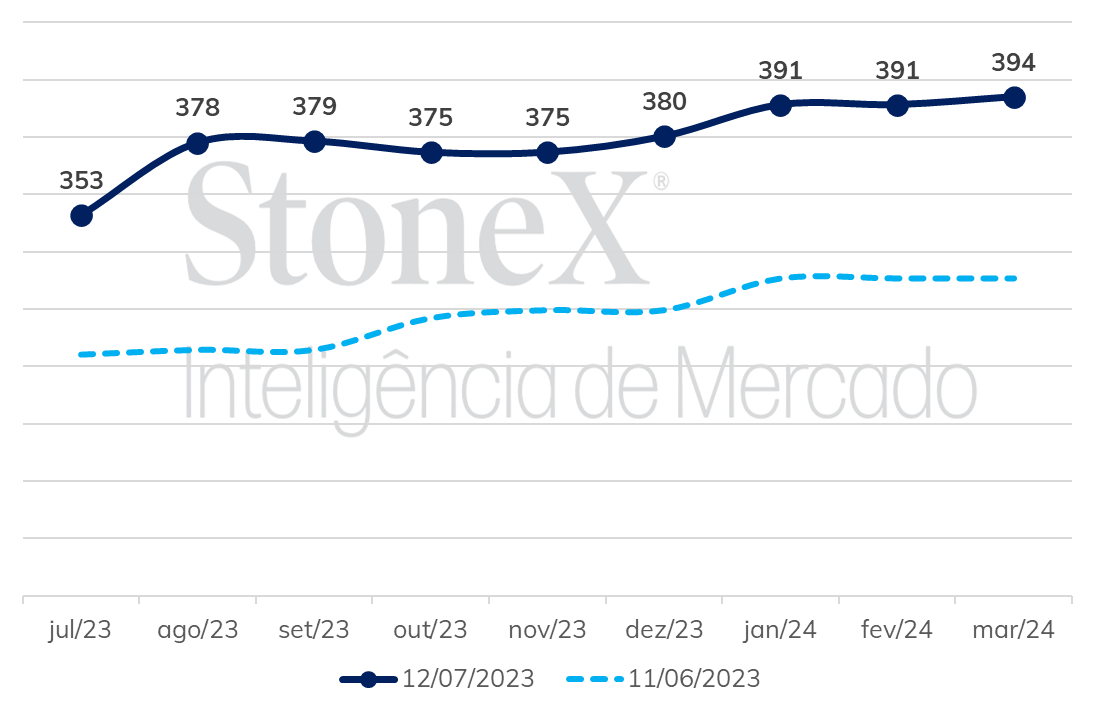

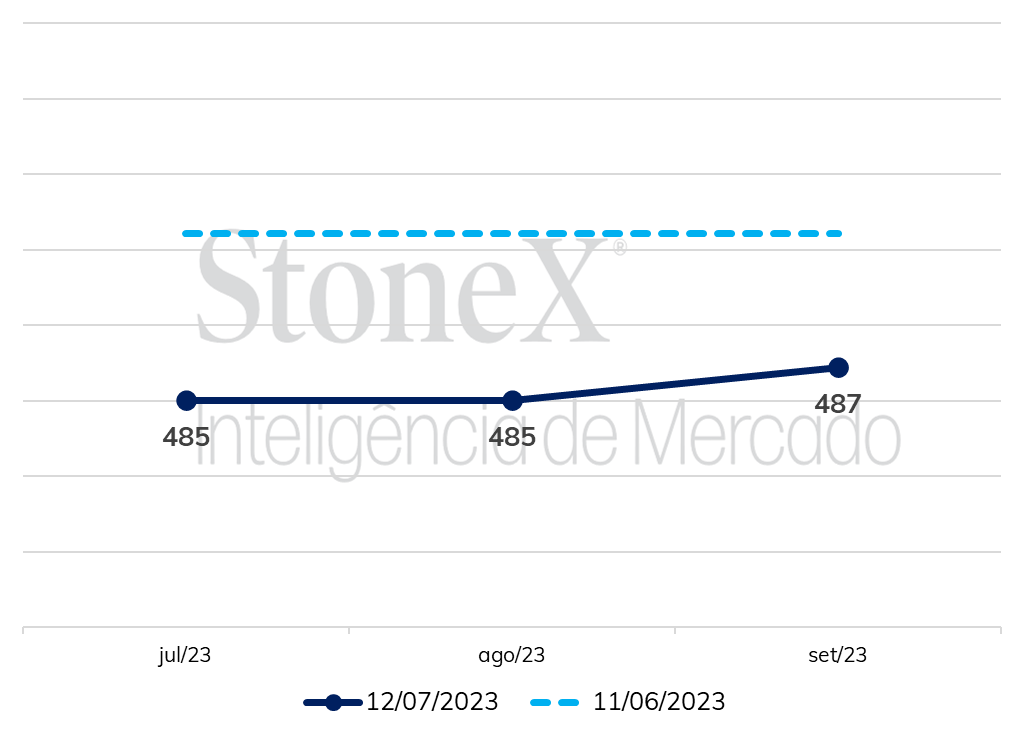

Gráfico - Contratos futuros: DAP FOB Nova Orleans (US$/mt)

Fonte: CME. Elaboração StoneX