- Perspectiva de estoques elevados ao final do ano safra 23/24;

- Possibilidade do USDA ter superestimado redução da área de plantio de milho nos EUA;

- StoneX aumentou sua estimativa para a safra brasileira 23/24.

- USDA projeta redução da área plantada de milho nos EUA em 24/25;

- Disseminação da cigarrinha está impactando o potencial produtivo da Argentina;

- Inflação norte-americana dá sinais de resiliência.

Panorama geral

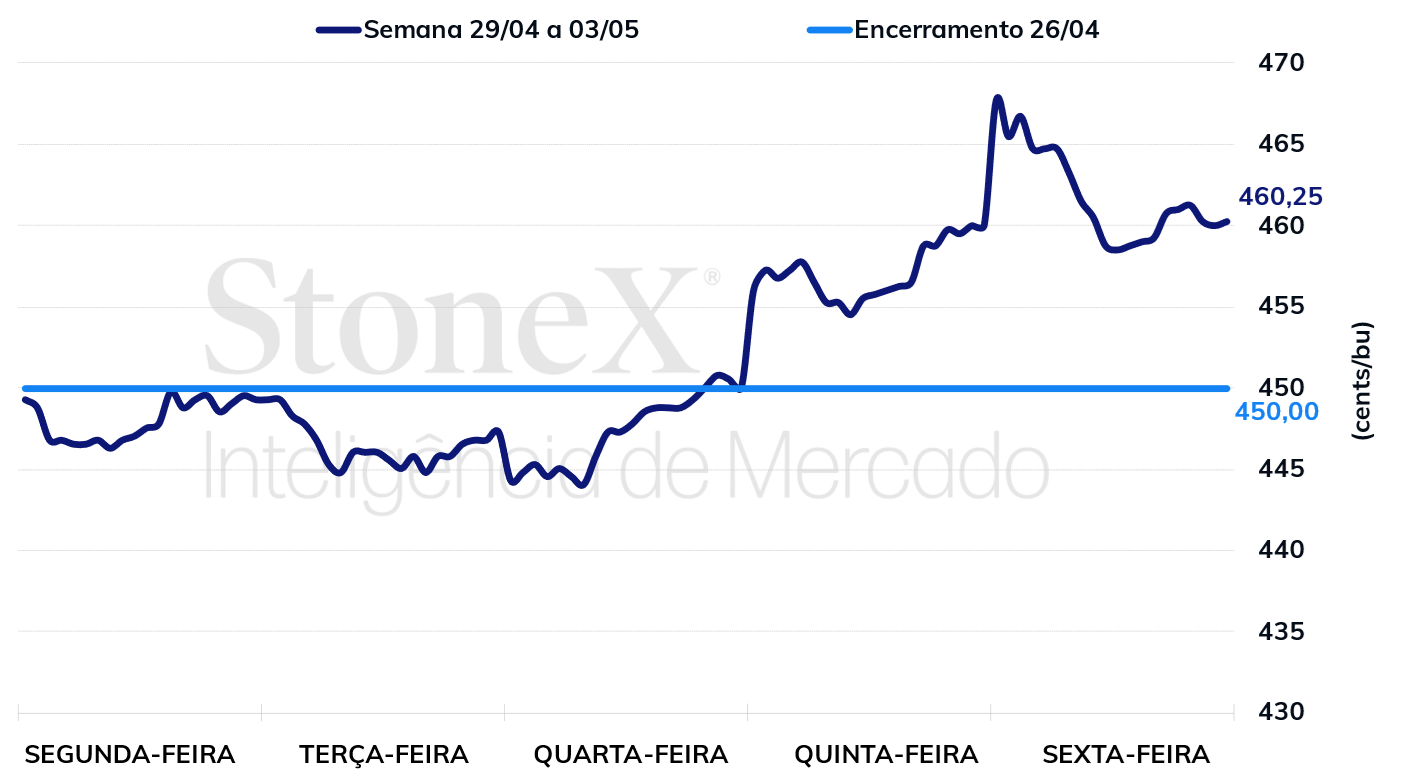

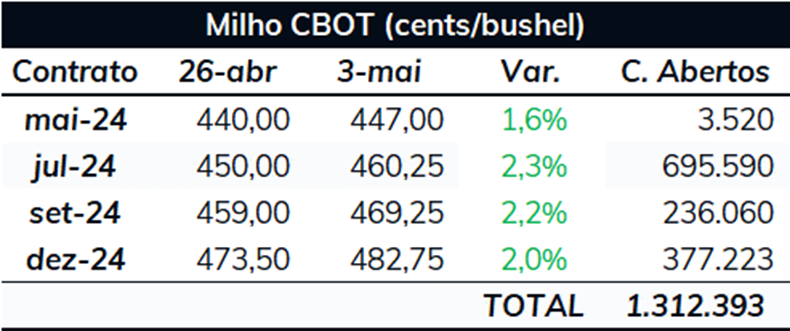

Na semana passada (29/04 a 03/05), os futuros do milho valorizaram na bolsa de Chicago. O contrato com vencimento em julho encerrou o período cotado a 460,25/bu, valorização semanal de 2,3%.

Os ganhos foram impulsionados por questões macroeconômicas dos Estados Unidos. Primeiro, na quarta-feira (01/05), o Federal Reserve manteve inalterada a taxa de juros da economia norte-americana, com o presidente da instituição, Jerome Powell, descartando qualquer possibilidade de novos aumentos. Depois, na sexta-feira (03/05), o governo norte-americano divulgou que foram criados 175 mil empregos em abril no país, abaixo das expectativas dos analistas de 243 mil.

Ambas as divulgações foram lidas como fatores que reforçam a possibilidade de cortes nos juros nos Estados Unidos ainda em 2024. Para o mercado de commodities, cortes nos juros num momento em que a economia norte-americana ainda está relativamente aquecida trouxe a possibilidade de retorno da inflação, fator altista para o milho.

Somando-se a essa questão inflacionária, os futuros do milho também foram impulsionados pelo aprofundamento dos problemas de oferta na Argentina, consequência da disseminação de doenças causadas pela cigarrinha. Na quinta-feira (2), a Bolsa de Cereales de Buenos Aires estimou a safra do país em 46,5 milhões de toneladas, redução de 18% na comparação com as estimativas iniciais.

Em meio a este cenário, a valorização do milho só não foi mais significativa porque a oferta do grão no mercado físico aumentou nos últimos dias, já que agricultores norte-americanos e brasileiros aproveitaram a valorização dos preços para comercializar volumes importantes.

Numa perspectiva mais ampla, as divulgações da semana passada não alteraram fundamentalmente as perspectivas de oferta e demanda. De modo geral, elas seguem rodeadas de incerteza, o que tem mantido investidores cautelosos e os preços futuros relativamente estáveis desde meados de março.

Entre os fatores de incerteza, o destaque fica por conta da safra 24/25 dos Estados Unidos, que ainda precisa passar por todo período de desenvolvimento. Além disso, existem incertezas quanto a safra 23/24 do Brasil (já que os números de USDA e Conab não batem) e 23/24 da Argentina (afetada pela cigarrinha).

Neste sentido, o relatório de oferta e demanda do USDA, que será divulgada na próxima sexta-feira (09/05), se caracteriza como o novo foco do mercado. Ele trará a primeira estimativa para o ciclo norte-americano 24/25 e atualizações para as safras 23/24 de Brasil e Argentina.

Intraday (15 min) contrato de julho/24 - CBOT

Estados Unidos

Nos últimos dias, o avanço do plantio do milho nos Estados Unidos foi prejudicado pelas chuvas que caíram sobre parte importante do cinturão agrícola, com destaque para as áreas central e oeste. Esse fenômeno, entretanto, não foi lido negativamente pelo mercado. De modo geral, os agentes entenderam que as chuvas foram positivas para a qualidade dos solos e não aumentaram o risco de o milho ser plantado fora da janela ideal. Isso porque um padrão mais seco deve voltar a atuar sobre o cinturão agrícola a partir do dia 10, abrindo a possibilidade de avanço do plantio ainda dentro do período ideal. Nesse sentido, o clima está sendo benéfico para o desenvolvimento do milho nos Estados Unidos.

No momento, o único ponto de atenção é a possibilidade das chuvas se estenderem por mais tempo do que atualmente está previsto. Por exemplo, se continuar chovendo até depois do dia 15, a possibilidade de atraso do plantio se torna mais plausível. Por enquanto, entretanto, as estações meteorológicas não indicam isso.

Até o dia 28 de abril, 27% da área estimada de milho dos Estados Unidos já havia sido semeada. Hoje, as 17h (horário de Brasília), serão divulgados os dados referentes ao dia 5 de maio.

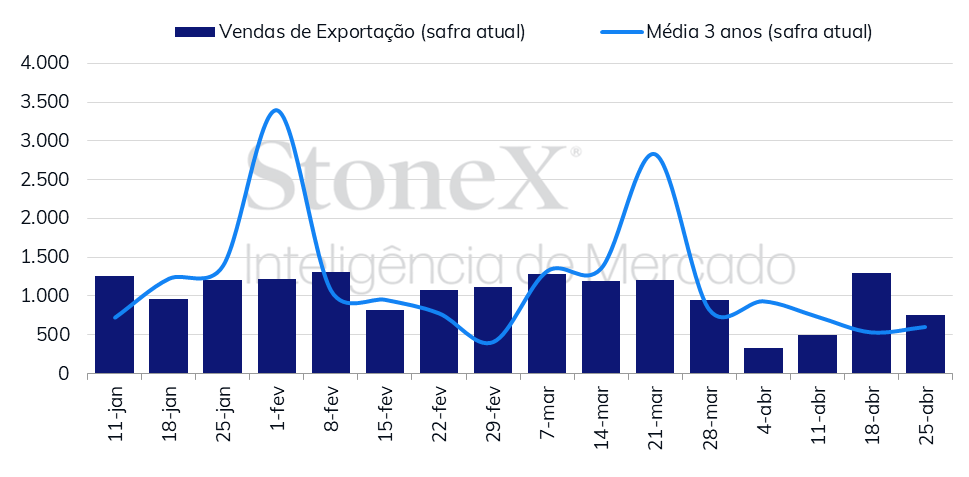

Além do avanço do plantio, na semana passada também aconteceram divulgações referentes a demanda. Sobre as exportações, o relatório do USDA mostrou a venda de 758 mil toneladas, volume 27% superior à média dos últimos três anos. No agregado do ano safra 23/24, as vendas de exportação estão em 46,7 milhões de toneladas.

Já sobre o consumo do setor de etanol, o relatório mensal de esmagamento do NASS mostrou que 11,9 milhões de toneladas de milho foram usadas para a produção de combustível em abril, contra 11,1 milhões em abril de 2023. O relatório, portanto, confirma os dados do EIA que estão recorrentemente mostrando que as usinas de etanol estão consumindo volumes elevados de milho.

Com exportações e consumo do setor de etanol aquecidos, é importante ficar atento ao relatório de oferta e demanda do USDA, que será divulgado na próxima sexta-feira (10). Caso aconteçam mudanças nas estimativas para esses indicadores, necessariamente teremos mudanças sobre os estoques de passagem 23/24 dos Estados Unidos, indicador muito observado pelo mercado

Vendas de exportação dos Estados Unidos (mil toneladas)

Fonte: USDA. Elaboração: StoneX.

Brasil

No dia 2 de maio, a StoneX atualizou sua estimativa para a safra brasileira de milho 23/24. Em relação à primeira safra de milho, a estimativa de produção da StoneX subiu na comparação mensal de 25,9 para 26,1 milhões de toneladas, resultado das chuvas que caíram sobre estados do Norte/Nordeste e que resultaram em ajustes positivos na produtividade.

Mesmo assim, destaca-se que no comparativo anual a safra de verão não conseguiu atingir o mesmo potencial do ano passado, decorrência de uma área menor. A área plantada nacional 23/24 caiu 13,5% em comparação ao ciclo 22/23.

Para a segunda safra 23/24 de milho, a StoneX elevou sua estimativa de produção de 96,1 para 97,3 milhões de toneladas, o que representa uma variação mensal de 1,2%. Houve cortes na produção esperada em São Paulo, Paraná e Mato Grosso do Sul, com ajustes da área paulista e corte das produtividades paranaense e sul-mato-grossense (devido ao clima). Contudo, o crescimento esperado da produção no Mato Grosso e em Goiás mais que compensou as perdas em outros estados. A ocorrência de chuvas no maior produtor de milho do Brasil levou a produção de Mato Grosso a ser estimada em quase 47 milhões de toneladas, número ainda abaixo do recorde do ano passado, mas que representa um aumento de 2,7 milhões de toneladas na estimativa estadual. Em Goiás, a revisão da produtividade elevou a produção esperada no estado de 12,2 para 12,7 milhões de toneladas.

Fazendo um balanço geral, o aumento das estimativas na comparação mensal se classifica como um fator baixista para o milho. Em certa medida, essa recuperação não era esperada, principalmente devido aos problemas enfrentados pelos agricultores do Mato Grosso do Sul e do Paraná.

As atenções agora se voltam para o clima ao longo de maio. Apesar do período crítico para o desenvolvimento da maior parte das lavouras ter ficado para trás, algumas regiões de plantio tardio ainda estão sujeitas a riscos. Nos últimos sete dias, não choveu em nenhum estado produtor; para os próximos 14 dias, a previsão também é de pouca ou nenhuma chuva. Nesse sentido, novos cortes nas estimativas de produção ainda não estão descartados.

Sobre o Rio Grande do Sul, o estado não produz milho segunda safra e a colheita do milho primeira safra está finalizada desde o início de abril. Nesse sentido, a catástrofe climática que atingiu o estado só pode ter afetado a oferta de milho no caso de silos e armazéns terem sido danificados. Por enquanto, ainda não é possível tirar grandes conclusões.

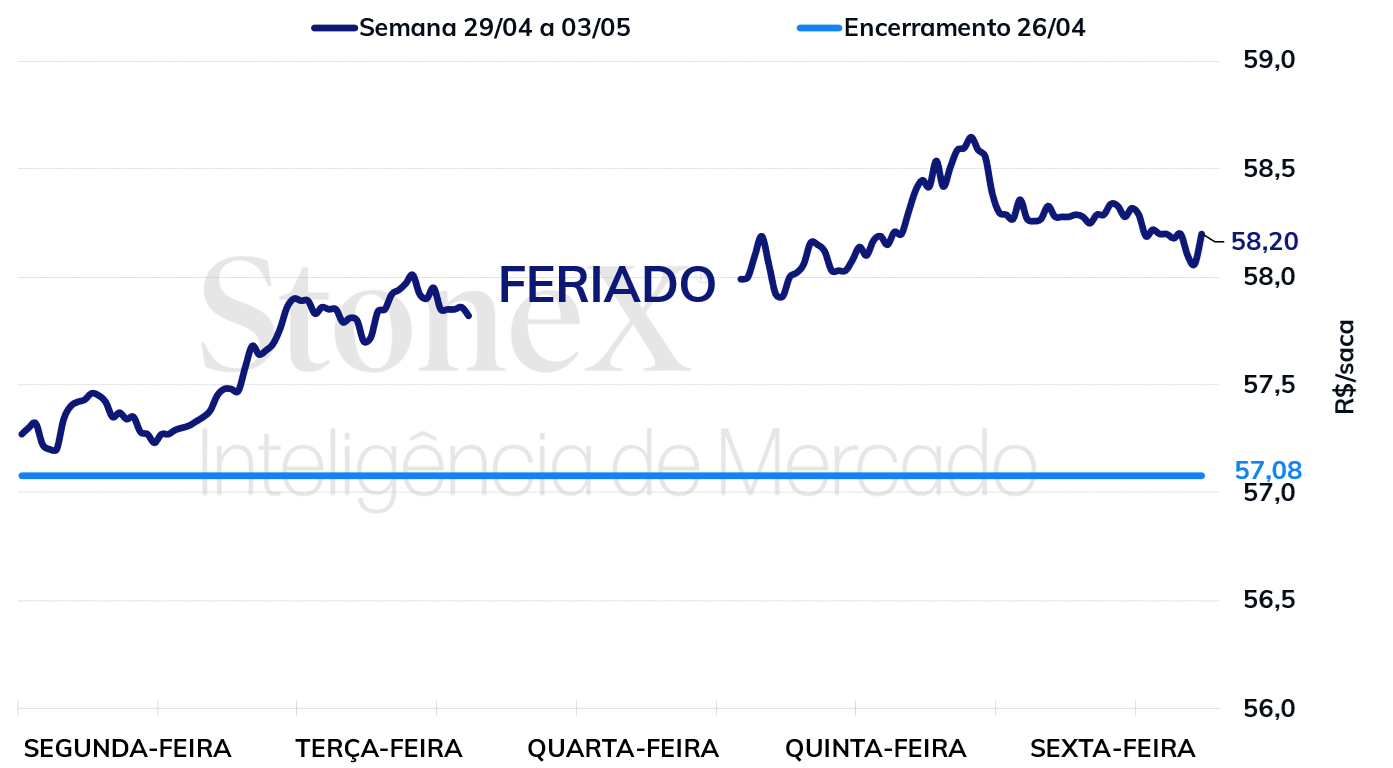

Intraday (15 min) contrato de julho/24 - B3

Argentina

Em seu último informe semanal, a Bolsa de Cereales de Buenos Aires (BCBA) estima que 22,1% das lavouras argentinas de milho foram colhidas. Como aproximadamente 70% do milho na Argentina é plantado de modo tardio (dezembro-janeiro), a colheita no país só costuma ganhar tração em junho.

Nesse sentido, temos que a maior parte das lavouras seguem sujeitas aos graves problemas causados pela cigarrinha. Em especial, a porção norte do cinturão agrícola argentino está sendo severamente impactado, com a BCBA classificando 17% da área plantada dessa região como não colhível. Nas áreas que ainda são passíveis de colheita, agora espera-se um adiantamento dessa atividade, já que a incidência de doenças costuma acelerar o ciclo do milho.

Frente aos problemas registrados no norte de Córdoba, norte de Santa Fé, leste de Entre Ríos e grande parte das províncias do Noroeste e Nordeste, a BCBA agora estima a safra argentina de milho em 46,5 milhões de toneladas, recuo de 3 milhões de toneladas na comparação com a estimativa anterior.

Vale lembrar que até o início de março, a estimativa da BCBA era de uma produção de 56,5 milhões de toneladas. Ou seja, a quebra da safra já está em 17,7% e novos cortes não estão descartados.

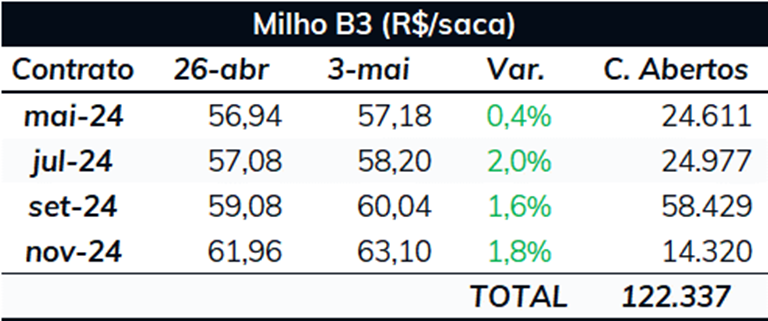

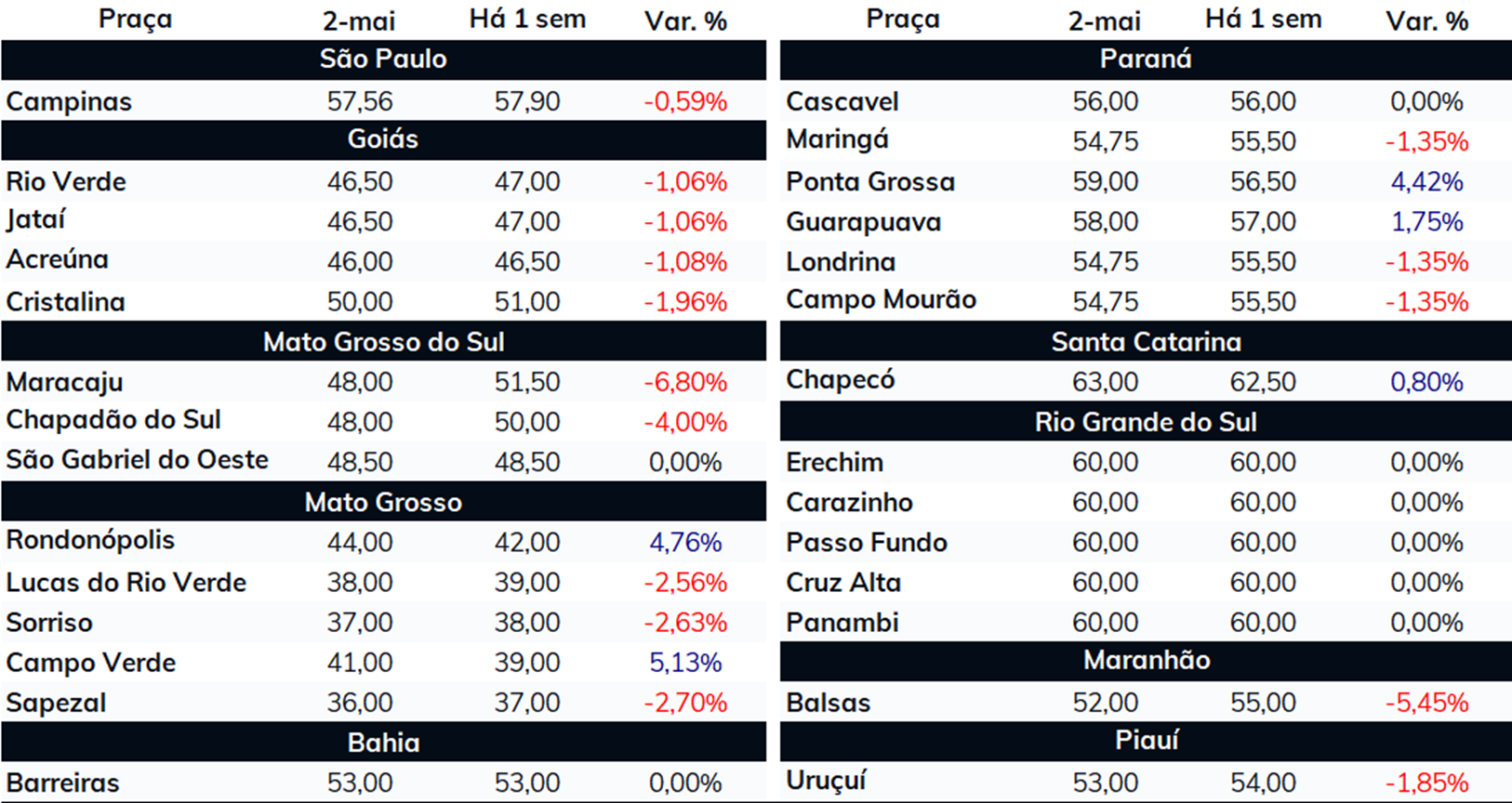

Preços futuros e físicos

Contratos futuros negociados na CBOT (US¢/bu)

Contratos futuros negociados na B3 (R$/sc)

Preços fisicos no Brasil (R$/sc)

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.