-

Powell ressaltou que o Federal Reserve deve manter um rígido aperto monetário para controlar a inflação e manter as taxas de juros elevadas até ter certeza de que teve sucesso, elevando as expectativas de rentabilidade dos títulos denominados em dólar e atrairia investimentos para essa moeda.

-

Crise hídrica e energética na Europa pode causar uma estagflação no continente, gerando um ambiente de aversão ao risco e busca por ativos de segurança, especialmente o dólar.

-

Elevadas tensões geopolíticas entre China, Estados Unidos e Taiwan e na usina nuclear de Zaporijia, na Ucrânia, podem desencadear algum evento acidental adverso e que provocaria aversão aos riscos e busca por ativos de portos-seguros.

-

Commodities, em geral, continuam com preço elevado por conta de eventos climáticos pelo mundo, atraindo fluxos significativos de recursos estrangeiros para o país e contribuindo para o fortalecimento do real.

-

Leituras acima do esperado para indicadores econômicos no Brasil pode melhorar o apetite por ativos brasileiros e reforçar a entrada de capital externo para o país, contribuindo para o fortalecimento do real.

-

Leituras abaixo do esperado para indicadores econômicos nos Estados Unidos podem reforçar a interpretação de que o país passa por uma desaceleração e que, portanto, o Fed não seria obrigado a elevar tanto os juros, favorecendo ativos arriscados.

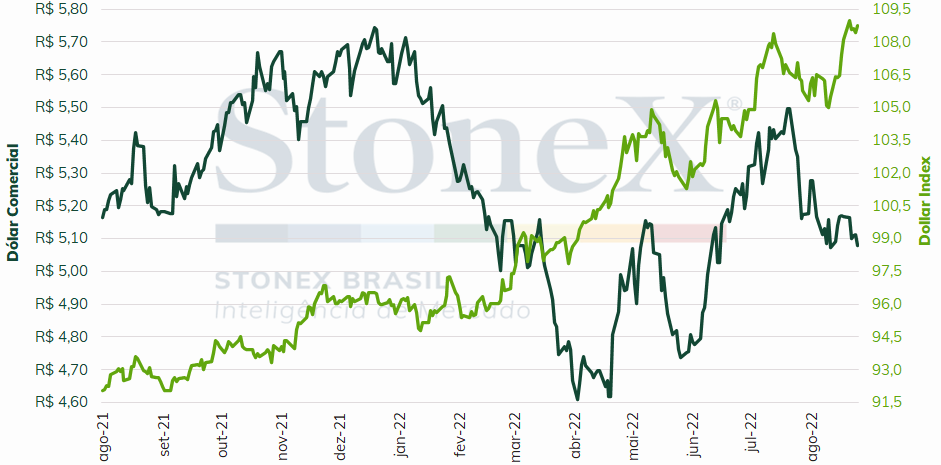

O dólar negociado no mercado interbancário encerrou a sessão desta sexta-feira (26) cotado a R$ 5,079, recuo de 1,7% na semana, de 1,8% no mês e de 8,9% no ano. Já o dollar index fechou o pregão cotado a 108,8 pontos, variação de +0,6% na semana, +2,8% no mês e de +13,8% no ano. A semana foi marcada pela expectativa em torno do discurso do presidente do Federal Reserve, Jerome Powell, e de qual seria o grau de rigidez do aperto monetário do Fed após dados prévios de produção abaixo do esperado. No fim, Powell realizou uma dura fala em que alertou para mais aumentos de juros mesmo com prejuízos à atividade econômica.

Cenário Externo

O foco das atenções na próxima semana deve ser a divulgação de indicadores de conjuntura econômica para os Estados Unidos. As expectativas dos agentes financeiros estão mais cautelosas e com menor apetite ao risco após um duro discurso do presidente do Federal Reserve, Jerome Powell, indicar que o banco central americano deve ser agressivo nas altas de juros e evitar uma moderação prematura em seu aperto monetário até recuperar a estabilidade de preços de uma maneira consistente. Powell indicou que o Fed estaria disposto a tolerar uma recessão econômica para esse fim.

Na próxima semana, será divulgado o Índice Gerente de Compras (PMI) do instituto ISM para o setor manufatureiro referente ao mês de agosto. A prévia divulgada por outra instituição, a S&P Global, revelou um enfraquecimento da economia americana nesse período, embora a queda tenha sido mais pronunciada no setor de serviços e mais suave para a indústria. Assim, a perspectiva é de uma desaceleração no ritmo de alta, passando de 52,8 pontos em julho para 52,0 pontos em agosto. Outro ponto de destaque será o mercado de trabalho, com a publicação da pesquisa de abertura de vagas e turnovers para o mês de julho, o relatório do emprego do setor privado para agosto e o relatório da situação do emprego para o mês de agosto. A expectativa é a de que a taxa de desemprego se mantenha estável em 3,5% e que o mês tenha criado um saldo positivo de 285 mil novas vagas.

Na Europa, vale ressaltar as prévias dos Índices de Preços ao Consumidor (CPI) em meio a uma grave crise energética no continente. Os preços médios de energia elétrica para a Europa são sete vezes maiores que os dos Estados Unidos neste momento. Como alguns governos europeus estão implantando subsídios e limites às tarifas de energia elétrica neste momentos, a tendência é que os preços aumentem em agosto a uma velocidade menor quando comparados a julho. Ainda assim, até o momento, não há notícias de que os preços aos produtores estejam sendo subsidiados, de forma que os Índices de Preços aos Produtores ainda devem disparar neste mês. As condições de negócios devem se deteriorar rapidamente, provocando estagflação, isto é, profunda queda na atividade produtiva e na demanda de consumidores juntamente com rápida aceleração inflacionária. A situação é agravada, ainda, pela intensa seca pela qual passa o continente, que afeta a capacidade de produção de energia hidrelétrica, de energia nuclear e de transporte de carga fluvial. A expectativa da maior parte dos analistas é de que o euro se mantenha mais fraco que o dólar enquanto durar esta conjuntura desfavorável.

E, na guerra entre Rússia e Ucrânia, as linhas de territórios permanecem praticamente inalteradas há semanas, com a predominância de posições defensivas e de troca de artilharia entre as partes. O evento que mereceu maior destaque foi a desconexão parcial da usina nuclear de Zaporijia por algumas horas, o que a forçou a operar com geradores de reserva movidos a diesel. O risco de um acidente com o sistema de arrefecimento é extremamente elevado durante uma falha elétrica. A Rússia afirmou que um ataque às linhas de transmissão de energia motivou essa desconexão, mas não foi capaz de fornecer provas desse ataque. Entretanto, ao contrário da expectativa majoritária, a usina foi reconectada ao sistema elétrico ucraniano, e não ao sistema russo.

Cenário Doméstico

A próxima semana trará diversos indicadores que permitirão uma leitura mais atualizada da conjuntura atual do Brasil. O mais importante deles será a variação do Produto Interno Bruto (PIB) do 2º trimestre de 2022. Se no primeiro trimestre os indicadores setoriais eram quase todos positivos, o cenário do período entre abril e junho combina fatores positivos com negativos. Por um lado, a taxa de desemprego segue em queda e a renda média do trabalho também se recupera lentamente, com indícios de demanda mais aquecida, como o consumo de combustíveis no maior patamar da série histórica e consumo de energia elétrica acima do nível pré-pandêmico. Por outro lado, a indústria e o varejo vêm de resultados ruins, e o crescimento dos serviços está se desacelerando. Desta forma, parece pouco provável que o PIB vá repetir o crescimento de 1,0% do primeiro trimestre e deva registrar crescimento de poucos décimos.

Além disso, na próxima semana serão divulgados dois índices de preços para o mês de agosto. Primeiramente, a mediana das estimativas para o Índice Geral de Preços - Mercado (IGP-M) deve apontar deflação de -0,54%, resultado da queda dos preços de combustíveis e da moderação da alta das demais commodities. Já o Índice de Preços ao Consumidor da Fipe (IPC-Fipe) é projetado para apontar alta de 0,12%, em função da maior sensibilidade aos preços de alimentos e bebidas em sua composição.

Será importante observar, também, a divulgação da Pesquisa Nacional por Amostra de Domicílios Mensal do Instituto Brasileiro de Geografia e Estatística (IBGE) com dados atualizados para o mercado de trabalho no mês de julho. As estimativas são de que a taxa de desemprego se reduza a 9,1% e a renda média real do trabalho principal continue em ascensão, embora deva permanecer, também, a característica de maior informalidade das vagas criadas.

Por fim, vale mencionar que a corrida presidencial está mais aquecida do que nunca após o início das campanhas eleitorais e das longas sabatinas realizadas pelo telejornal Jornal Nacional com os candidatos mais bem colocados nas pesquisas atuais. Na próxima quinta-feira (1), haverá a publicação de uma nova pesquisa de intenção de voto pelo instituto Datafolha, a praticamente um mês da eleição. Das três pesquisas que são realizadas presencialmente, esta se destaca pelo tamanho de sua amostra (5.734 pessoas), mais que o dobro das outras duas – Ipec (2000) e Quaest (2000) – e, por isso, é bastante acompanhada pelos políticos. Neste domingo, está marcado o primeiro debate entre os pretendentes ao cargo presidencial. Entretanto, há uma incerteza se ele de fato ocorrerá pois nem Lula nem Bolsonaro – os dois mais bem colocados – confirmaram sua presença.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.