-

Decisão de Política Monetária pelo Federal Reserve pode ser fundamental para fortalecer a segurança no sistema financeiro americano e, ao mesmo tempo, sinalizar o comprometimento do Fed com o combate inflacionário, contribuindo com o fortalecimento do dólar.

-

Decisões de Política Monetária pelos Bancos Centrais da Inglaterra, da Suíça e da Noruega pode elevar a taxa de juros destas autoridades monetárias e contribuir para o fortalecimento de suas moedas em detrimento do real.

-

Prévias do PMI para os Estados Unidos podem sugerir que a aceleração de preços ainda é elevada e persistente, elevando as expectativa para os juros no país e fortalecendo o dólar.

-

Expectativa pela proposta de arcabouço fiscal pode reforçar a disposição da equipe econômica de reequilibrar as contas públicas e favorecer o fortalecimento do real.

-

Decisão do Copom pode oferecer indícios sobre a trajetória de juros futura e reforçar uma percepção positiva a respeito da trajetória fiscal e inflacionária do Brasil, fortalecendo o real.

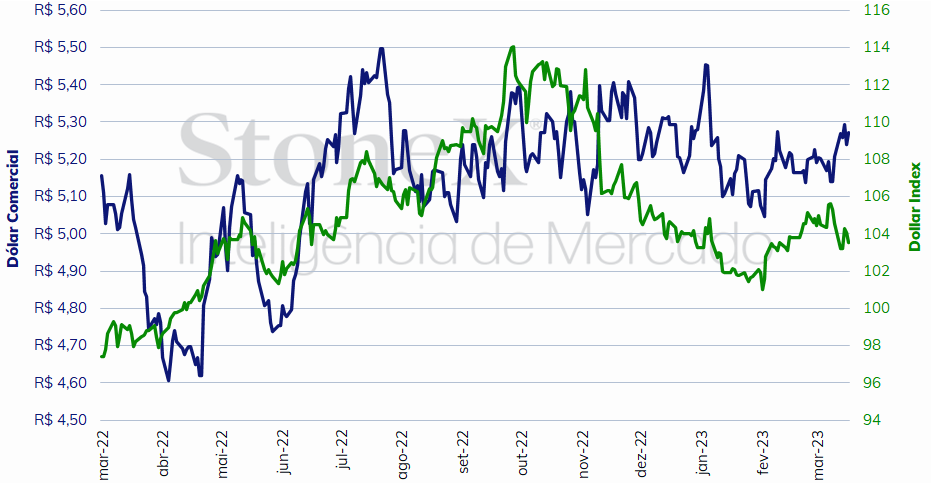

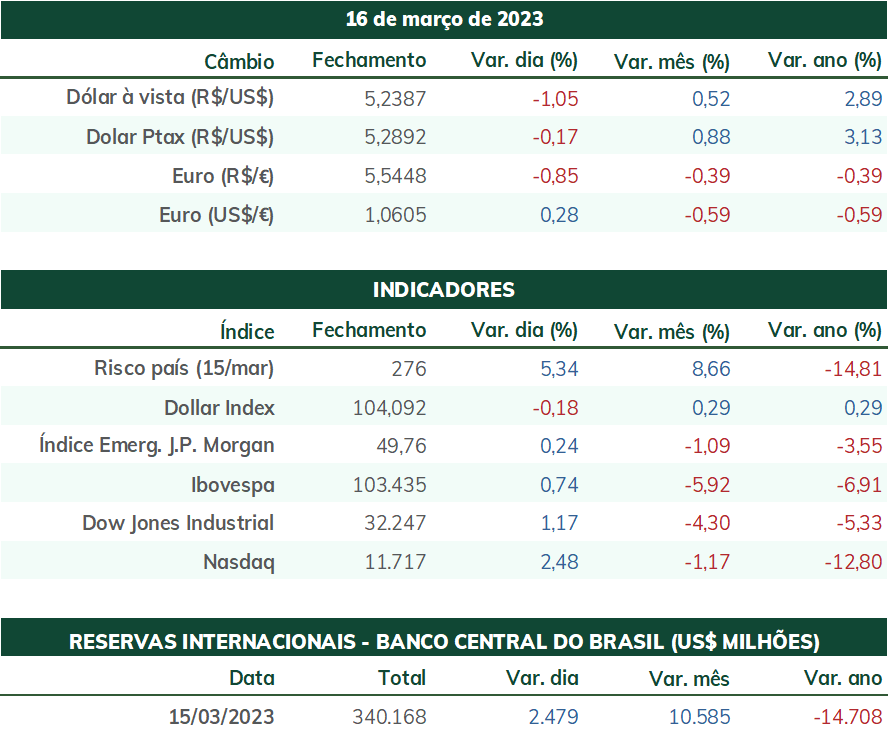

O dólar negociado no mercado interbancário encerrou a sessão desta sexta-feira (17) em alta, cotado a R$ 5,272, alta de 1,2% na semana, de 0,9% no mês, porém recuo de 0,2% no ano. Já o dollar index fechou o pregão cotado a 103,5 pontos, variação de -1,0% na semana, -1,2% no mês e de +0,3% no ano. A semana foi marcada por forte turbulência e volatilidade nos preços de ativos internacionais, após a falência em rápida sequência de três bancos estadunidenses provocar incerteza quanto à estabilidade do sistema financeiro global.

Impacto esperado no USDBRL: altista

O foco das atenções nesta semana será a decisão de política monetária do Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve (Fed) em meio ao ambiente turbulento e instável causado pelas falências dois bancos estadunidenses. A semana passada foi de extrema volatilidade, precaução e insegurança, com a falência de três bancos americanos em rápida sequência – Silvergate, SVB e Signature Bank – e a injeção de US$ 30 bilhões em capital por outros 11 grandes bancos para evitar uma quarta quebra, do First Republic Bank. Os temores de uma crise financeira em escala global se acentuaram após o Credit Suisse, na Suíça, também enfrentar dificuldades e uma corrida bancária, que foi estabilizada após uma linha de crédito emergencial de 50 bilhões de francos suíços. Na sexta-feira passada (17), o cenário era de cautela moderada, sem saber se a crise bancária estava, enfim, solucionada, ou se novas instituições apresentariam dificuldades nos dias a seguir.

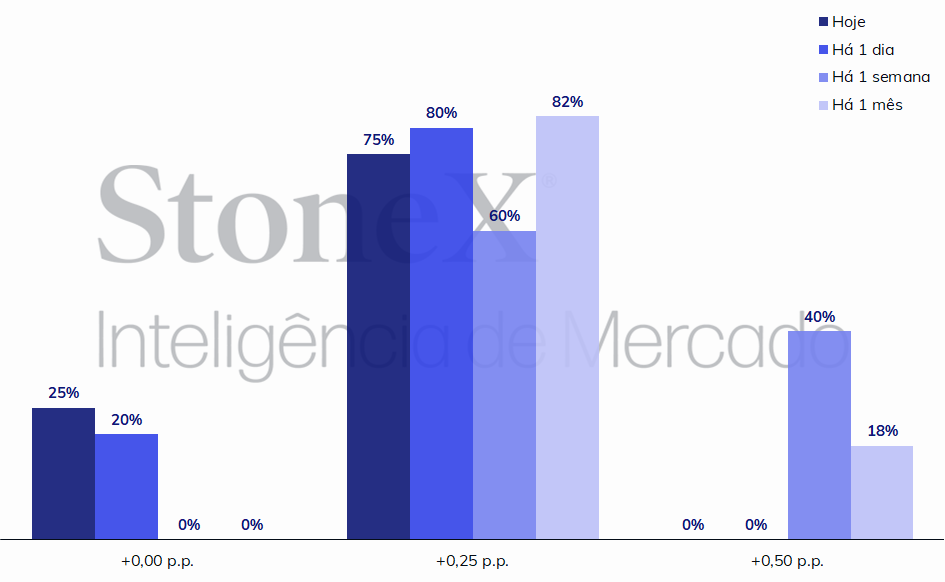

As atenções se voltam, agora, a como o FOMC se portará em sua decisão neste contexto. Na quinta passada (16), o Banco Central Europeu surpreendeu ao decidir elevar sua taxa de juros em 0,50 p.p. mesmo, privilegiando a busca pela reestabilização de preços a uma postura mais passiva que permitisse uma avaliação minuciosa da conjuntura atual, afirmando que não há um “trade-off” entre a estabilidade financeira e a estabilidade de preços. Porém, parece inegável que o balanço de riscos que o Federal Reserve se defrontará se alterou na última semana, e que a rápida elevação da taxa de juros estressou o balanço de ativos de diversas instituições financeiras, ainda que as pressões inflacionárias permaneçam elevadas e persistentes. A maior parte das apostas no mercado futuro de juros aponta para uma elevação de 0,25 p.p. na taxa de juros. Porém, alguns analistas apontam que apenas medidas macroprudenciais podem não ser o suficiente para assegurar a estabilidade financeira neste momento, e que talvez seja mais adequado uma pausa para que o Fed possa avaliar mais adequadamente a solidez do sistema bancário antes de definir se prossegue com o ritmo de altas.

Por fim, o FOMC precisará indicar as suas previsões econômicas sumarizadas para algumas variáveis macroeconômicas importantes após sua decisão de juros, como crescimento do PIB, inflação, desemprego e nível esperado para os juros ao final de cada ano. Este é um momento extraordinariamente volátil e incerto para se realizar previsões econômicas, em particular sobre o nível de juros, mas o documento pode sinalizar quanto ao consenso (ou sua falta) entre os integrantes do Comitê.

Impacto esperado no USDBRL: baixista

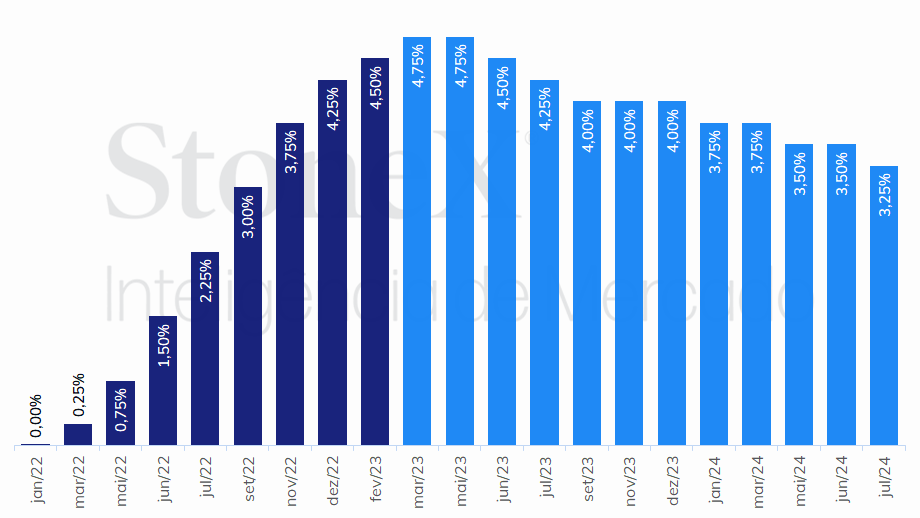

Nesta quarta-feira, também, o Comitê de Política Monetária (Copom) do Banco Central (BC) anunciará sua decisão sobre a taxa básica de juros (Selic). Mais de 92,5% das apostas no mercado futuro de juros em 16 de março previam a manutenção da taxa em 13,75% a.a., com os 7,5% restantes apostando em uma redução de 0,25 p.p. Entre a decisão de 01 de fevereiro e a desta quarta, não houve grande alteração das condições do mercado doméstico, devendo suscitar um comunicado bastante similar ao anterior, que pondera, de um lado, riscos inflacionários e fiscais, e, de outro, um enfraquecimento da atividade econômica brasileira. Possivelmente o comunicado mencionará os eventos bancários externos como um fator de monitoramento adicional dentro do balanço de riscos. Analistas buscarão possíveis sinalizações sobre a trajetória dos juros pelo Comitê, visto que investidores precificam cortes a partir do fim do primeiro semestre.

Impacto esperado no USDBRL: altista

O otimismo de operadores de mercado nacionais está elevado com a apresentação da nova proposta de arcabouço fiscal pelo governo federal. Na última sexta (17), o presidente da República, Luis Inácio Lula da Silva, se reuniu com os ministros da Fazenda, Fernando Haddad do Desenvolvimento, Indústria, Comércio e Serviços, vice-presidente Geraldo Alckmin, da Casa Civil, Rui Costa, do Planejamento e Orçamento, Simone Tebet, e da Gestão e Inovação em Serviços Públicos, Esther Dweck, para debater as novas regras para o regime fiscal do Estado. Acredita-se que esta seja a última etapa antes de se anunciar publicamente o texto da proposta e encaminhá-la ao Congresso. Embora não se admita oficialmente, analistas avaliam que a equipe econômica deseja tornar a proposta pública antes da decisão de Política Monetária do Banco Central, na quarta-feira (22), de forma a contribuir com um eventual corte na taxa básica de juros (Selic). De toda forma, investidores tem reduzido suas apostas no mercado futuro de juros (DI) baseados em uma boa recepção da nova medida, acreditando que ela indicará claramente um maior comprometimento com a responsabilidade fiscal e, dessa forma, permitirá uma redução das previsões inflacionárias.

Impacto esperado no USDBRL: altista

Além do Federal Reserve, nesta semana os Bancos Centrais da Inglaterra, da Suíça e da Noruega também terão decisões de política monetária, e investidores estarão atentos à reação destas autoridades às preocupações de estabilidade do sistema financeiro. Cada banco central, evidentemente, enfrenta um balanço de risco distinto. Na Inglaterra, o BoE já elevou significativamente os juros e a economia já dá sinais claros de desaceleração. Por outro lado, apesar da Suíça estar no centro das preocupações da semana passada com as dificuldades do Credit Suisse, o SNB está apenas no começo de seu aperto monetário e se espera um reajuste de 0,25 p.p. ou 0,50 p.p.

Impacto esperado no USDBRL: altista

Embora os dados econômicos estejam sendo ofuscados pelo contexto global de instabilidade, nesta semana serão divulgadas as prévias do Índice Gerente de Compras (PMI) da indústria, de serviços e composto, informados pela S&P Global. Os dados devem sinalizar como a atividade econômica está progredindo no mês de março, visto que os primeiros indicadores do mês vieram abaixo do antecipado. Investidores prestarão especial atenção ao subgrupo de “preços pagos” dos índices, visto que a aceleração de preços ainda representa um desafio. Adicionalmente, nesta semana será publicado os pedidos de bens duráveis de janeiro.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.