-

Divulgação do CPI de março nos Estados Unidos deve sugerir uma resiliência dos preços de serviços mais correlacionados aos salários, exigindo um aperto monetário rígido pelo Federal Reserve e contribuindo para o fortalecimento do dólar.

-

IPCA de março deve vir elevado e pode elevar percepção de riscos aos ativos brasileiros, enfraquecendo o real.

-

Divulgação do texto do projeto de lei arcabouço fiscal deve elevar o otimismo dos investidores domésticos e contribuir para o fortalecimento do real.

-

Dados econômicos aquém do esperado para os Estados Unidos podem sugerir uma economia em desaceleração e reforçar uma interpretação de que o ciclo de alta de juros do Federal Reserve está perto do fim, enfraquecendo a moeda americana.

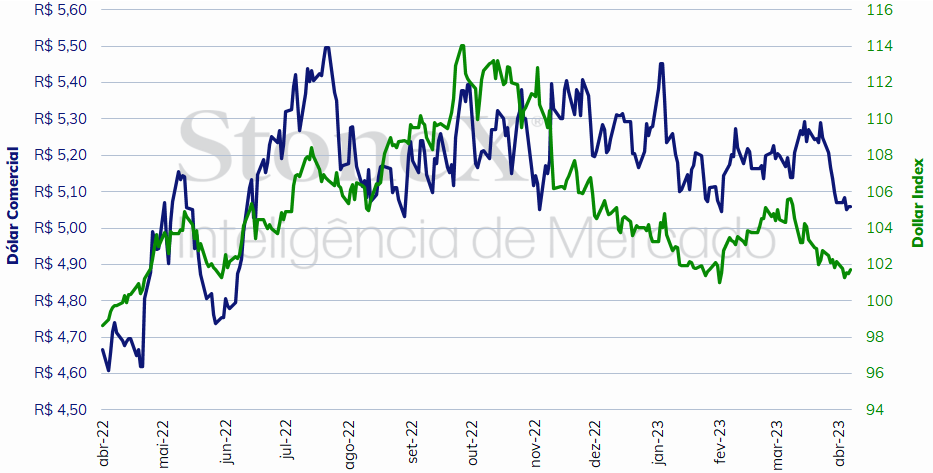

O dólar negociado no mercado interbancário encerrou a sessão desta sexta-feira (07) cotado a R$ 5,058, recuo semanal de 0,2%, mensal de 3,2% e anual de 4,2%. Já o dollar index fechou o pregão cotado a 101,7 pontos, variação de -0,4% na semana, de -3,0% no mês e de 1,5% no ano. A semana foi marcada por um compasso de espera de investidores brasileiros pelo texto definitivo do novo arcabouço fiscal do governo, que será divulgado na próxima terça-feira (11). No exterior, a divulgação de dados econômicos aquém do esperado para os EUA contribuiu para o enfraquecimento da moeda americana.

Impacto esperado no USDBRL: baixista

O foco da atenção de investidores deve ser a formalização da proposta do arcabouço fiscal, que deve ter seu texto encaminhado ao Congresso Nacional nesta terça-feira (11), conforme adiantou a ministra do Planejamento e Orçamento, Simone Tebet. Apesar de ter sido apresentado no dia 29 de março, o texto do projeto de lei complementar ainda não veio a público, e há diversos pontos de divergências nas análises de economistas que poderão ser estudados com sua publicação. Nas palavras de Tebet, serão conhecidas as “molduras e os parâmetros” do arcabouço, e a expectativa é de que este detalhamento afete positivamente o ambiente de negócios. Além disso, trata-se de uma etapa obrigatória para que o governo possa incorporar suas regras à proposta de Lei de Diretrizes Orçamentárias, que deve ser enviada ao Legislativo até 15 de abril. O projeto das novas regras fiscais, por sua vez, iniciará sua tramitação pela Câmara dos Deputados, onde deve ser analisado primeiro em comissões e depois pelo Plenário. Se aprovado, o texto segue para o Senado.

Impacto esperado no USDBRL: altista

Nesta semana, será publicado do Índice de Preços ao Consumidor (CPI) de março para os Estados Unidos, na quarta-feira (12), em meio a dúvidas sobre qual será a estratégia do Federal Reserve (Fed) para os juros no país. A mediana das estimativas de analistas aponta para uma desaceleração na alta acumulada em 12 meses, de 6,0% em fevereiro para 5,2% em março, porém com estabilidade no chamado núcleo do indicador, que remove os voláteis componentes de alimentação e energia, previsto para se manter com alta acumulada de 5,5% em 12 meses. Nos últimos meses, a maior parte do crescimento do núcleo inflacionário ocorre no setor de serviços, particularmente naqueles voltados às pessoas físicas e que, portanto, possuem elevada correlação com os ganhos salariais. Dessa forma, diversas autoridades do Fed sugerem que a atual aceleração de preços possui uma característica mais persistente, e que sua redução ocorrerá somente após a atividade produtiva enfraquecer e o mercado de trabalho piorar.

Impacto esperado no USDBRL: baixista

Nesse sentido, a semana trará as vendas ao varejo e a produção industrial, ambos para o mês de março e publicados na sexta-feira (14). A tendência para estas pesquisas é a de que a produção industrial mantenha o declínio observado nos últimos meses e que as vendas ao varejo apresentem resultado muito próximo da estabilidade – entre discreto crescimento e discreta retração. Analistas apontam que a renda disponível segue crescente e que ainda há um elevado nível de poupança entre os consumidores, o que deve sustentar o nível de consumo. Por outro lado, há tempos que esse consumo está mais direcionado para o setor de serviços que o de bens, prejudicando a produção industrial.

Há, ainda, uma interpretação de que as turbulências financeiras recentes devem repercutir em uma redução na oferta de crédito tanto para pessoas físicas quanto jurídicas nos Estados Unidos, o que deve produzir reflexos tanto sobre a atividade produtiva quanto sobre o consumo. Contudo, mesmo que esse seja o caso, não se sabe se os indicadores de março já apontariam uma diferença significativa, sendo mais provável que tal hipótese seja mais evidente sobre as métricas colhidas em abril.

Impacto esperado no USDBRL: altista

Nesta terça-feira (11), será publicado o Índice Nacional de Preços ao Consumidor Amplo (IPCA) de março, dado que deve corroborar a mensagem do Banco Central de que ainda é necessário manter um rígido aperto monetário a fim de recuperar a estabilidade de preços. A mediana das expectativas do Boletim Focus de 31 março é de um incremento de 0,77%, por conta de uma alta esperada para os custos de transporte e de eletricidade no mês. Embora um amplo diferencial de juros seja positivo para o movimento de câmbio no curto prazo, a persistência de uma inflação consideravelmente acima do limite de tolerância da meta do BC pode elevar a percepção de riscos para ativos brasileiros.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.