- Divulgação de dados econômicos para os Estados Unidos pode mostrar que a economia do país permanece aquecida mesmo diante do aperto monetário realizado pelo Fed, sustentando a interpretação de que os juros ficarão elevados por mais tempo e contribuindo para o fortalecimento do dólar.

- Eleições na Argentina podem elevar percepção de riscos para outros países da região e diminuir temporariamente investimentos para o Brasil, enfraquecendo o real.

- Agravamento nos conflitos no Oriente Médio pode ampliar busca por ativos de segurança pelos investidores estrangeiros, fortalecendo o dólar diante de outras divisas.

- Possível indicação de novos diretores para o Banco Central pode passar a percepção de que as decisões futuras do Banco Central serão mais alinhadas aos desejos do Executivo, podendo elevar a percepção de riscos políticos de ativos brasileiros e enfraquecer o real.

- Falas de autoridades do Federal Reserve podem afastar a possibilidade de mais uma alta de juros este ano por conta das pressões recentes dos rendimentos dos Treasuries, enfraquecendo a moeda americana.

- Avanço da pauta econômica do governo federal no Legislativo pode reduzir percepção de riscos políticos de ativos brasileiros e contribuir na atração de investimentos externo, fortalecendo o real.

- Divulgação de dados econômicos para o Brasil pode reforçar a percepção de que a atividade econômica do país está melhor que o esperado, contribuindo para atrair investimentos estrangeiros e fortalecendo o real.

Resumo da semana passada

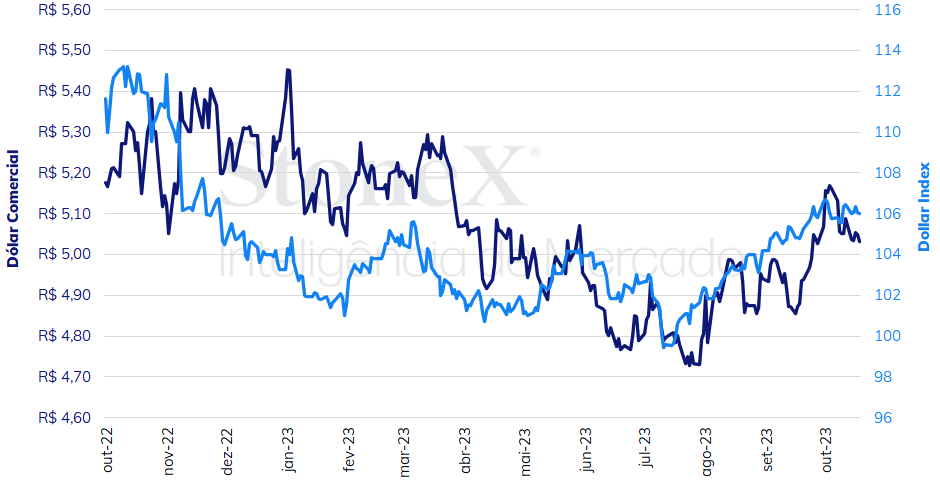

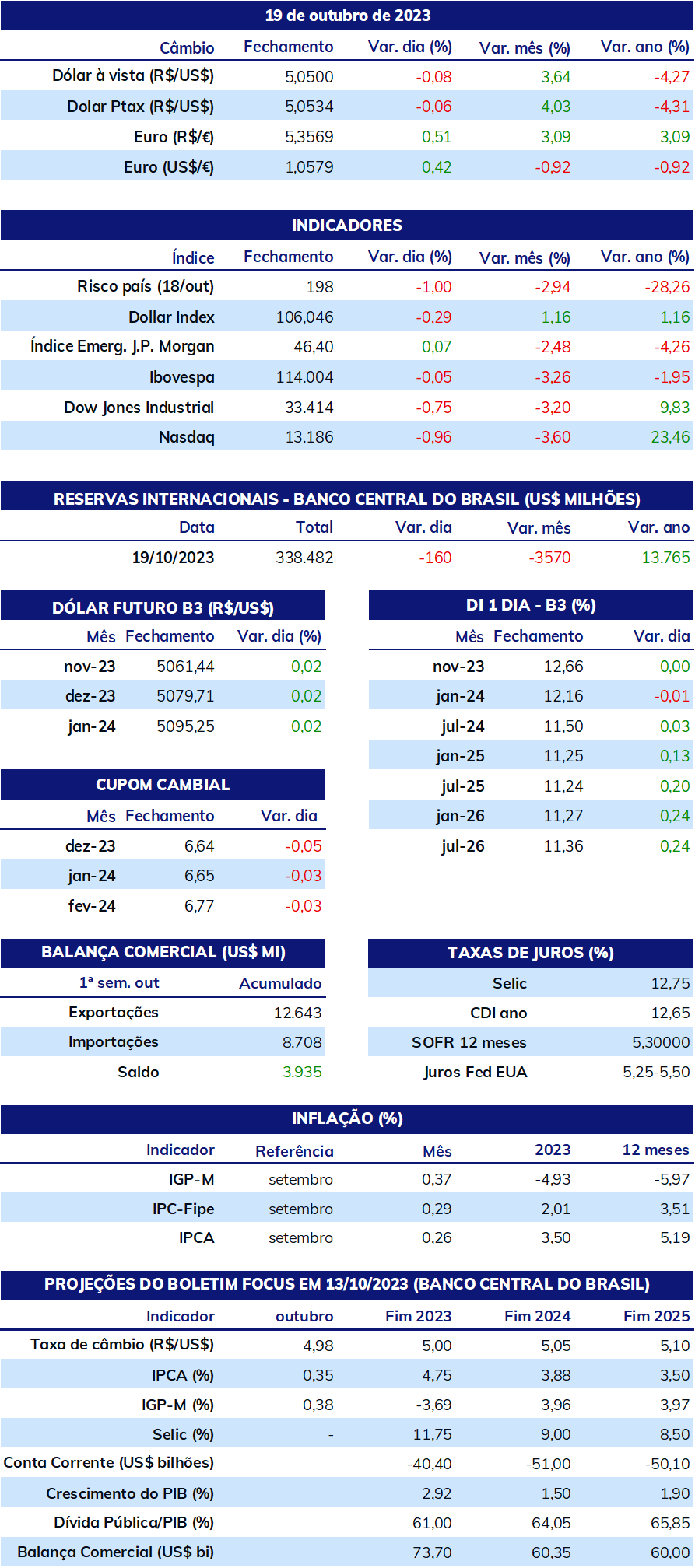

O dólar negociado no mercado interbancário terminou a semana em queda, encerrando a sessão desta sexta-feira (20) cotado a R$ 5,0322, variação de -1,1% na semana, +0,1% no mês e -4,7% no ano. Já o dollar index interrompeu uma sequência de 13 semanas consecutivas de altas e fechou o pregão desta sexta em baixa, cotado a 106,0 pontos, recuo semanal de 0,4%, porém ganho mensal de 0,2% e anual de 2,6%. O mercado de divisas repercutiu a dados aquecidos para as economias dos Estados Unidos e da China, as tensões com o conflito no Oriente Médio, discursos de autoridades econômicas do Federal Reserve e dados piores que o antecipado para o Brasil.

Impacto esperado no USDBRL: altista

O foco da atenção dos investidores nesta semana deve ser a divulgação de dados importantes para a economia dos Estados Unidos. Próximo da decisão de política monetária do Federal Reserve (Fed), em 01 de novembro, a agenda econômica da semana traz a primeira leitura para o Produto Interno Bruto (PIB) do terceiro trimestre, com expectativa mediana de crescimento anualizado em 4,1%, contra 2,1% no segundo trimestre. Adicionalmente, será divulgado o Índice de Preços de Despesas de Consumo Pessoal (PCE) de setembro, a métrica mais utilizada pelo Fed para acompanhar inflação ao consumidor nos EUA, com expectativa mediana de alta de 0,3% tanto para o índice geral como para o núcleo do indicador, que exclui os voláteis componentes de alimentação e energia.

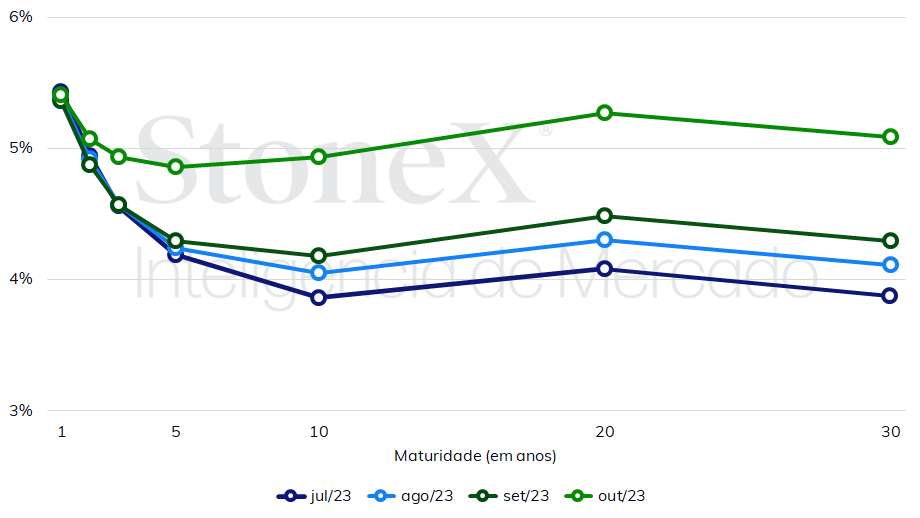

Os dados econômicos americanos continuam superando as estimativas de analistas, mesmo mais de um ano e meio após o início do ciclo de alta de juros pelo Federal Reserve. Sem sinais de enfraquecimento da atividade produtiva ou do mercado de trabalho, as autoridades do banco central estadunidense mantêm um discurso mais cauteloso de que ainda é cedo para afirmar que o desafio inflacionário está vencido e que novos reajustes de juros no futuro não podem ser descartados. O posicionamento mais firme do Fed e a sequência de dados aquecidos para os EUA, por sua vez, impulsionaram os rendimentos dos títulos do Tesouro americano para o maior valor desde 2007.

Impacto esperado no USDBRL: baixista

Deve ser destaque nesta semana, também, a divulgação do Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15) de outubro, último dado oficial de inflação disponível antes da próxima decisão do Comitê de Política Monetária (Copom). O dado deve mostrar um crescimento moderado nos preços ao consumidor, de aproximadamente 0,3%, pressionado por aumentos do preço final da gasolina, o que deve manter a alta acumulada em 12 meses ao redor de 5,1%, podendo acender um alerta de que a suavização de preços no Brasil ocorre a um ritmo mais lento do que o esperado e de que o Banco Central pode ter de desacelerar seu plano de cortes para a taxa básica de juros (Selic).

Impacto esperado no USDBRL: baixista

Após fracassar a tentativa de acordo para a votação na semana passada do projeto de lei que propõe a taxação de fundos de investimentos exclusivos e “offshore”, chamados de fundos de alta renda (PL 4.173/2023), a apresentação do texto do relator do projeto, deputado Pedro Paulo (PSD-RJ) ficou para a próxima terça-feira (24). Enquanto o governo propõe uma taxação para o Imposto de Renda de 15% para os fundos nacionais de longo prazo, 20% para os de curto prazo e 22,5% para os “offshore”, o deputado defende a adoção de uma alíquota única. Adicionalmente, na última quinta-feira (19), a Comissão de Assuntos Econômicos concluiu a análise da Proposta de Emenda à Constituição para a reforma tributária (PEC 45/2019) e as entregou para o relator da matéria, senador Eduardo Braga (MDM-AM). Braga, por sua vez, afirmou que deve disponibilizar o relatório da Proposta para a Comissão de Constituição, Justiça e Cidadania (CCJ) do Senado na terça (24), onde seria votado no dia 07 de novembro e encaminhado para apreciação em Plenário no dia 09 de novembro.

Impacto esperado no USDBRL: altista

O ministro da Fazenda, Fernando Haddad, afirmou a jornalistas conversou com o presidente da República, Luiz Inácio Lula da Silva, sobre possíveis candidatos para indicações aos cargos de diretores de Relacionamento, Cidadania e Supervisão de Conduta e de Assuntos Internacionais e Riscos Corporativos do Banco Central. Os mandatos dos atuais diretores, respectivamente, Maurício Moura e Fernanda Guardado, se encerra em 31 de dezembro deste ano. Analistas avaliam que a tendência é que os novos indicados sejam mais alinhados à visão da equipe econômica do Planalto, que defende vocalmente uma flexibilização mais rápida da política monetária.

Impacto esperado no USDBRL: altista

Javier Milei é o favorito nas pesquisas de intenção de voto para as eleições presidenciais na Argentina, que ocorre neste domingo. Há chances, pequenas, de o candidato ser eleito já no primeiro turno, caso obtenha mais de 40% dos votos e possua uma diferença para o segundo colocado superior a dez pontos percentuais. Na semana passada, o ministro da Fazenda, Fernando Haddad, destacou que uma vitória do candidato ultraconservador preocupa o governo brasileiro, visto que o candidato chegou a afirmar que abandonaria o Mercosul caso eleito e não faria negócios com o Brasil.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.