- Decisão de juros do Federal Reserve pode reforçar discurso de preocupação das autoridades americanas com o dinamismo recente do país e que o Fed permanece cauteloso com a situação inflacionária, sustentando a interpretação de que os juros ficarão elevados por mais tempo e contribuindo para o fortalecimento do dólar.

- Divulgação de dados econômicos para os Estados Unidos pode mostrar que a economia do país permanece aquecida mesmo diante do aperto monetário realizado pelo Fed, sustentando a interpretação de que os juros ficarão elevados por mais tempo e contribuindo para o fortalecimento do dólar.

- Falas do presidente Lula colocando em dúvida a viabilidade das metas orçamentárias em 2024 podem elevar as exigências de prêmios de riscos por investidores para ativos brasileiros e diminuir investimentos estrangeiros, enfraquecendo o real.

- Bancos centrais da Inglaterra e do Japão devem manter suas taxas de juros inalteradas, favorecendo o fortalecimento do dólar por contraste.

- Banco Central do Brasil pode reconhecer ambiente externo mais desafiador e colocar em dúvida sua trajetória de cortes de juros antecipada em agosto, o que seria benéfico para o diferencial de juros interno e poderia atrair maior fluxo de investimentos externos, fortalecendo o real.

- Divulgação de dados para a economia chinesa podem reforçar a percepção de recuperação mais rápida do país, favorecendo o desempenho de moedas de países exportadores de produtos básicos, como o Brasil.

Resumo da semana passada

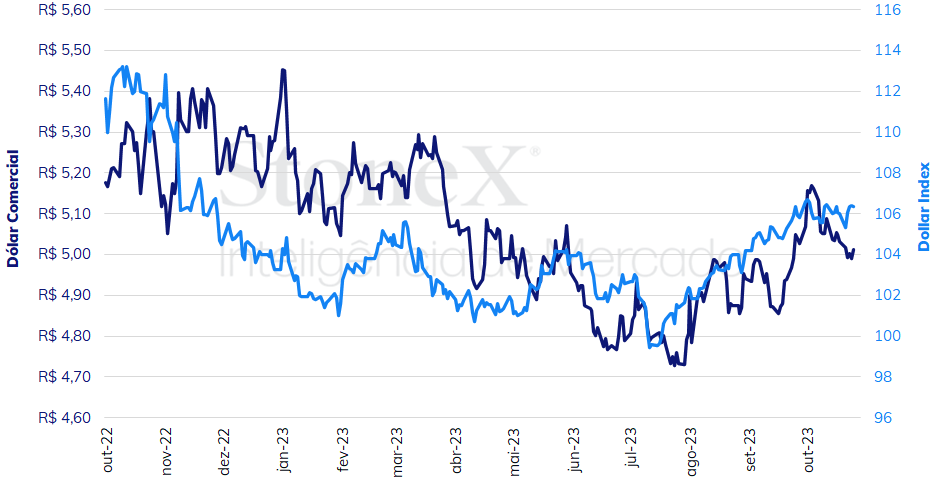

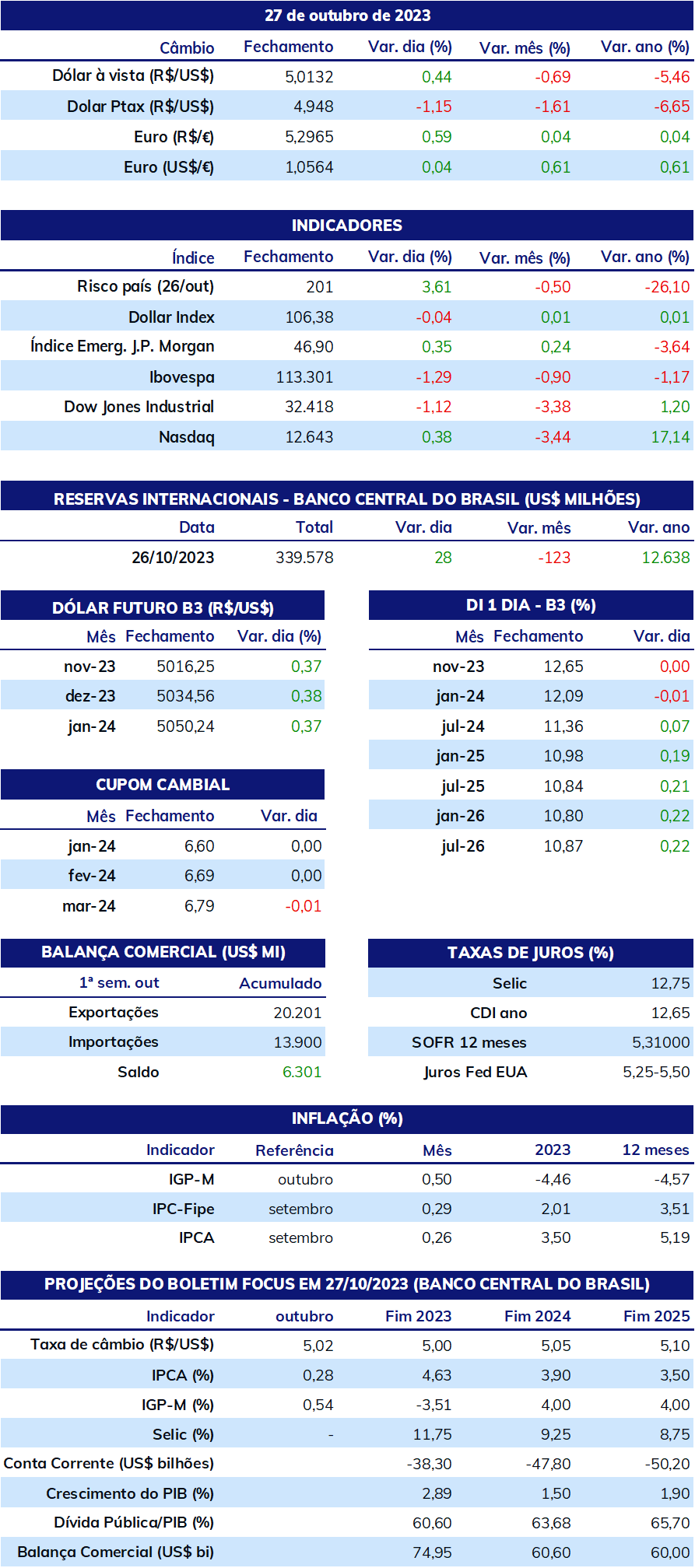

O dólar negociado no mercado interbancário terminou a semana em queda, encerrando a sessão desta sexta-feira (20) cotado a R$ 5,0322, variação de -1,1% na semana, +0,1% no mês e -4,7% no ano. Já o dollar index interrompeu uma sequência de 13 semanas consecutivas de altas e fechou o pregão desta sexta em baixa, cotado a 106,0 pontos, recuo semanal de 0,4%, porém ganho mensal de 0,2% e anual de 2,6%. O mercado de divisas repercutiu a dados aquecidos para as economias dos Estados Unidos e da China, as tensões com o conflito no Oriente Médio, discursos de autoridades econômicas do Federal Reserve e dados piores que o antecipado para o Brasil.

Impacto esperado no USDBRL: altista

O foco da atenção de investidores nesta semana deve ser a decisão de política monetária do Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve (Fed). Embora exista forte consenso entre analistas de que o Comitê deva manter as taxas básicas inalteradas no intervalo entre 5,25% e 5,50% a.a., os investidores aguardam pela postura que será adotada no comunicado e na entrevista coletiva de seu presidente, Jerome Powell, na análise do balanço de riscos da conjuntura. As últimas leituras para a atividade econômica foram particularmente vigorosas, como a forte expansão do Produto Interno Bruto do terceiro trimestre, o expressivo saldo de criação de empregos em setembro e a recuperação dos Índices de Gerentes de Compras (PMI), o que traz um risco de novas pressões inflacionárias no futuro por conta de uma reaceleração da demanda. Ainda assim, diversas autoridades do Fed alertam para a possibilidade de uma desaceleração nas condições econômicas do país, seja porque o ciclo de alta de juros ainda não produziu completamente seus efeitos ou porque as altas recentes dos rendimentos dos títulos do Tesouro americano (Treasuries) devem encarecer os custos de empréstimos e financiamentos no país.

Impacto esperado no USDBRL: altista

As expectativas para os dados nos Estados Unidos nesta semana apontam para a retomada da trajetória do “pouso suave” da economia do país, isto é, a manutenção de leituras discretamente favoráveis, porém que não representem riscos de uma reaceleração inflacionária. Assim, as projeções para os Índices de Gerentes de Compra (PMI) de outubro calculado pelo instituto ISM apontam para um desempenho muito próximo das marcas de setembro, com uma leitura de 49,0 pontos para o PMI industrial e de 53,0 pontos para o PMI de serviços. Já para o mercado de trabalho, espera-se que a criação líquida de empregos se reduza significativamente, de 336 mil novos postos em setembro para 188 mil em outubro. Os indicadores do país superaram as estimativas de analistas em várias ocasiões nos últimos meses, e novas surpresas podem ocorrer nesta semana, o que reforçaria a interpretação de que o Federal Reserve precisará manter os patamares de juros mais elevados por um longo período.

Impacto esperado no USDBRL: baixista

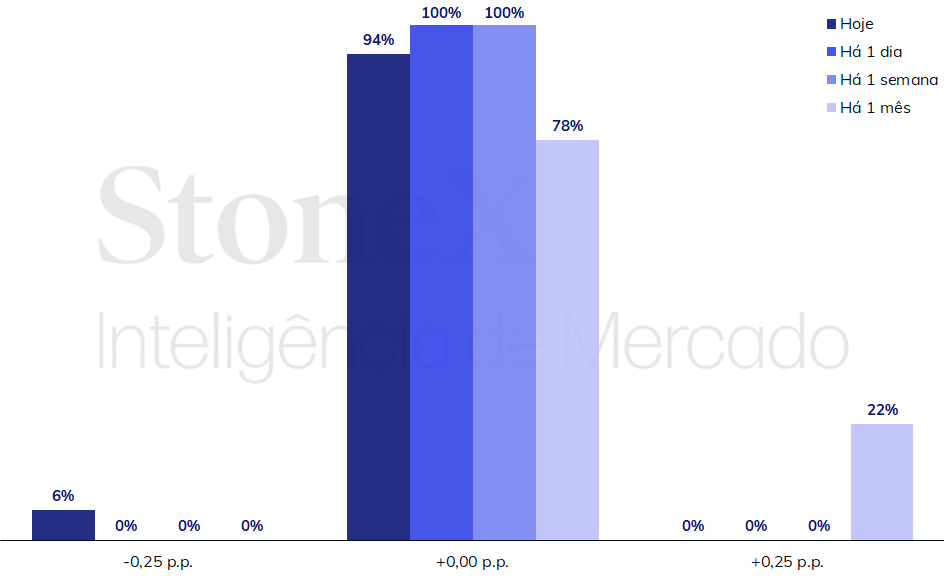

Deve ser destaque nesta semana, também, a decisão do Comitê de Política Monetária (Copom) do Banco Central (BC). O Comitê deve reduzir a taxa básica de juros (Selic) de 12,75% a.a. para 12,25% a.a., conforme antecipado na última reunião. Desde a decisão de 20 de setembro, o ambiente externo se tornou mais desafiador para a condução da estratégia desenhada pela autoridade monetária brasileira, com mais aversão aos riscos internacionais, elevação nos rendimentos dos títulos do Tesouro americano e início do conflito no Oriente Médio. Por isso, investidores estarão atentos ao balanço de riscos realizado pelo Copom e se o comunicado manterá sua sinalização de que manterá seu ritmo de cortes para a taxa Selic “nas próximas reuniões”.

Impacto esperado no USDBRL: altista

A semana pode reverberar, ainda, as falas do presidente da República, Luiz Inácio Lula da Silva, na última sexta-feira (27), de que o governo federal “dificilmente” cumprirá a meta proposta pelo novo arcabouço fiscal para 2024, de um resultado primário zero, isto é, de receitas primárias idênticas às despesas. Em coletiva de imprensa a jornalistas, as declarações do presidente ressoaram negativamente entre agentes de mercado, visto que a Lei de Diretrizes Orçamentárias (LDO) de 2024 sequer foi votada no Congresso Nacional e já representa uma resistência do líder do Planalto em buscar alternativas para viabilizar as metas trabalhadas pela equipe econômica. Lula elogiou a “disposição do Haddad”, mas afirmou que “não [quer] fazer cortes em investimentos e obras” e chamou o “mercado” de “ganancioso demais”.

Impacto esperado no USDBRL: altista

Nesta semana, também, haverá a decisão de política monetária dos bancos centrais da Inglaterra e do Japão. Em ambos, espera-se que as taxas básicas de juros serão mantidas inalteradas, porém em contextos bem distintos. O banco central inglês deve manter sua taxa em 5,25% a.a. após um longo ciclo de aperto monetário, ainda diante de taxas de inflação mais elevadas do que o desejado, embora em queda recente, mas admitindo que os riscos de uma recessão econômica devem ser sua prioridade neste momento. Adicionalmente, a divulgação da primeira prévia para o Produto Interno Bruto da área do euro deve reforçar a percepção de estagnação econômica no continente. Já a autoridade monetária japonesa não faz um reajuste de juros desde 2016, quando reduziu sua taxa básica para -0,10% a.a., e enfrenta questionamentos de analistas por conta de um enfraquecimento expressivo de sua moeda em 2023.

Impacto esperado no USDBRL: baixista

Nesta semana, serão divulgados os Índices de Gerentes de Compras (PMI) industrial e de serviços de outubro para a China, com expectativa de leve melhora em ambos em relação à leitura de setembro. Investidores internacionais estão moderadamente mais otimistas em relação à recuperação econômica do país após a divulgação de alguns indicadores recentes melhores que o antecipado, como o Produto Interno Bruto para o terceiro trimestre, a produção industrial de setembro e as vendas do varejo do mesmo mês. Se as previsões mais favoráveis se confirmarem, deve impulsionar o desempenho de ativos arriscados, como ações, commodities e moedas de países exportadores de produtos primários, como o Brasil.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.