- Ambiente de incerteza sobre a viabilidade das metas orçamentárias em 2024 podem elevar as exigências de prêmios de riscos por investidores para ativos brasileiros e diminuir investimentos estrangeiros, enfraquecendo o real.

- Divulgação de dados mais moderados para a economia americana podem reforçar a percepção de que o patamar de juros no país já atingiu o seu ponto de máximo e contribuir para o enfraquecimento do dólar.

- Divulgação de dados para a economia chinesa podem reforçar a percepção de recuperação mais rápida do país, favorecendo o desempenho de moedas de países exportadores de produtos básicos, como o Brasil.

Resumo da semana passada

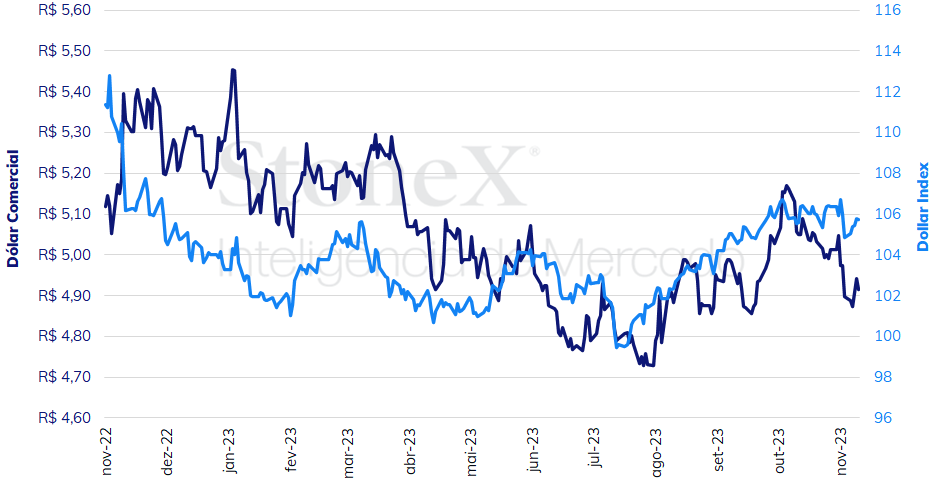

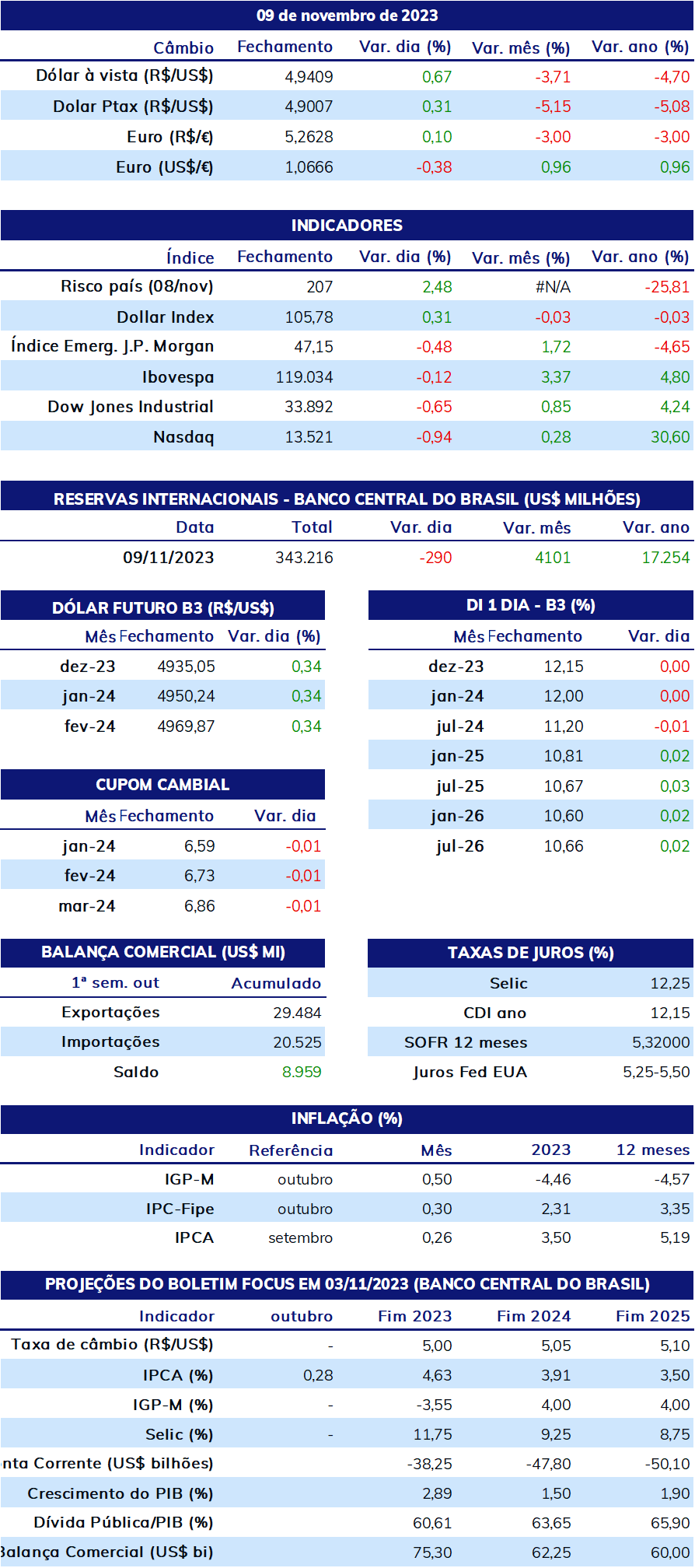

O dólar negociado no mercado interbancário terminou a semana em alta, encerrando a sessão desta sexta-feira (10) cotado a R$ 4,914, avanço semanal de 0,3%, porém recuo mensal de 2,7% e anual de 6,9%. Já o dollar index fechou o pregão desta sexta cotado a 105,8 pontos, variação de +0,8% na semana, -0,2% no mês e +2,4% no ano. O mercado de divisas repercutiu falas de autoridades do Federal Reserve sobre a política monetária americana, a divulgação do IPCA no Brasil e a tramitação da pauta econômica no Congresso.

Impacto esperado no USDBRL: altista

O foco da atenção de investidores nesta semana deve ser a discussão a respeito da credibilidade das metas fiscais de 2024. Na semana passada, a Comissão Mista de Orçamento (CMO) aprovou o relatório do projeto de Lei de Diretrizes Orçamentárias (LDO) para o Orçamento de 2024 mantendo a meta original de déficit primário zero, tal como na aprovação do novo arcabouço fiscal. Contudo, o debate sobre uma mudança nesse objetivo permanece em aberto, sem eliminar a insegurança de investidores sobre uma possível flexibilização na gestão das contas públicas do governo federal. O relator da matéria, deputado Danilo Forte (União-CE), deu um prazo até a quinta-feira (16) para a apresentação de emendas ao projeto, então ainda existe a possibilidade da alteração antes da apreciação do projeto em Plenário, previsto para a semana de 20 de novembro. Contudo, enquanto algumas alas do Palácio do Planalto defendem a alteração imediata da meta para um déficit de 0,5% do Produto Interno Bruto, outros grupos defendem a manutenção neste momento, com uma possível modificação no mês de março. O que parece consolidado, entretanto, é a indisposição para cortar gastos a fim de adequar o resultado fiscal aos objetivos fiscais estabelecidos, e esta é a origem das maiores percepções de riscos fiscais aos ativos brasileiros, que podem elevar a exigência de prêmios de risco pelos investidores e enfraquecer o real.

Impacto esperado no USDBRL: baixista

Deve ser destaque nesta semana, também, a divulgação de indicadores do mês de outubro para os Estados Unidos. O Índice de Preços ao Consumidor (CPI) deve manter a tendência de moderação dos meses anteriores, com expectativa mediana de elevação de 0,1% para o índice geral e de 0,3% para o núcleo do indicador, que exclui os voláteis componentes de alimentação e energia. Já as vendas do varejo devem reduzir seu ritmo de expansão, se mantendo estáveis no indicador geral e crescendo 0,3% no núcleo. A leitura pode reforçar que a economia americana realiza um “pouso suave”, moderando pouco a pouco sua inflação e mantendo um ritmo de crescimento estável, ainda que autoridades se mantenham cautelosas sobre as perspectivas para os próximos meses. Na semana passada, o presidente do Federal Reserve (Fed), Jerome Powell, fez uma dura avaliação a respeito do panorama inflacionário para os Estados Unidos. Além de repetir que ainda é cedo para acreditar que a batalha contra a inflação esteja vencida e de que o Fed não hesitará em elevar mais vezes os juros básicos americanos caso os dados justifiquem tais medidas, Powell afirmou que “não está confiante” que o atual patamar de aperto monetário seja o suficiente para trazer os índices de preços para a meta contínua de 2% da instituição e que é preciso considerar tanto os riscos de ser enganado por alguns meses de dados favoráveis como os riscos de desacelerar excessivamente a economia. Adicionalmente, Powell declarou que a “desinflação” ocorrida até aqui foi relativamente indolor e impulsionada por itens de oferta, como a normalização da cadeia logística e a queda dos preços de bens industriais e de commodities. Contudo, ele espera que estas contribuições estejam chegando ao fim, de forma que a queda dos preços daqui em diante precisará ser atingida por meio da redução da demanda agregada, causada, por sua vez, pelo aperto das condições financeiras.

Impacto esperado no USDBRL: baixista

Nesta semana, serão divulgados os dados de produção industrial, vendas do varejo e taxa de desemprego, todos referentes ao mês de outubro. Outros indicadores do mês apresentaram um desempenho misto até aqui, não oferecendo uma leitura consistente sobre o ritmo da atividade econômica no país. Assim, os dados desta semana podem oferecer aos agentes do mercado financeiro uma leitura mais atualizada da conjuntura do país e do seu grau de dinamismo econômico.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.