- Decisão de política monetária do Federal Reserve deve reforçar uma postura cautelosa da instituição ao realizar seu ciclo de corte de juros neste ano, o que pode favorecer o diferencial de juros americano e favorecer o dólar.

- Copom deve cortar a taxa básica de juros (Selic) em 0,50 p.p., prejudicando o diferencial de juros brasileiro e enfraquecendo o real.

- Atritos entre o Executivo e o Legislativo podem dificultar a obtenção de novas receitas para o governo neste ano e aumentaria a percepção de riscos fiscais de ativos brasileiros, enfraquecendo o real.

- Dados econômicos para os Estados Unidos podem sugerir que a atividade econômica no país está lentamente se desacelerando, ampliando apostas de cortes de juros pelo Fed e enfraquecendo o dólar.

Resumo da semana passada

A semana foi marcada pela divulgação do Produto Interno Bruto americano para o quarto trimestre mais forte que o antecipado juntamente com dados inflacionários moderados, o que acabou por reforçar as percepções de que o país caminha para um pouso suave, embora não tenha modificado as apostas de que o Federal Reserve não deva começar a cortar juros antes de maio.

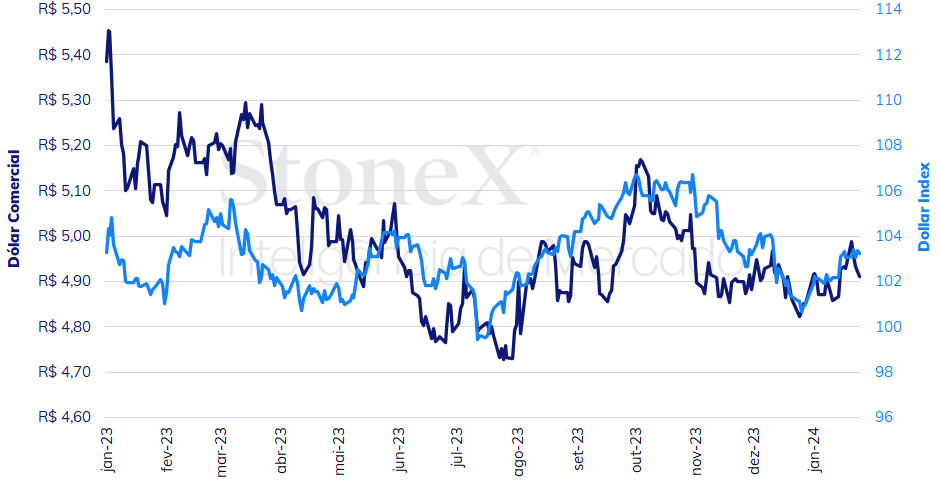

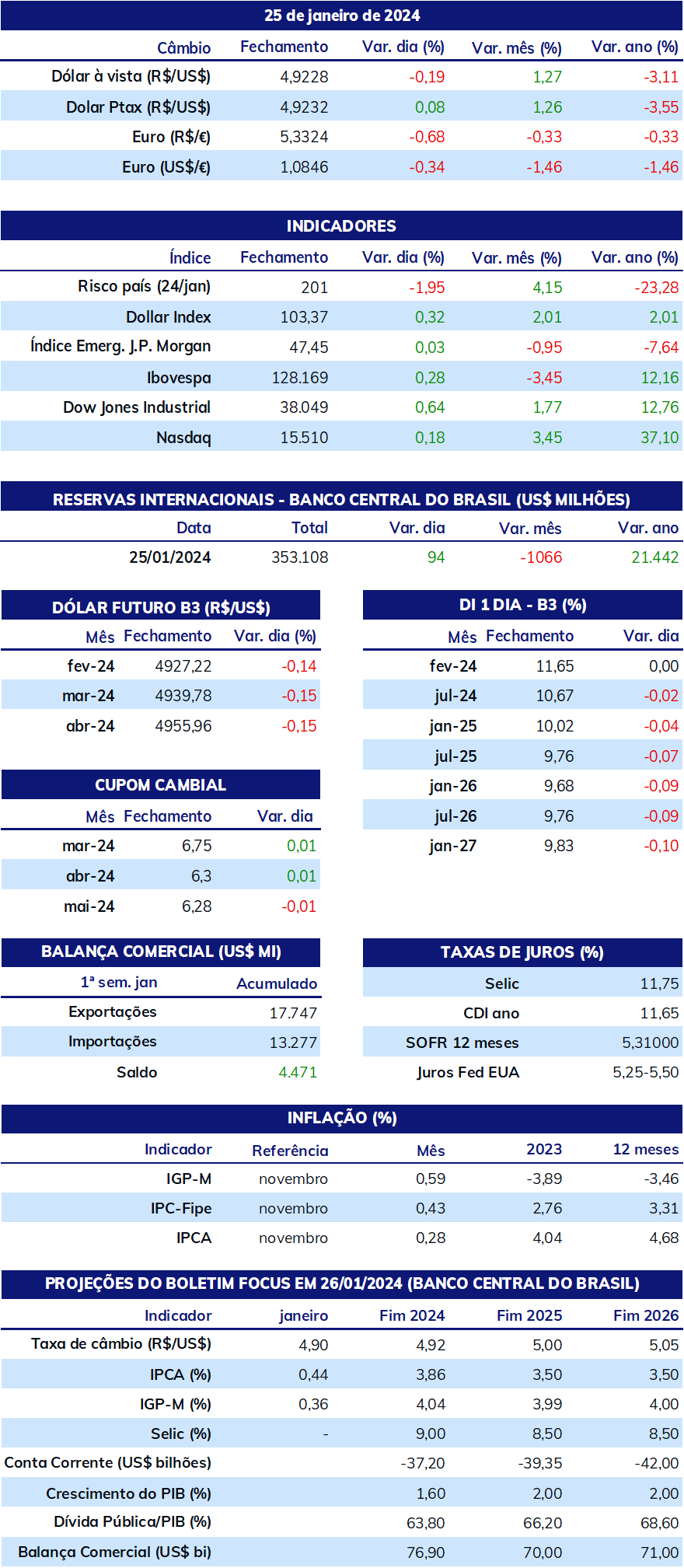

O dólar negociado no mercado interbancário terminou a semana em baixa, encerrando a sessão desta sexta-feira (26) cotado a R$ 4,911, variação de -0,3% na semana, +1,2% no mês e +1,2% no ano. Já o dollar index fechou o pregão desta sexta cotado a 103,2 pontos, ganho semanal de 0,2%, mensal de 2,2% e anual de 2,2%.

O MAIS IMPORTANTE: Decisão de política monetária do Federal Reserve

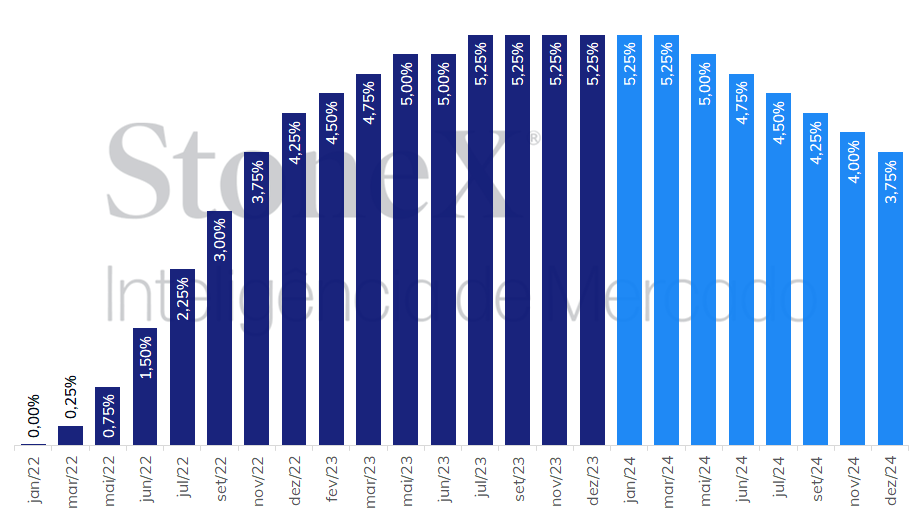

Impacto esperado no USDBRL: altista

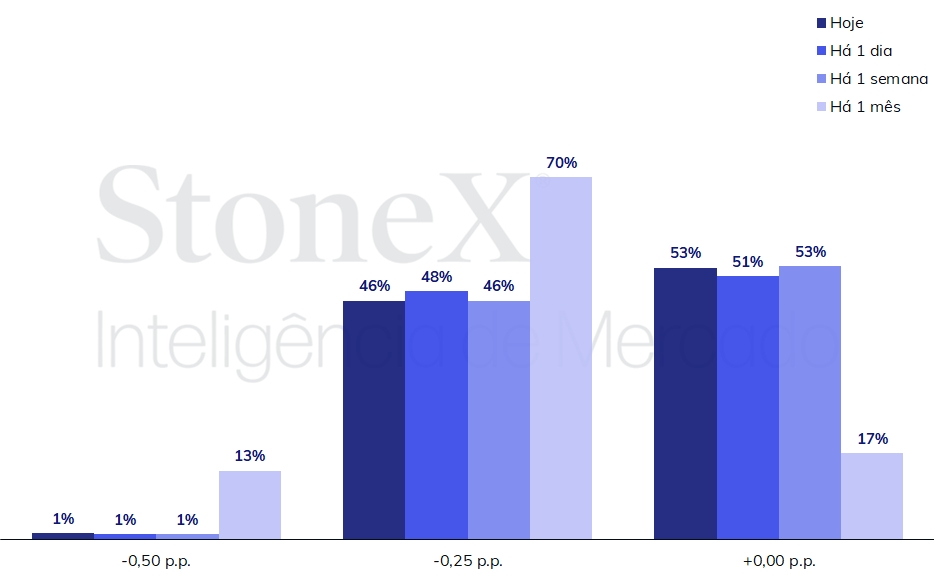

Há praticamente consenso de que o FOMC deve manter a taxa básica de juros americana inalterada, no intervalo entre 5,25% e 5,50% ao ano. O comunicado da decisão deve buscar manter em aberto a flexibilidade de opções de política monetária para o futuro, afirmando que os juros ainda precisam ser mantidos estáveis por mais tempo a fim de garantir a estabilidade monetária e que ainda não é possível saber quando começaria um ciclo de cortes de juros pelo Federal Reserve. O Fed deve reafirmar a importância da evolução dos indicadores econômicos para a tomada de decisões em cada reunião, tentando frear as possibilidades de uma redução à taxa básica em março, sem exclui-la completamente do leque de opções.

Após praticamente todos os indicadores referentes a dezembro apresentarem dados mais aquecidos que o antecipado e discurso coordenado de diversos integrantes do Federal Reserve pregando cautela, as apostas no mercado futuro de juros finalmente preveem a manutenção também para a decisão do FOMC em março. Entretanto, desse ponto em diante, a percepção de otimismo vigora entre os operadores do mercado financeiro, prevalecendo apostas de cortes em todas as decisões até o final de 2024 – algo que somente seria compatível com uma rápida estabilização dos preços americanos ou com um rápido declínio da atividade produtiva.

Decisão de política monetária do Copom

Impacto esperado no USDBRL: altista

O Comitê de Política Monetária (Copom) do Banco Central (BC) deve reduzir a taxa básica de juros (Selic) em 0,50 p.p., de 11,75% a.a. para 11,25% a.a. na próxima quarta-feira, conforme sua última sinalização de que repetiria cortes de “mesma magnitude nas próximas reuniões”. As taxas de inflação nos últimos meses se elevaram suavemente, sem ameaçar as tendências mais longas de moderação, porém há um ponto de alerta importante na inflação de serviços, que apresentou forte alta no IPCA de novembro e dezembro e no IPCA-15 de janeiro. Por isso, investidores devem acompanhar o comunicado da decisão para avaliar se haverá alguma mudança no balanço de riscos inflacionário ou em sua orientação sobre os próximos passos.

Dados para a economia americana

Impacto esperado no USDBRL: baixista

A mediana das expectativas para a geração de empregos é uma suave redução, de um saldo positivo de 216 mil em dezembro para 178 mil em janeiro, com leve crescimento da taxa de desemprego, de 3,7% para 3,8% no período. Estes indicadores seriam compatíveis com a interpretação de um “pouso suave”, em que a atividade produtiva e o mercado de trabalho se mostram resilientes ao aperto monetário realizado pelo Federal Reserve até aqui ao mesmo tempo em que as taxas de inflação apresentam moderação gradual.

Atritos entre Executivo e o Legislativo

Impacto esperado no USDBRL: altista

O Congresso Nacional só retorna oficialmente de seu recesso na sexta-feira (05), porém os trabalhos dos membros do Legislativo devem começar mais cedo esta semana por conta do intenso desgaste provocado pelas iniciativas recentes do Executivo. Especificamente, durante o recesso parlamentar, o governo editou em 29 de dezembro a Medida Provisória (MP) que propõe a reoneração da folha de pagamentos, após o Legislativo estabelecer a renovação do subsídio para 17 setores por mais quatro anos, e vetou na última segunda-feira (22) as emendas parlamentares de comissão, que somam R$ 5,6 bilhões. A insatisfação entre os parlamentares de ambas as Casas é elevada e explícita, o que deve impor dificuldades ao avanço da agenda do governo neste início de ano.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.