- Ata do FOMC deve reforçar a percepção de um comportamento cauteloso do Federal Reserve em 2024, consolidando apostas para cortes de juros a partir de junho e fortalecendo o dólar.

- Dados de atividade e de inflação para a Europa devem reforçar a percepção de desaceleração econômica no continente, fortalecendo a moeda americana por comparação.

- Alta do IBC-Br de dezembro pode elevar confiança de investidores e atrair investimentos para ativos brasileiros, fortalecendo o real.

Resumo da semana passada

A semana foi marcada pela divulgação de dados mistos para a economia americana, com o Índice de Preços ao Consumidor (CPI) e ao Produtor (PPI) superando as estimativas de analistas, porém as vendas do varejo caindo além do esperado, reforçando a perspectiva de que o ciclo de cortes de juros pelo Federal Reserve se iniciará mais tarde, em junho deste ano.

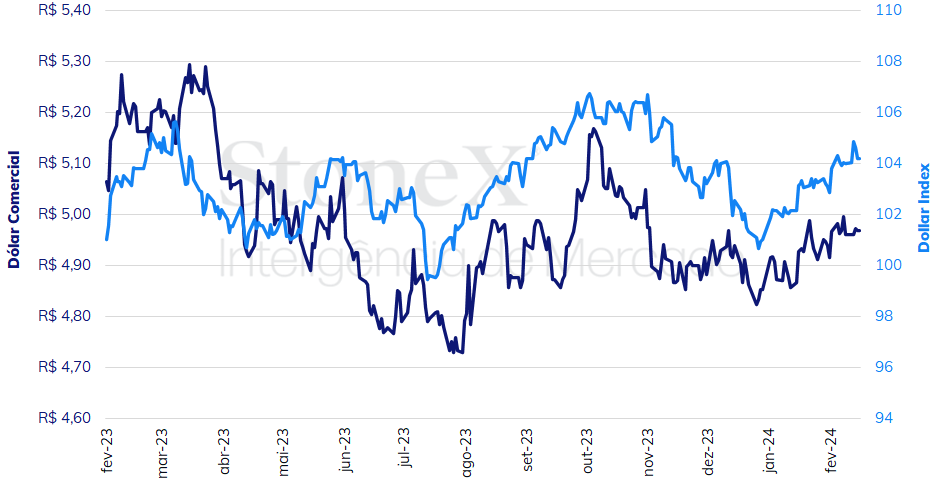

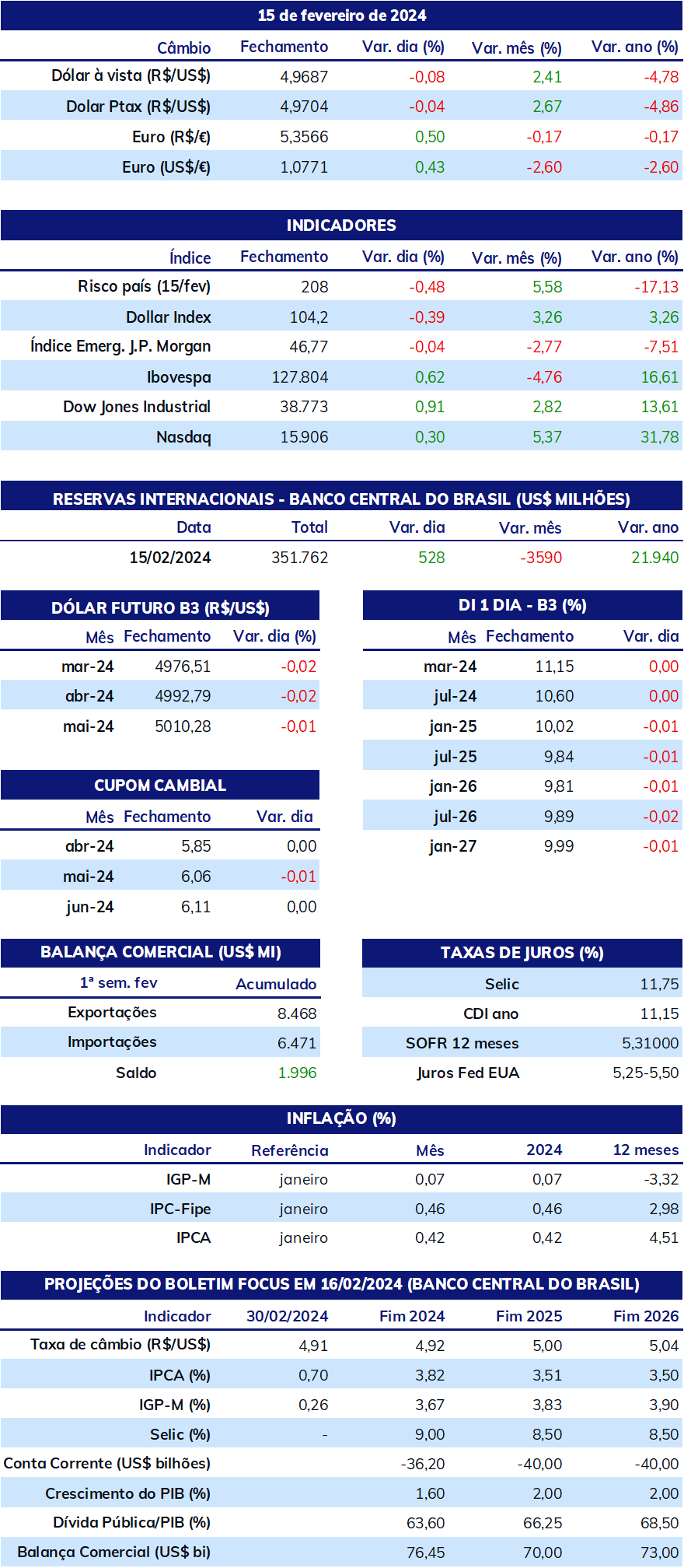

O dólar negociado no mercado interbancário terminou a semana em leve baixa, encerrando a sessão desta sexta-feira (16) cotado a R$ 4,968, ganho semanal de 0,2%, mensal de 0,6% e anual de 2,4%. Já o dollar index fechou o pregão desta sexta em alta pela sétima semana consecutiva, cotado a 104,2 pontos, variação de +0,2% na semana, +1,1% no mês e +3,1% no ano.

O MAIS IMPORTANTE: Ata da decisão do FOMC

Impacto esperado no USDBRL: altista

Em uma semana encurtada por feriado nos EUA, o foco da atenção dos investidores deve se voltar para a divulgação da ata da última decisão do Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve. Embora a reunião do FOMC tenha ocorrido antes das publicações dos dados de emprego, serviços e inflação acima do antecipado para o mês de janeiro, o documento ainda pode trazer detalhes importantes para os investidores sobre as discussões entre seus integrantes a respeito dos critérios requeridos para o início da flexibilização monetária pelo Fed, bem como comentários sobre a conjuntura econômica e a dinâmica inflacionária no país.

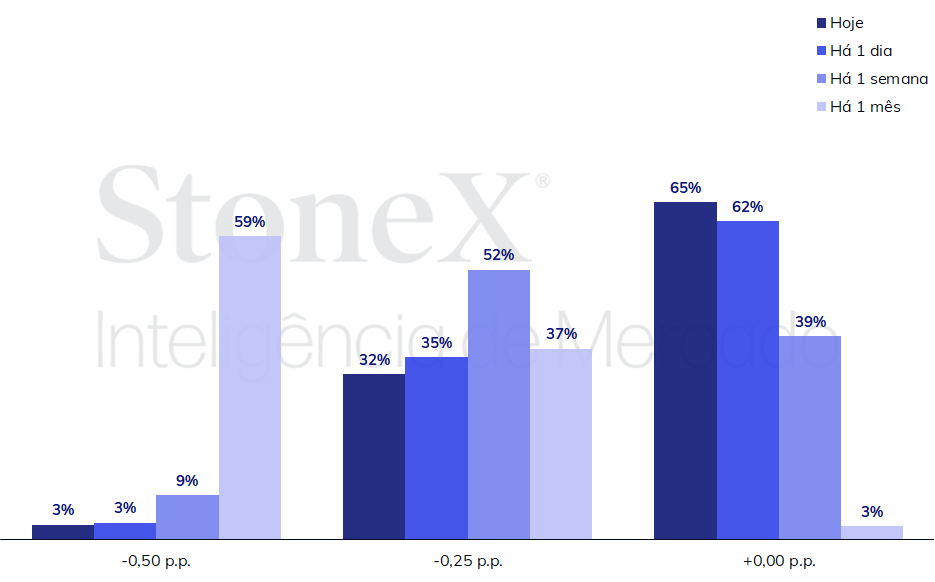

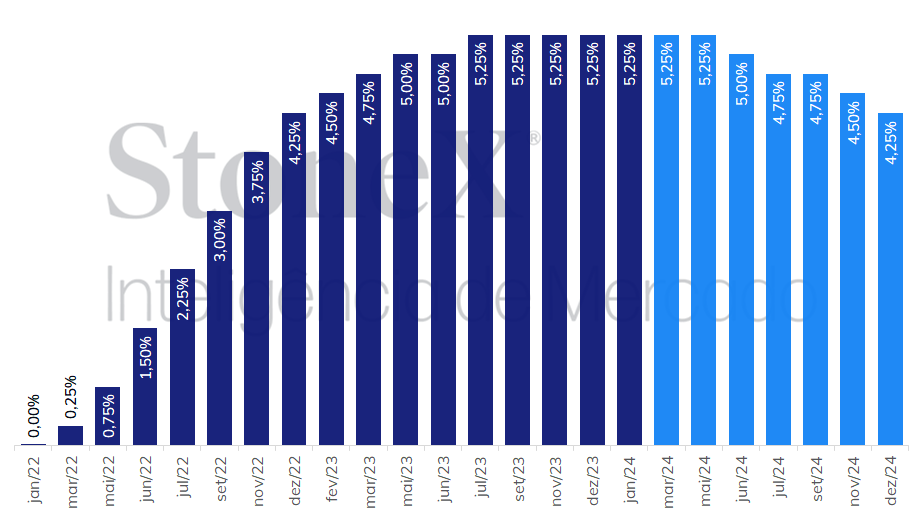

Vale notar que, no comunicado da decisão e na entrevista coletiva que se seguiu, o Comitê ressaltou a necessidade de que a moderação de preços continuasse evoluindo de forma sustentável pelos próximos meses para que houvesse a “maior confiança” necessária para se iniciar o ciclo de cortes de juros. Contudo, leituras acima do esperado para a geração de empregos e para a inflação ao consumidor no mês de janeiro levaram investidores a antecipar um comportamento mais cauteloso por parte do FOMC, a fim de assegurar que a estabilização de preços ainda está evoluindo satisfatoriamente. Assim, as apostas dos investidores para o início de um ciclo de cortes de juros pelo Fed se distanciaram ainda mais, apontando para junho como data mais provável.

IBC-Br no Brasil

Impacto esperado no USDBRL: baixista

Após se manter estável em novembro, o Índice de Atividade Econômica do Banco Central (IBC-Br) deve ter se expandido cerca de 0,4% em dezembro, em um mês misto para a atividade produtiva. Enquanto a produção industrial e o volume de serviços se expandiram, o comércio varejista frustrou expectativas e recuou no último mês do ano. Se a atividade produtiva brasileira deve apresentar um sólido crescimento em 2023, estimado ao redor de 3%, chama a atenção a perda de dinamismo no seu último trimestre.

Dados econômicos na Europa

Impacto esperado no USDBRL: altista

Se a economia dos Estados Unidos surpreendeu ao se mostrar resiliente diante do forte aperto monetário realizado desde 2022, a economia europeia sofre as consequências previstas para um conjunto de políticas recessivas, com a moderação de preços sendo acompanhada de significativa desaceleração econômica. Nesta semana, as prévias para o Índice Gerente de Compras (PMI) para a área do euro de fevereiro devem mostrar uma recuperação ante a janeiro, porém se manter em território contracionista, isto é, com uma leitura abaixo de 50 pontos, para os índices industriais, de serviços e consolidados. Ao mesmo tempo, o Índice de Preços ao Consumidor (CPI) deve continuar sua desaceleração gradual, passando de 2,9% em dezembro para 2,8% em janeiro no acumulado em 12 meses, ao passo que o núcleo do indicador deve se reduzir de 3,4% para 3,3% no período, também na comparação anual. Nesse contexto, talvez o Banco Central Europeu seja compelido a ser a primeira autoridade monetária a iniciar um ciclo de cortes de juros dentre as economias centrais.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.