Panorama de câmbio: principais eventos da semana

- Fatores baixistas

- Alta moderada do CPI e das vendas do varejo americano devem ajudar a reduzir preocupações de recessão na economia do país e ajudar na manutenção do apetite global por ativos arriscados, enfraquecendo o dólar.

- Dados econômicos chineses devem apontar para uma leve melhora no mês de julho, podendo contribuir para melhorar as expectativas para o crescimento do país este ano e favorecendo o desempenho de ativos arriscados, como ações, commodities e moedas de países emergentes, como o real.

- Dados econômicos brasileiros devem reforçar a percepção de que o país cresce um pouco acima do que o antecipado, o que pode favorecer a atração de investimentos estrangeiros e fortalecer o real.

- Fatores altistas

Resumo da semana passada

A semana foi marcada pela forte volatilidade nos mercados de ativos globais, com forte pessimismo e aversão global a riscos na segunda-feira seguido de recuperação do desempenho de ativos arriscados no restante da semana.

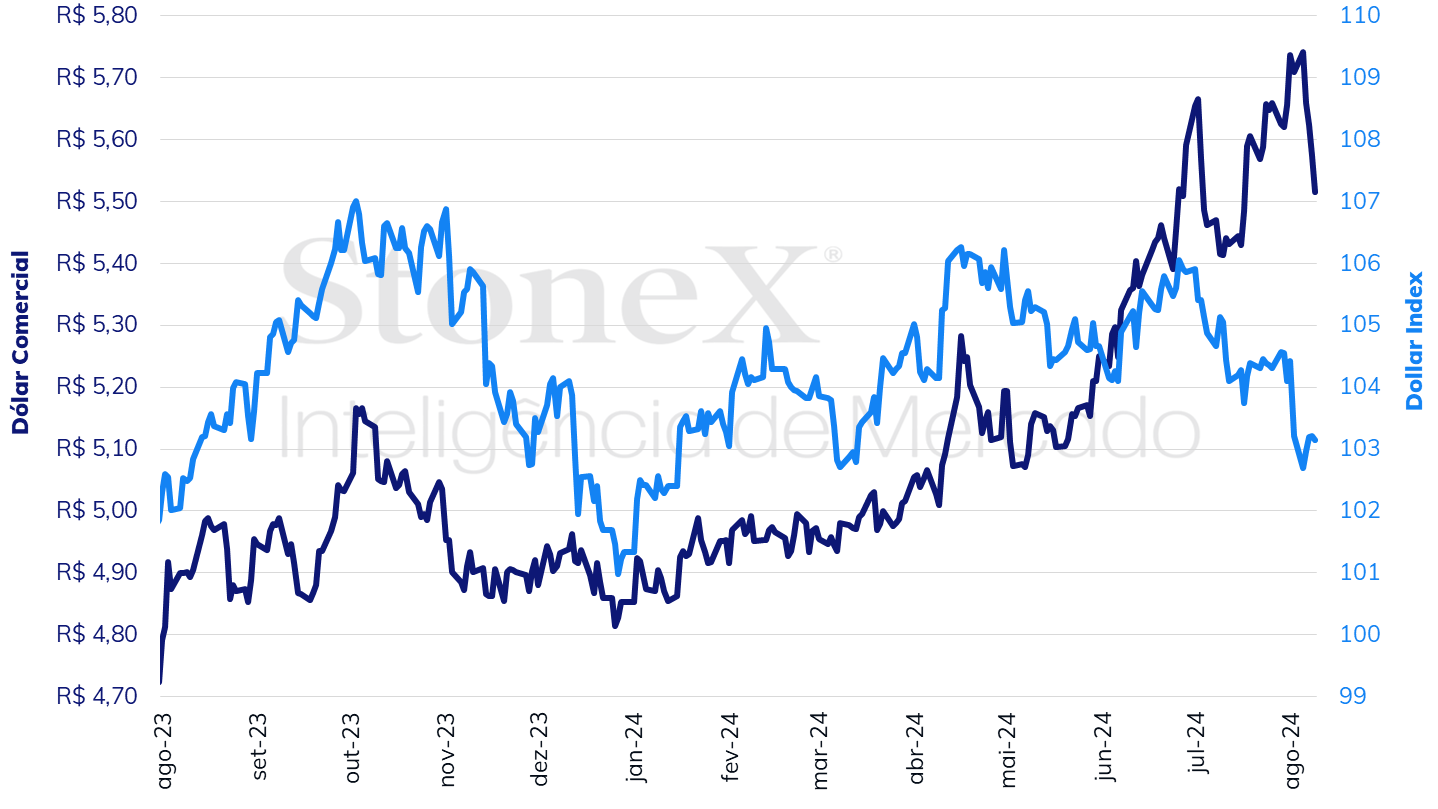

O dólar negociado no mercado interbancário terminou a semana em alta, encerrando a sessão desta sexta-feira (09) cotado a R$ 5,515, recuo semanal de 3,4% e mensal de 2,5%, porém alta anual de 13,7%. Já o dollar index fechou o pregão desta sexta cotado a 103,1 pontos, variação de -0,1% na semana, -0,9% no mês e de +1,8% no ano.

Dólar comercial (US$/R$) e Dollar Index (pontos)

Fonte: StoneX cmdtyView. Elaboração: StoneX.

O MAIS IMPORTANTE: Dados econômicos americanos

Impacto esperado no USDBRL: baixista

A semana passada começou com elevados receios de uma desaceleração aguda da atividade econômica americana, porém estes foram sendo suavizados ao longo da semana, provocando forte volatilidade nos mercados de ativos globais. Por isso, haverá grande apreensão pelos dados de inflação e vendas do varejos divulgados nesta semana. Estima-se uma leve alta para o Índice de Preços ao Consumidor (CPI), que passaria de -0,1% em junho para +0,2% em julho no indicador cheio e de +0,1% para +0,2% no mesmo período em seu núcleo, que exclui os voláteis componentes de alimentação e energia. Já as vendas do varejo americano devem voltar a se expandir, passando de 0,0% em junho para 0,3% em julho. Se confirmados, estas leituras de ambos os indicadores são compatíveis com uma interpretação de “pouso suave” dos Estados Unidos, ou seja, de estabilização inflacionária gradual sem uma queda abrupta da atividade produtiva.

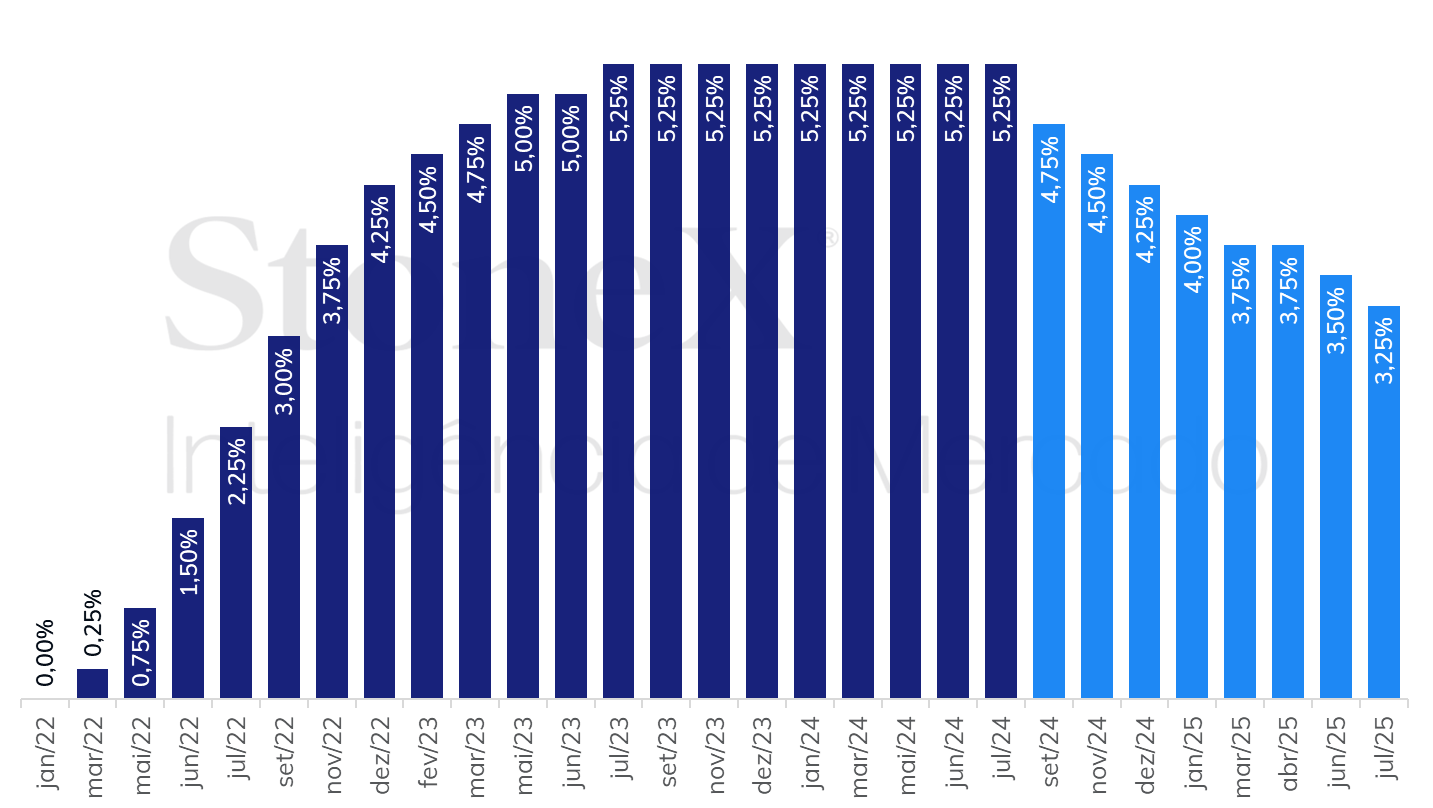

Na semana passada, o mercado futuro de juros chegou a precificar que o Federal Reserve iniciaria seu ciclo de cortes com duas reduções seguidas de 0,50 p.p., enquanto as apostas majoritárias desta sexta-feira (09) ainda mostram seis cortes seguidos (1,5 p.p.) em cinco decisões, algo incompatível com as comunicações recentes da autoridade, que continua defendendo uma postura cautelosa na condução da política monetária. Neste momento, a determinação do ritmo de cortes do Fed no futuro parece mais relacionada a surpresas negativas nos indicadores de atividade econômica e, especialmente, do mercado de trabalho do que de possíveis leituras mais aquecidas nos números de inflação.

EUA: Histórico e expectativa para a taxa de juros – 09 de agosto de 2024

Fonte: CME FedWatch Tool. Elaboração: StoneX. Refere-se à aposta com maior probabilidade no mercado futuro de juros na data indicada.

Dados econômicos brasileiros

Impacto esperado no USDBRL: baixista

Após o Índice Nacional de Preços ao Consumidor Amplo (IPCA) de julho acelerar mais que o previsto, a atenção de investidores deve se voltar para dados de atividade econômica, com a divulgação de números para varejo e serviços em junho, além do Índice de Atividade Econômica do Banco Central (IBC-Br) do mesmo mês. Adicionalmente, combinado com o IPCA mais elevado, comentários mais firmes do diretor de Política Monetária do BC, Gabriel Galípolo, reforçaram as apostas de uma alta na taxa básica de juros (Selic) para a decisão de setembro, o que, por sua vez, contribui para uma perspectiva favorável do diferencial de juros brasileiro frente a outras economias e pode ajudar no fortalecimento do real.

Dados econômicos chineses

Impacto esperado no USDBRL: baixista

Na China, a semana repleta de dados deve mostrar uma leve melhora em julho em relação a junho, porém ainda abaixo da meta oficial de crescimento anual de 5%. As projeções medianas apontam para um crescimento anual das vendas do varejo de 2,0% em junho para 2,3% em julho, a alta anual dos investimentos fixos deve se manter estável em 3,9% no período, enquanto o aumento anual da produção industrial deve recuar suavemente, de 5,3% para 5,2%. De modo geral, os indicadores devem reforçar a percepção de que a demanda interna do país segue enfraquecida, ao passo que a indústria apresenta desempenho um pouco melhor por conta das exportações aquecidas de itens de alta tecnologia, como semicondutores, baterias e automóveis elétricos.

TABELA DE INDICADORES ECONÔMICOS

Fontes: Banco Central do Brasil; B3; IBGE; Fipe; FGV; MDIC; IPEA e StoneX cmdtyView.

Este documento contém opiniões do autor e não necessariamente reflete as estratégias da StoneX. As previsões de mercado são especulativas e podem variar. O investidor é responsável por qualquer decisão baseada neste material. A StoneX só negocia com clientes que atendem aos critérios legais. O aviso legal completo está em https://brasil.stonex.com/aviso-legal/.

É proibida a cópia ou redistribuição deste material sem permissão da StoneX.

© 2024 StoneX Group, Inc.